Содержание:

Во время предпринимательской деятельности все ИП, предприятия и т. д. обязуются уплачивать государству налоги. При регистрации своей деятельности они вправе выбирать систему налогообложения — общая или упрощенная.

В соответствии с этим определяется и вид предоставляемой декларации — отчет о доходности. В данной статье будет рассмотрен такой способ отчетности, как предоставление единой упрощенной налоговой декларации. Как заполняется единая упрощенная налоговая декларация, кто сдает, куда и в какие сроки, по каким налогам придется отчитываться в обычном порядке.

Единая упрощенная налоговая декларация — это форма отчетности, предназначенная для того, чтобы упростить процесс отчета для тех налогоплательщиков, кто не вел никакой деятельность в отчетном периоде. Суть декларации в том, что сдавать ее нужно вместо нулевок, по тем налогам, по которым налогоплательщик должен отчитаться в рамках используемого режима налогообложения.

Сдавать такую декларацию могут и предприятия, и физические лица. Для того чтобы заменить нулевки по налогам, требуется обязательное выполнение следующих условий (ст. 80 НК РФ):

- в течение периода, за который формируется ЕУД, должны отсутствовать движения денежных средств у отчитывающегося налогоплательщика — как по банковским счетам, так и по кассе;

- по налогам, которые налогоплательщик уплачивает на применяемом налоговом режиме, должны отсутствовать объекты налогообложения.

Может ли ЕУД быть не нулевой

ЕУД не может быть не нулевой. Это следует как из данного вида отчета, так и из самой формы декларации. В ней не предусмотрены графы, куда можно внести числовые данные. Данная декларация является подтверждением отсутствия объекта налогообложения. Рассмотрим несколько мнений о возможности подачи ЕУД при ЕНВД:

- Минфин считает, что нулевая декларация на ЕНВД формироваться не может, т.к. при нахождении на данном режиме налог вычисляется из базовой доходности и физических показателей. Даже если по факту деятельность не велась, но физический показатель имеется (например, арендованное помещение магазина), — декларация по ЕНВД все равно не будет нулевой (письмо от 15.04.2014 № 03-11-09/17087).

- Минфину возражают суды. Например, Арбитраж Западно-Сибирского округа в постановлении от 17.08.2016 № Ф04-3635/2016 огласил, что если в периоде не было физического показателя (например, до начала периода был расторгнут договор аренды магазина), то налогоплательщик вправе сдать нулевку по ЕНВД.

Все это будут числовые значения. Данный показатель в случае его выбытия будет равен 0. В итоге налога к уплате не будет. Но с точки зрения верного заполнения отчета записать числовые значения в ЕУД не удастся.

Налоговая система в России и как она работает

Налоговую систему многие представляют себе как обязательный государственный сбора в казну государства, который высчитывают из доходов предприятия или любой другой организации. Он имеет определенный процент и является обязательным к оплате.

Если человек зарегистрирован как предприниматель, но при этом «продаж» у него нет, то он все равно должен составлять данную декларацию и уплачивать налоги.

Все налоги и сборы в РФ условно разделяются на три вида:

- Федеральные. Эти налоги устанавливаются на общем федеральном уровне и обязательны к оплате. К федеральным налогам относятся НДС, НДФЛ, УСН, то есть все те, которые одинаковы по размеру абсолютно для всех граждан, независимо от того, где он проживает.

- Региональные. Аналогичны федеральным, но разница лишь в том, что в каждом регионе или области, размер регионального налога или сбора определяется в индивидуальном порядке. Сюда относятся такие налоги и сборы как имущественный налог, транспортный и т.д.

- Местные. К местным сборам относятся такие, как налог на имущество физ. лиц, земельные, торговые. Такие сборы больше относятся к сельским местностям, городам, районам небольших масштабов.

Исходя из этого, можно понять, что схема налоговой системы РФ простая. Вначале идет сама Налоговая система РФ (начиная с 2015 года, последняя редакция), которая включает в себя три подвида — федеральная, региональная и местная. Уже в зависимости от последних и местности, устанавливается размер сбора, конкретный ее вид и т. д.

Что такое единая упрощенная налоговая декларация нулевая

Налогоплательщики, которые не имеют оборота или объектов, подлежащих налогообложению, им нечего предоставить за отчетный период в налоговую инспекцию, могут воспользоваться единой упрощенной налоговой декларацией на 2018 год. Этот документ был разработан налоговой инспекцией РФ специально для того, чтобы снизить не только нагрузку на налоговую систему, отчетность и проверку документооборота, но и для налогоплательщика. Как это выглядит, как сформировать документ правильно? Чем отличается ЕУНД общая и нулевая, для индивидуальных предпринимателей или организации, физического лица?

Единая упрощенная налоговая декларация 2018 года является универсальным образцом, поскольку объединяет в себе сразу несколько подвидов этого документа. Упрощение документа позволяет в одном экземпляре (из двух страниц) предоставить отчетность одновременно по нескольким типам налогов. Право на предоставления такого вида отчета имеют те лица, у которых за отчетный период:

- отсутствовали какие-либо движения на банковском счете;

- отсутствует сам объект налогообложения. В таком случае можно упрощать подачу отчетности

Самое важное для организаций и ИП, кроме предоставления отчетности, еще и соблюдение сроков ее сдачи. Поскольку несвоевременная сдача грозит штрафами. Декларацию нужно сдавать каждый квартал за прошедший отчетный период:

- до 20.01.2018 г сдается отчетность за прошедший уже 2017 год;

- до 20.04.2018 г. — за первый квартал 2018 г.;

- до 20.07.2018 г. — за полугодие;

- до 20.10.2018 г. — за девять месяцев.

Размер штрафа минимальный, поскольку ЕУНД не содержит в себе никаких цифр. Штраф будет составлять всего лишь 5 %, он не меньше 1000 руб.* (ст. 119 НК РФ). Должностное лицо может получить штраф около 500 руб. (ст. 15,5 КоАП РФ).

Декларация ИП подается по месту жительства в отделение ИФНС, а декларации для ООО — по юридическому адресу регистрации.

Направить документ в налоговую можно тремя способами — в электронном формате на сайте ФНС, почтой или принести лично.

Как заполнить декларацию

Правила заполнения документа довольно просты и сложностей при ее заполнении не должно возникнуть. При заполнении декларации нужно помнить несколько моментов:

- разрешается заполнение бланка, как от руки, так и в печатном виде;

- паста для письма либо синяя, либо черная;

- не должно быть исправлений, зачеркиваний, следов корректора и пр.;

- бланк состоит всего лишь из двух страниц;

- на первой странице заполняют только компании, предприниматели;

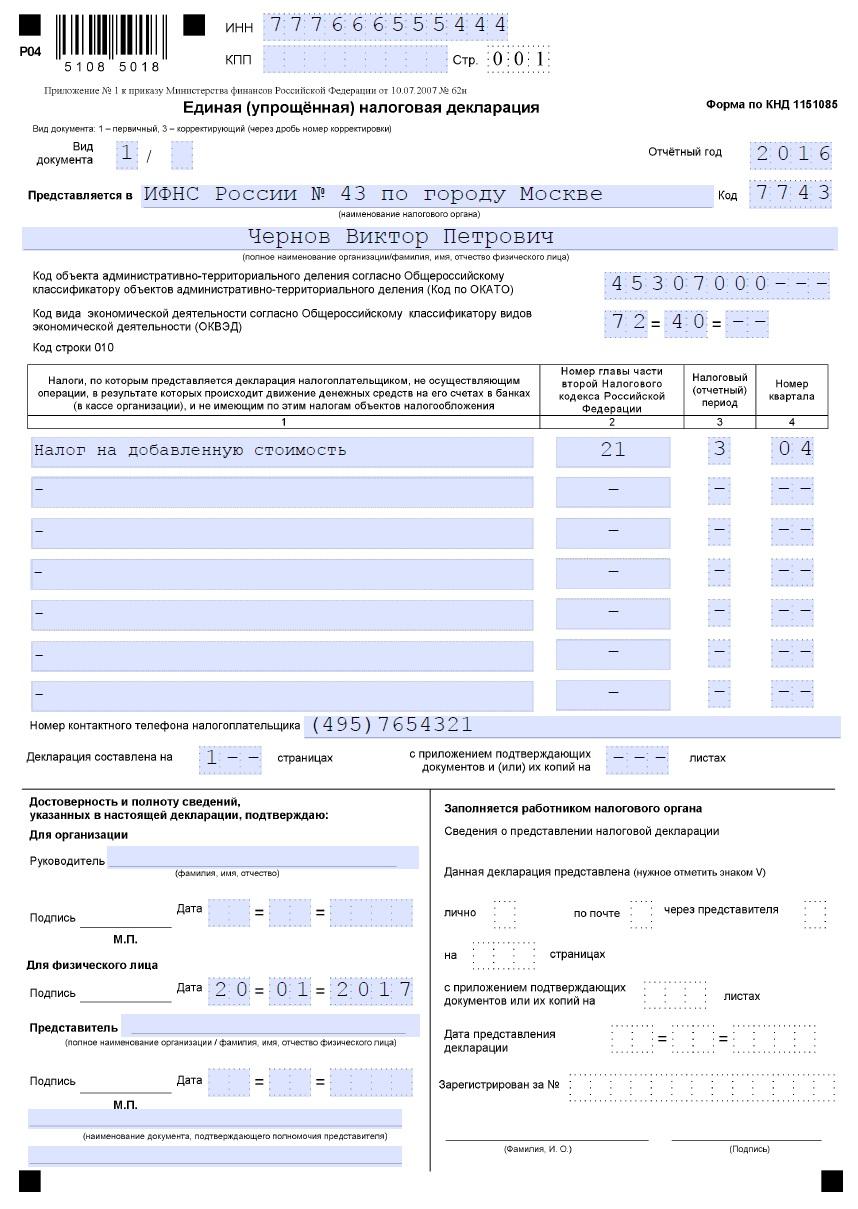

- обе страницы нужно заполнять только физическим лицам, но которые не состоят в статусе предпринимателя и не имеют своего налогового номера в базе.

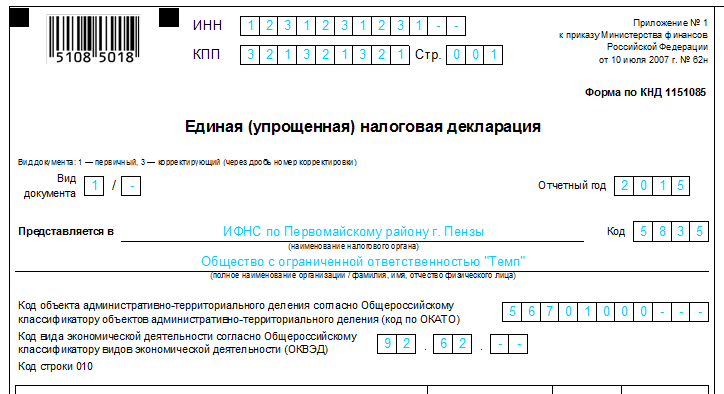

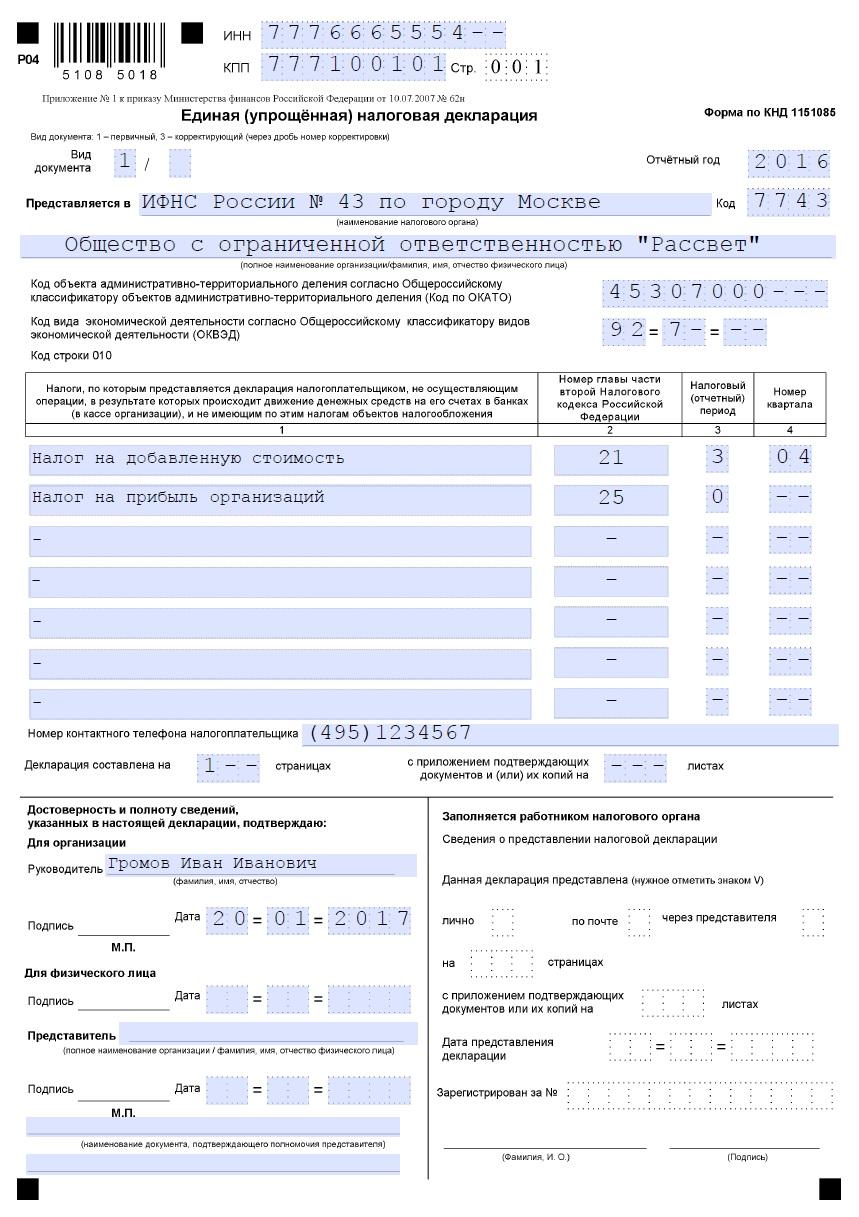

На первой странице документа отображается информация об ИНН, КПП, налоговый код, название предприятия или ФИО предпринимателя, и т. д. Кроме стандартных реквизитов нужно еще заполнить табличную форму, в которую нужно примереть имеющиеся объекты налогообложения. Также в таблице, напротив объекта налогообложения проставляется ссылка на номер главы в НК РФ, которая регламентирует данный вид сбора.

Код периода обозначается в зависимости от случая:

- квартальный период отображается как «3»;

- если отчетность предоставляется поквартально в течение года, тогда к «3» добавляется через прочерк «3» — первый квартал, «6» — полугодие, «9» — девять мес., «0» — год.

- номер отчетного квартала нумеруется как «001», «002», «003».

Отчетность должна быть подписана физическим лицом, либо если документ идет от организации, то заверяется он руководителем или его доверенным лицом.

Нулевая единая упрощенная декларация для ИП

По сути, единая упрощенная налоговая декларация и является нулевой, поскольку в ней отсутствуют какие-либо цифры о доходах или оборотах. Можно сказать, что она может заменять обычную декларацию. Но имеются правила заполнения декларации, т. е. кто и какую страницу должен заполнять. Предприниматели и организации заполняют лишь первую ее страницу, вторую они не трогают. Обе же страницы положено заполнять физлицам, которые не зарегистрированы как ИП.

Единая упрощенная налоговая декларация нулевая, образец заполнения:

- Организации и ИП заполняют только первую страницу, физ. лица заполняют две страницы;

- Указываются свои реквизиты: ИНН, КПП, коды ОКТМО и ОКВЭД, наименование компании либо ФИО ИП;

- Название налогов в графе 1 указываются в том порядке, в котором они перечисляются во второй части НК РФ;

- В графе 2 ставится номер главы НК, соответствующей налогу;

- Налоговый период прописывается в графе 3.

Сроки подачи декларации в 2019 году

Когда же требуется сдавать ЕУД? Срок подачи декларации по 20-е число месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцами, календарным годом).

В 2019 году, сроки сдачи декларации следующие:

- 22.04.2019 — за 1-й квартал 2019 года (перенос срока с субботы 20 апреля);

- 22.07.2019 — за полугодие 2019 года (перенос срока с субботы 20 июля);

- 21.10.2019 — за 9 месяцев 2019 года (перенос срока с воскресенья 20 октября);

- 20.01.2020 — за 2019 год.

Единая декларация – это отчетность, которую на практике могут сдать не каждый налогоплательщик. Ведь не часто встречается отсутствие финансовых операций – списываются услуги банка, платится заработная плата хотя бы руководителю компании и т.д. Но в то же время – это удобная форма нулевой отчетности для снова созданных плательщиков, которые еще не успели поработать, а отчитаться по налогам уже должны.

*Цены актуальны на октябрь 2018 года.