Содержание:

В 2018 году каждый владелец должен уплатить налог и учесть налоговый вычет при продаже квартиры менее 3 лет в собственности. Если физическому лицу, проживающему в РФ, не учли этот вычет в срок, то им не избежать серьезной административной ответственности.

Что такое налоговый вычет?

Под понятием скрывается необходимость не уплачивать налог с определенной доли дохода при, например, покупке имущества или недвижимости. Есть также вычет для людей, решивших завести ребенка.

Заполнить декларацию можно в следующих случаях:

- Наличие на попечении несовершеннолетних детей. Бонус предоставляется до достижения ими 18 лет, в случае учебы в ВУЗе ― до 24.

- Наличие пенсионера, героя ВОВ, «афганца» или представителя других социальных категорий.

- Расходы на высшее образование.

- Деньги, потраченные на лечение человека, его детей или родственников.

- Регулярные занятия благотворительностью.

- Покупка квартиры или земельного участка.

- Строительство жилья.

- Наличие ИП с налоговой ставкой, равной 13%.

- Работа частным адвокатом или преподавателем.

- Получение определенной доли дохода отчислениями за авторские права.

- Работа при заключении договора подряда.

Пример налогового вычета

Понять это можно на простом примере. На попечении гражданина два ребенка. Один родился в 2011 году, другой ― в 2015. При этом второй имеет государственно подтвержденную инвалидность. Доход гражданина составляет 130000 рублей. Если бы на его попечении не было детей, он бы заплатил 16900. Но налоговый вычет на двух несовершеннолетних детей, один из которых инвалид, составляет 13400, поэтому гражданин заплатит государству 15158.

Платить не придется и за жильё. Если человек купил квартиру стоимостью около 3 миллионов, то из уплачиваемых налогов удерживается и возвращается сумма в размере 260000 рублей.

При продаже квартиры

Обычно уплата налога при продаже квартиры в долевой или частной собственности менее 3 лет проходит по заранее определенному алгоритму. Рассчитать сумму можно как для трех, так и для пяти лет. В других случаях оплата проходит без так называемой скидки.

При этом налог на продажу и владение жильём вычитается, только если человек захотел купить или подарить квартиру или дом, чья стоимость не превышает 1 миллион рублей. Если такой суммы нет, нет и оплаты государству, и налогового вычета. Это же касается и получаемого наследства.

Пример вычета при продаже

К примеру, существует некий Иванов Иван Иванович, который 2 года назад купил квартиру. Сейчас он решил ее продать. Получив все необходимые документы, он заключил договор с покупателем и получил на руки деньги в размере 5 миллионов рублей. По закону он должен заплатить едва ли не треть с этой суммы государству.

Однако он заполнил декларацию НДФЛ по образцу и подал заявление на налоговый вычет. Поэтому от итоговой суммы отнимается 1 миллион. Налоги теперь вычитаются из суммы в 4 миллиона. То есть ранее он должен был заплатить 650000, а теперь заплатит 520000 рублей.

Работа с долевой собственностью

Если квартира находится в долях у разных людей, то сумма в 1 миллион налогового вычета делится между ними пропорционально. При этом по документам учитывается размер вложенных средств каждого участника.

Например, у Иванова есть 2/3 собственности, а у Петрова только 1/3. В результате из полученного дохода Иванов получает вычет размером в 660 тысяч, а Петров ― 330. По такому же принципу учитываются все возможные доли.

Как получить вычет?

В первую очередь стоит определиться, за какой год необходимо получить налоговый вычет. Вернуть налоги за новый период, в котором не было никаких расходов, уже невозможно. Поэтому вопросом следует озаботиться вовремя.

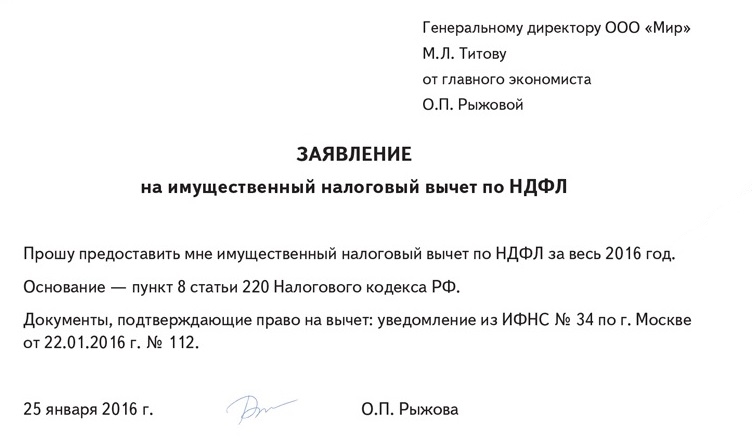

Необходимо заполнить декларацию 3-НДФЛ по образцу и подать ее в ближайшее налоговое отделение. При необходимости можно оформить заказное письмо, если нет возможности присутствовать лично. Следует также предоставить все необходимые документы, подтверждающие продажу, и написать заявление.

Второй вариант ― получить уведомление в налоговой инспекции и предоставить декларацию работодателю. После этого начальник будет самостоятельно выплачивать потраченную сумму не в конце года, а постепенно.

У каждого способа есть ряд как недостатков, так и преимуществ. Если речь идет о начале года, то можно воспользоваться выплатами от работодателя. А вот если на дворе уже ноябрь, лучше подождать следующего года и получить всю сумму единовременно.

Изменения в законодательстве

До 2014 года человек мог получить вычет на один объект. При этом его лимит оставался в размере 1 миллиона рублей. В 2017–2018 гг. лимит был повышен до 2 миллионов, а налоговая скидка стала многоразовой.

Ранее лимит определялся по конкретному объекту. Сейчас он закрепляется за человеком. Например, если ранее Иванов и Петров могли получить максимальный вычет на двоих в 1 миллион, то с 2016 г. максимальная максимума увеличилась до 4 миллионов.

Начиная с 2017 года свое право на собственность нужно подтверждать не свидетельством, а выпиской из единого реестра. На квартиры, проданные ранее, это правило не распространяется.

В ближайшее время никаких поправок в законодательство вносить не собираются. Поэтому в 2018-2019 годах все останется по-старому.

Получить налоговый вычет стоит, если хочется вернуть часть потраченных денег. Государство вернет определенную сумму. При этом нужно помнить, что все разновидности вычетов суммируются между собой.