Содержание:

Налоговая система России представляет собой совокупность предусмотренных для юридических или физических лиц налогов, пошлин, сборов и иных обязательных выплат в доход государства. Они установлены Налоговым кодексом РФ (НК РФ) и некоторыми из федеральных законов. В определённых случаях граждане могут претендовать на получение от государства налогового вычета, право на который закреплено статьёй 220 НК РФ. Для этого нужно, чтобы человек был официально трудоустроен в РФ, а его работодатель должен каждый месяц отчислять в бюджет подоходный налог в размере 13%. Эти отчисления в бюджет производятся не только из зарплаты или премий, но и со средств от приобретения жилья или автомобиля, а также от авторских и иных вознаграждений.

Кто может претендовать на получение вычета

Получить 13-процентный вычет вправе гражданин, который приобрёл в России жилую недвижимость (квартиру, комнату, таунхаус, дом или коттедж) или построил собственный дом, приобрёл для строительства материалы, оформил проект, заплатил за работу строителям. Кроме этого, покрываются расходы и на приобретение земельного участка для возведение своего дома.

Кроме работающих граждан, претендовать на налоговый вычет при покупке квартиры могут:

- Пенсионеры, которые во время приобретения жилья имели заработок и отчисляли государству подоходный налог.

- Один из неработающих супругов, для которого закон сделал исключение. Муж или жена получили возможность в соответствии с пп. 3 пункта 2 ст. 220 НК РФ распределить между собой вычет при оформлении квартиры в совместную собственность. Изначально каждый из супругов может претендовать на 50% от общей суммы вычета, но закон предоставляет право договариваться о распределении в любой другой пропорции, например, 58 на 52, 70 на 30 или 100 к нулю. Это означает, что второй супруг может получить за первого часть или весь причитающийся ему вычет. При этом он может или просто неофициально работать без удержания с его зарплаты подоходного налога, или находится в декретном отпуске, или ранее уже получать вычет за другую жилую недвижимость.

- Несовершеннолетние в случае наличия у них права собственности на жильё. За них возвратить деньги могут родители, для которых предусматривается возможность увеличения своей доли за счёт доли ребёнка. При этом родитель должен работать и платить НДФЛ.

Кто не сможет возвратить НДФЛ

Возврат налога за квартиру невозможен, если:

- жилая недвижимость была приобретена до января 2014 года и физическое лицо уже воспользовалось предоставленным законом правом на вычет;

- жильё было приобретено после января 2014, но предусмотренный законом лимит был исчерпан;

- недвижимость была приобретена у близких родственников, которыми по закону могут быть сын, брат, сестра, отец, мать или дочь;

- человек официально не работает и не уплачивает НДФЛ;

- часть жилья была приобретена компанией, в которой работает человек;

- в случае приобретения недвижимости физическое лицо использовало госсубсидии или материнский капитал.

Сколько раз можно претендовать на налоговый вычет

Если квартира или другое жильё было приобретено до января 2014 года, то в соответствии со ст. 220 НК РФ налоговым вычетом можно будет воспользоваться не более раза в месяц, независимо от стоимости квадратных метров.

Если же жильё приобрели после начала 2014 года, то возвратить НДФЛ можно будет с общей суммы равной 2 млн рублей. 13 процентов от этой суммы будут составлять не более 260 тысяч рублей.

Если человек взял в банке имущественный заем на строительство или покупку жилья, то получить компенсацию НДФЛ он сможет в большем размере. В расчёт уже берётся сумма в 3 миллиона рублей, а 13 процентов от них будут составлять уже 390 тысяч рублей.

До 2014 года ограничительных сумм компенсация по банковским процентам не имела. Государство возвращало НДФЛ со всех потраченных на приобретение жилья денег.

Если же заем в банке был получен до 2014 года, а за вычетом обращение поступило сейчас, то выплаты по процентам погашаются от всей суммы.

Примеры расчёта вычета за жильё, приобретённое после 01.01.2014

Пример № 1. Квартира была приобретена в январе 2016 года. За неё было уплачено 2 млн 500 тыс. рублей. В течение года человек работал и ежемесячно получал зарплату в размере 55 тыс. рублей. В результате в начале следующего года ему можно подавать заявление в ФНС по месту проживания на возврат НДФЛ. Собственник жилья в этом случае может получить максимум 260 000 рублей (13% от 2 млн руб.).

За 2016 г. в 2017 г. он должен будет получить 85800 руб.: 55 тыс. × 0,13 × 12. Оставшиеся деньги возвратят в течение следующих лет при условии уплаты подоходного налога. Если же, например, в 2017 г. претендент на вычет официально отработал 4 месяца и ежемесячно получал заработок 25 тысяч рублей, то в 2017 г. он получит возврат на сумму 13 тыс. руб. В результате за 2016–2017 годы будет начислено 85500 + 13000 = 98500. Оставшаяся сумма будет равна 161500 рублям.

Пример № 2. Если в 2015 году была куплена квартира за 1 млн 400 тыс. руб., то налоговый вычет (13%) составит 182 тыс. руб. В 2016 году была куплена вторая квартира за 1 млн 900 тыс. руб., за неё можно получить ещё 78 тыс. рублей, так как суммарный вычет не может превышать 260 тыс. руб.

Документы, необходимые для оформления вычета

Для возврата налогового вычета за квартиру нужно подготовить письменно заявление, имеющее установленный образец, и к нему приложить предусмотренные законом копии или оригиналы документов, которые направляются в налоговый орган по месту постоянного проживания.

В 2018 году этот список, кроме основного заполненного заявления, включает в себя:

- копию гражданского внутреннего паспорта;

- оригинал и копия договора купли-продажи жилого помещения;

- документы об оплате в виде платёжных поручений, выписок из банковского счёта;

- копию свидетельства о присвоении ИНН;

- копию свидетельства о регистрации права собственности;

- акт передачи квартиры в собственность в случае приобретения жилья на основании договора долевого участия;

- декларацию о доходах за календарный год формы 3-НДФЛ;

- справку формы 2-НДФЛ о доходах с места постоянной работы.

В случае необходимости сотрудники ФНС могут потребовать заполнить заявления с просьбой распределить вычет между супругами при наличии между ними официального брака.

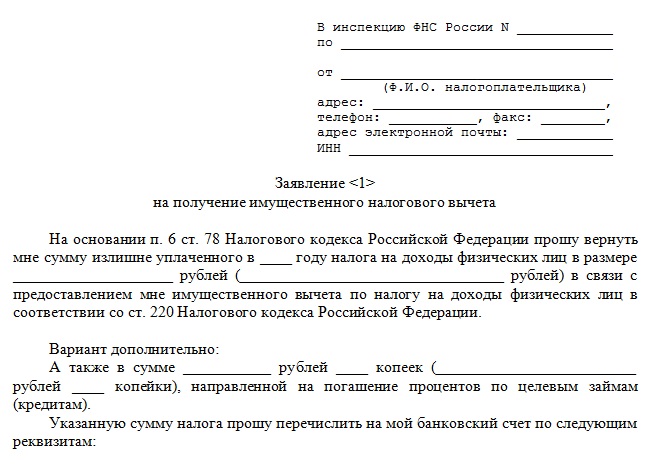

Образец заполнения заявления в ФНС

Заявление о налоговом вычете составляется в зависимости от выбранного варианта получения денег.

Основная часть заявления заполняется независимо от выбранного способа получения денег. Нужно указать следующие реквизиты:

- В «шапке», размещённой в правом верхнем углу, указывают название ФНС или работодателя, далее пишется Ф. И. О. физического лица, претендующего на вычет, его адрес проживания и контактный телефон. Чуть ниже указывают ИНН и информацию о человеке, которая в нём указана.

- По середине листа пишут слово «заявление», а под ним размещают сам текст.

- В тексте указывают основание предоставления вычета со ссылкой на ст. 220 НК РФ и размер запрашиваемой суммы. Ссылаться на нормы закона, обосновывая конкретную сумму, не нужно, так как работодатель или сотрудники налоговой будут сами проверять и высчитывать правильность заявленных сумм.

- В нижней части заявления нужно разметить пронумерованный перечень всех прилагаемых документов.

- Заявление подписывается лично гражданином с расшифровкой фамилии, а рядом ставится дата его составления.

Сотрудники ФНС после проверки обоснованности уведомляют работодателя, после чего тот получает основание для прекращения отчислений подоходного налога. При возникновении желания в получении средств разово одной суммой нужно набраться терпения и дождаться окончания налогового периода, равного одному календарному году.

Таким образом, получить налоговый вычет за жильё в размере 13% можно несколькими способами, но с суммы покупки, не превышающей два или три миллиона рублей.