Содержание:

Облагаются ли налогом декретные выплаты — этот вопрос задают женщины, рассчитывающие на получение заветного пособия. Но обложение их налогом существенно уменьшит сумму, и такое лишение нужно учесть при планировании своих расходов.

Что такое пособие по беременности

Пособие по беременности предусмотрено системой социального страхования России. Его суть — сохранение зарплаты женщины, несмотря на ее уход в декретный отпуск. С точки зрения Соцстраха беременность — время нетрудоспособности, который нужно возместить. В этом смысле декрет — это отпускной период, только длительный. Могут ли сократить женщину в декретном отпуске? Однозначно нет.

Декрет — термин, пришедший из советского законодательства. Многие не знают, что первая страна, утвердившая некую компенсацию женщине при уходе в отпуск по беременности, это — СССР, и соответствующий нормативно-правовой акт назывался декрет «Об отпуске по беременности и родам». Отсюда и пошло понятие «декрет».

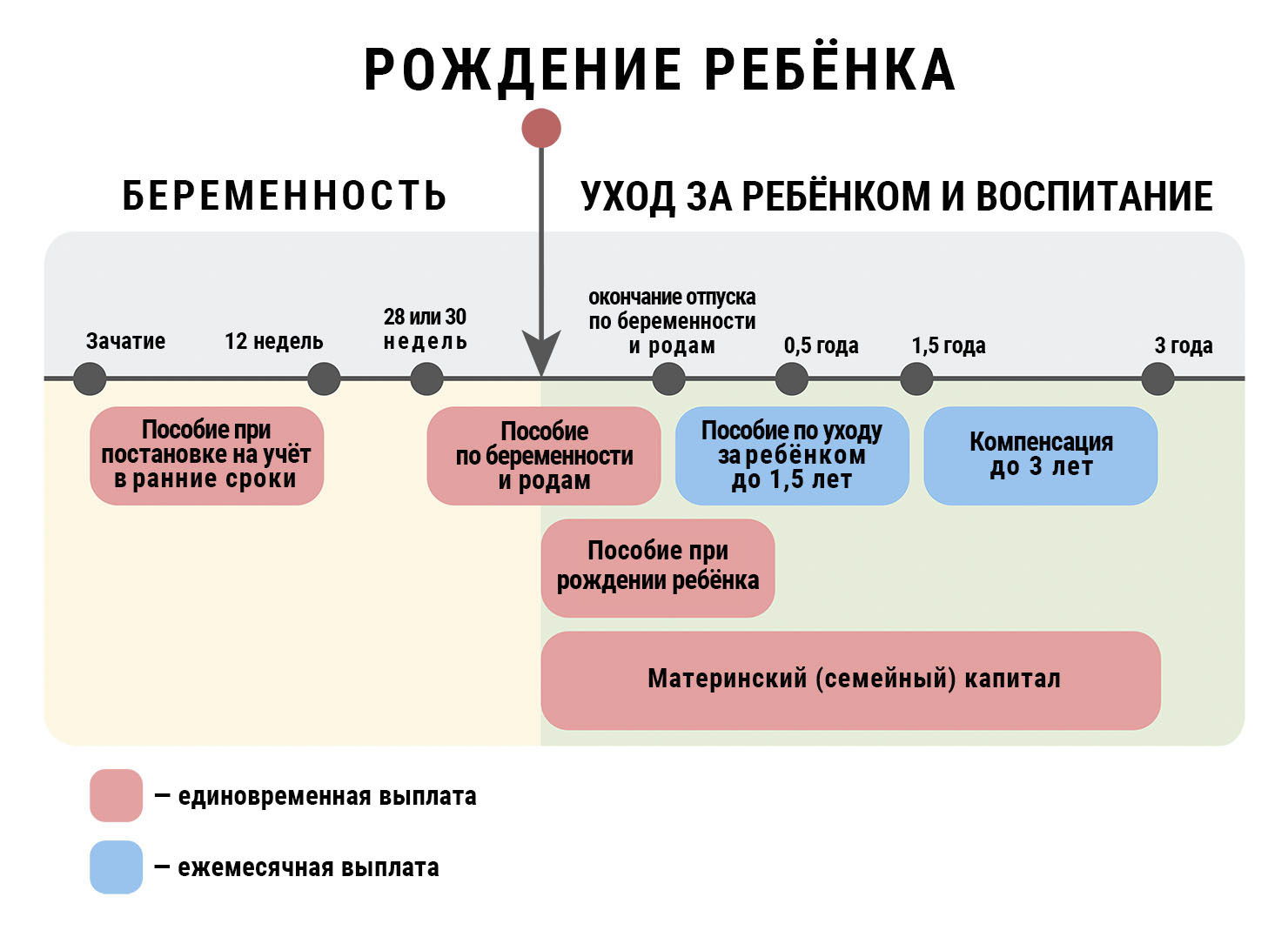

Пособие по беременности — не единственная выплата для женщины. Законодательством предусмотрен целый ряд подобных платежей в разные периоды вынашивания и воспитания ребенка.

Размер пособия зависит от длительности отпуска по беременности. А его длина зависит от сложности беременности.

Существующие периоды:

- 140 дней — при нормальной беременности без осложнений, из них 70 дней до родов, а 70 — после;

- 156 дней — при сложных родах, 70 дней даются, как обычно, до рождения ребёнка, а 86 — после для реабилитации;

- 194 дня — при многоплодной беременности, за 84 дня до родов женщина может уходить в отпуск, а также 110 дней — на отдых после.

Для сравнения — в Казахстане 140 дней даются при осложнениях и рождении двойни, а в обычном случае — 126. Во многих европейских странах декрет длится меньше, чем в странах СНГ.

На этот период за женщиной сохраняется рабочее место, хотя ее временно может заменить другой сотрудник. Могут ли сократить женщину в декрете — нет, это запрещено Трудовым кодексом России. Но вот перевод другого основного работника на время декретного отпуска вместо роженицы допускается, при этом заключается допсоглашение с работником, в котором указываются сроки перевода и возвращения после окончания отпуска.

Не все женщины будут попадать под социальное страхование за нетрудоспособность в связи с материнством.

Кому положено пособие:

- женщинам, физическим лицам, имеющим индивидуальное предпринимательство;

- женщинам, работающим по трудовому договору;

- студенткам, обучающимся на очной форме;

- неработающим женщинам, которые уволились не более чем 1 год назад и причиной увольнения была ликвидация предприятия/закрытие ИП.

Пособия им будет подлежать от ФСС — Фонда социального страхования. Механизм таков: по заявлению женщины работодатель/учебное заведение (кроме случая собственного ИП) выплачивает ей декретные, а затем работодатель/вуз подает запрос в ФСС, и Фонд компенсирует ему выплаты. Хотя взносы за работника платит работодатель из своего дохода.

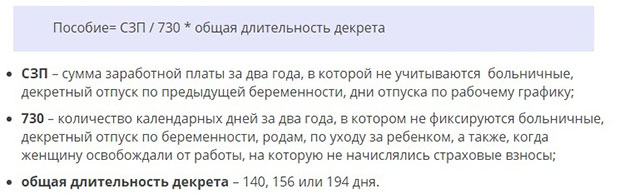

Как рассчитывается пособие: определяется средняя дневная зарплата женщины за последние 2 года, это значение умножается на количество дней отпуска — 140, 156 или 194.

Если стаж женщины меньше 2 лет, то в формулу подставляется сумма минимальной дневной зарплаты. На 2018 год она составляет почти 312 рублей*.

Как удерживается НДФЛ с больничного по беременности

На простом языке декретные — это та же зарплата женщины, только она выплачивается сразу за предстоящие дни отпуска и поэтому кажется крупным платежом.

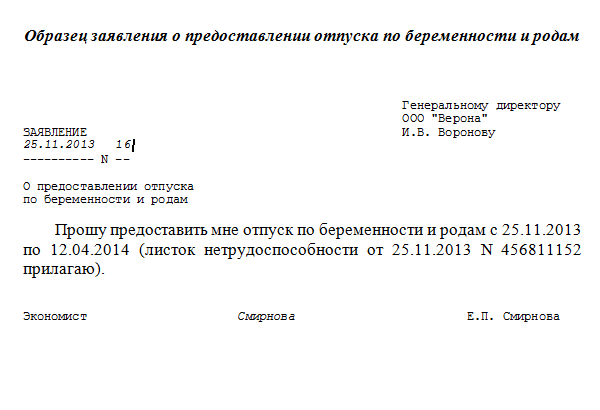

Основание — больничный. Получив его, женщина может написать заявление об уходе в отпуск, причем работодатель не вправе ей отказать.

Учитывая природу выплаты — трудовое вознаграждение, т. е. доход, нужно понять, что пособие по беременности и родам НДФЛ облагается в стандартном порядке.

Согласно принципу взимания у источника, женщина получит декретные уже после удержания из них налога.

Берется ли подоходный налог с минимальных декретных — да, даже с минимальной выплаты удерживаются 13 %.

Пример удержания:

Госпожа Смирнова работает в фирме цветов флористом уже 5 лет. Ее зарплата за последние 2 года составляет 30 000 рублей в месяц.

За 70 дней до предполагаемой даты родов она написала заявление руководителю о предоставлении оплачиваемого отпуска.

Руководитель поручил бухгалтеру произвести расчет. Средний дневной заработок Смирновой составил: 30 000 * 24 месяца / 730 дней = 986,3 рубля.

Она претендует на стандартный отпуск, а значит пособие будет равно: 986,3 * 140 дней = 138 082 рубля. Но декретные облагаются НДФЛ согласно общим принципам налогообложени: 138 082 * 0,13 = 17 951 рубль уйдут в бюджет.

А Смирнова после удержания НДФЛ с ее декретных получит на карточку 120 131 рубль вместо 138 082.

В каких случаях НДФЛ не удерживается

Утешением для женщины может быть возможность воспользоваться вычетом — вернуть за отпуск по беременности и родам часть НДФЛ.

Вычетов несколько — имущественный (за покупку жилья), за обучение, за лечение.

Какие вычеты помогут снизить налоговое бремя:

- за расходы на лечение — нужно сохранять все чеки за лекарства, анализы, визиты к врачам и т. п., а потом предъявить их в инспекцию, таким образом можно вернуть до 6500 рублей в год;

- за расходы на учебу, даже за автошколу — можно вернуть до 15600 рублей в год;

- за расходы на жилищное строительство или покупку жилья — можно вернуть 260 000 рублей в год, а если есть ипотека — еще 390 000 рублей за проценты, но, к сожалению, этот вычет дается 1 раз в год.

Если беременная расходовала деньги на какие-либо лекарства, анализы, прием специалистов, то ей нужно сохранить все договоры и квитанции и обратиться в налоговую инспекцию. Там в окне справок нужно показать все платежные документы и узнать, по каким из них можно получить вычет.

Если были расходы и на лечение, и на учебу, то вернуть можно до 13 000 рублей в год. Единственное ограничение — нельзя вернуть больше, чем заплатил. Если за календарный год женщина уплатила меньше 13 000 рублей НДФЛ, то бюджет сможет выплатить только фактическую сумму налога.

Какие документы в итоге нужны:

- декларация 3-НДФЛ заполненная — за год, в котором были доходы;

- справка 2-НДФЛ или другие документы о доходах, с которых уплачивался налог;

- все чеки и квитанции о расходах;

- договоры об оказании услуг — медицинских, образовательных, услуг подряда (при строительстве индивидуального жилья) и пр.;

- справки о получении услуги — лечения, обучения по очной форме;

- при имущественном вычете нужны еще — выписка из Росреестра о переходе права собственности, кредитный договор, справка об уплаченных процентах, договор купли-продажи;

- лицензия вуза или ЛПУ;

- иные документы в зависимости от каждого частного случая.

Заполнение декларации можно поручить аудиторской фирме либо сделать это самостоятельно на сайте налоговой. Сделать это просто — каждый лист заполняется последовательно, коды можно найти в списке, не указывается лишняя информация, как на бумажной версии — на каждой странице необходимо писать ИНН, фамилию и ставить подпись и дату. Готовую форму можно отправить удаленно и ждать результата. Также можно сначала отразить декларацию и изучить перед отправкой.

Ждать нужно 3 месяца. Инспектор проверит и решит, облагаются ли декретные НДФЛ за минусом вычета или вычет не может быть применен.

В первом случае через еще 1 месяц налоговая осуществит уплату на карту женщины. Также и за пособие по уходу до полутора лет платиться подоходный налог. Облагать эти суммы тоже будут, но вернуть 13 % можно с помощью того же механизма вычета.

Декретные облагаются подоходным налогом в обычном порядке. Женщина получает пособие уже после его удержания. Единственный способ вернуть налог — воспользоваться одним из вычетов, подав декларацию 3-НДФЛ.

*Цены актуальны на сентябрь 2018 года.