Содержание:

В публикации рассматривается вопросы относительно представления 3 ндфл, и какие документы нужно предоставить в налоговое ведомство вместе с декларацией. Помимо этого затрагиваются вопросы относительно налоговой системы в целом в стране, а также обязанности и права граждан по предоставлению декларации о доходах.

Налоговая система в РФ

Налоговая система представляет собой совокупность всех основных частей налогообложения:

- объект;

- субъект;

- государственные ведомства;

- законодательные акты.

То есть, в данную систему входят перечень налогов, плательщики обязательных платежей, отделения ФНС и все нормативно-правовые акты в этой области.

Перечень налогов включает в себя как общие налоговые режимы (НДС, НДФЛ, налог на прибыль и т.д.), так и специальные (УСН, ЕНВД, патент и т.д.).

Плательщиками являются физические и юридические лица, у которых есть обязанность по уплате налога. Также к данной категории следует относить тех, кто хочет воспользоваться правом участия в налоговых правоотношениях, то есть тех, кто подает документы на получение возвратов и других возмещений из бюджета.

Государственные ведомства представлены центральным аппаратом ФНС и подотчетными ему — региональными и межрегиональными ИФНС. Также сюда следует относить и Министерство финансов, которое регламентирует и контролирует деятельность ведомства по налогам.

Список законодательных актов достаточно широкий и включает в себя:

- Конституцию.

- Налоговый кодекс.

- Постановления правительства.

- Указы Президента.

- Приказы ФНС.

- Другие нормативно-правовые акты.

Таким образом, налоговая система работает в том случае, если функционируют все ее составные части.

Документы для 3 ндфл

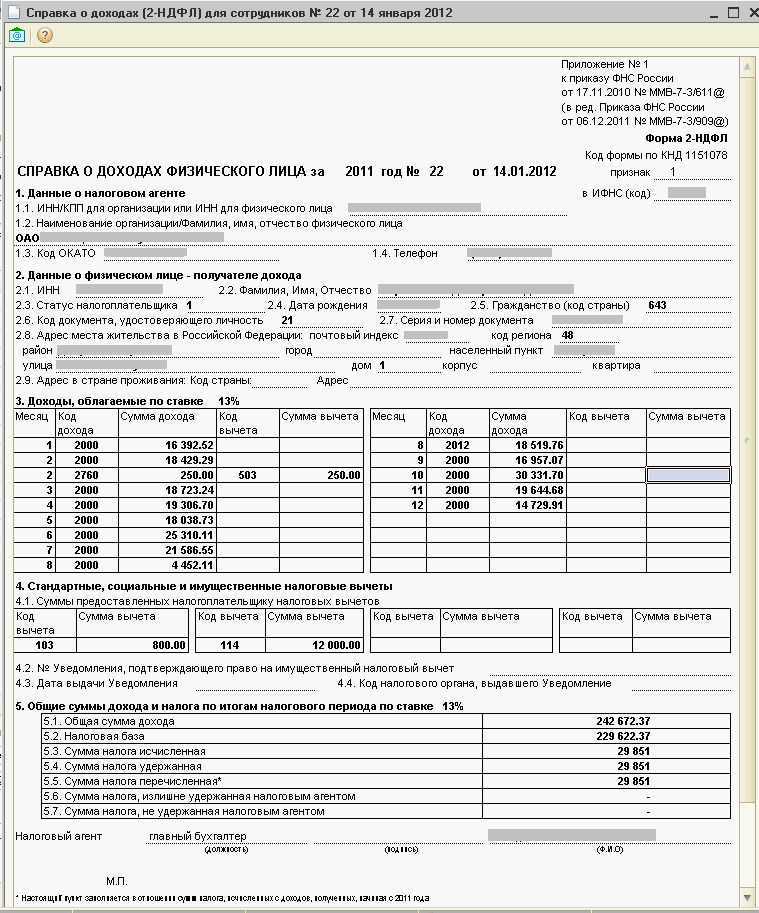

Для того чтобы разобраться какие нужны документы для подачи 3 ндфл в налоговую, необходимо определить цель такого обращения. Так, это может быть обязанность (при отчете о доходах) либо право (при получении вычета). И в первом и во втором случае документы для 3 ндфл, их перечень установлены законодательством. Следовательно, непредставление даже одного из этого списка влечет за собой определенные последствия. В общем случае для заполнения и подачи декларации в ведомство понадобится паспорт и ИНН (только номер). Для оформления возврата потребуется справка 2 ндфл с работы, поскольку вернуть 13% может только работающий гражданин, с доходов которого удерживался данный процент.

На получение имущественного вычета

На имущественный вычет могут рассчитывать граждане, которые приобрели объект или объекты недвижимости, подходящие под перечень установленных кодексом объектов (квартиры, дома, земли и т.д.). Для подтверждения такого права вместе с декларацией-заявлением на получение возмещения необходимо подать пакет документов.

Какие документы нужны для подачи декларации 3 ндфл за квартиру?

- свидетельство о праве собственности;

- договор купли-продажи;

- акт приема-передачи (для первичного жилья);

- кредитный договор (для ипотечного приобретения);

- расписка о принятых денежных средствах от продавца (если продавец — физическое лицо, деньги передавались в наличной форме и в договоре не указан факт передачи);

- квитанции о переводе денег за покупку (если использовался безналичный расчет);

- квитанции об уплате ежемесячных платежей по ипотеке (если она имела место быть);

- свидетельство о браке (если покупка осуществлялась в общую совместную собственность);

- заявление о распределении долей (если покупка осуществлялась в общую совместную собственность).

Свидетельство о праве собственности либо акт приема-передачи являются основополагающими документами, поскольку именно они рождают право на вычет. Дата получения данных бумаг является датой возникновения права на получение имущественного вычета. То есть, если договор сделки был оформлен в декабре 2017 года, а свидетельство получено в январе 2018 года, то декларацию на возмещение можно подавать только за 2018 год в следующем году.

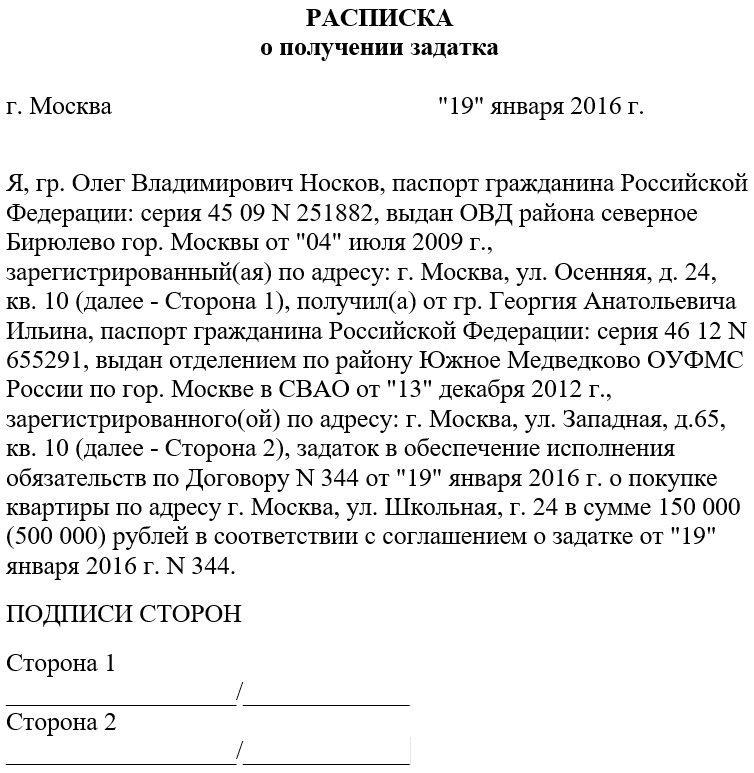

Расписка о принятых денежных средствах может быть написана как от руки, так и напечатана на цифровом устройстве. Однако обязательно, чтобы в ней были отражены все основные сведения. Такие как:

- сведения о продавце (фамилия, имя, отчество, год рождения, серия и номер паспорта, адрес регистрации);

- сведения о покупателе (фамилия, имя, отчество, год рождения, серия и номер паспорта, адрес регистрации);

- сведения о недвижимом объекте;

- стоимость объекта (цифрами и прописью);

- указание на факт получения данной суммы продавцом от покупателя;

- дата и подписи сторон, участвующих в сделке.

Для расписки нет утвержденной законодательством формы, но необходимо придерживаться следующего образца

Если заявитель претендует на увеличение доли в праве собственности на квартиру в 3 ндфл, то необходимо писать заявление о распределение долей. Для этого необходимо присутствие обоих супругов.

При приобретении частного дома список документов для 3 ндфл идентичен списку при покупке квартиры. Однако есть одна особенность, которая заключается в том, что приобретая свой дом, покупатель приобретает и земельный участок, на котором он находится. Следовательно, дополнительно необходимо свидетельство о праве на землю.

Если покупается квартира на первичном рынке, которая требует ремонта, то в стоимость покупки можно включать и сумму затрат, понесенных в связи с отделкой. Для этого в договоре должно быть указано, что квартира продается без отделки. А для доказывания увеличенной стоимости приобретения необходимо приложить платежные документы за купленные расходные материалы (цемент, обои, шпатлевка и т.д.).

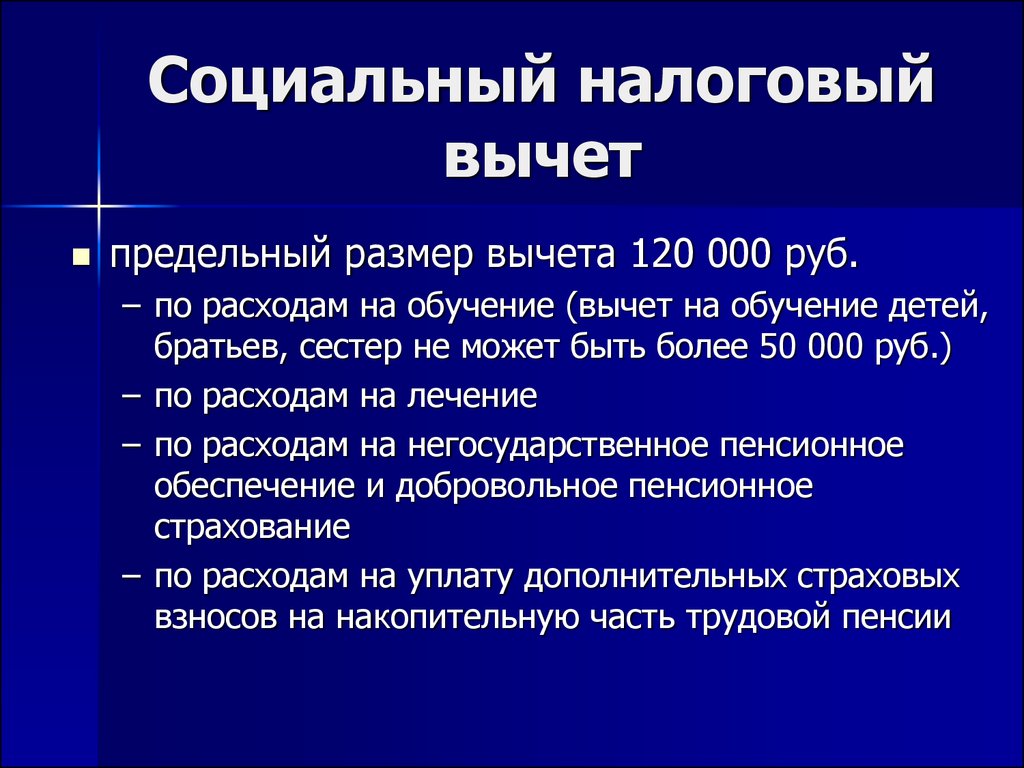

На получение социального вычета

Социальный вычет включает в себя возврат понесенных расходов на лечение, обучение, страхование себя и своих близких, а также на благотворительность.

Для того чтобы получить вычет на лечение необходимо собрать следующий список документов для подачи декларации 3 ндфл:

- договор с медицинским учреждением;

- чеки на оплату;

- лицензию данного учреждения;

- справку об оплате медицинских услуг для налоговых органов;

- свидетельство о рождении (если вычет за ребенка либо за родителя).

Также можно вернуть процент с купленных лекарственных средств. В этом случае список дополняется:

- рецептом на лекарства (с пометкой и штампом для налогового ведомства);

- чеками, подтверждающими их приобретение.

Не все лекарства подлежат включению в сумму вычета. Поэтому перед заявлением вычета необходимо ознакомится с их перечнем.

Для подтверждения затрат на обучение понадобится:

- договор;

- чеки об оплате образовательных услуг;

- лицензия учреждения;

- справка об очной форме обучения (если возврат делается за ребенка);

- свидетельство о рождении (если вычет за ребенка).

Для подтверждения затрат на страхование и благотворительность понадобятся:

- договор;

- платежные документы;

- справка об уплаченных взносах (для страхования).

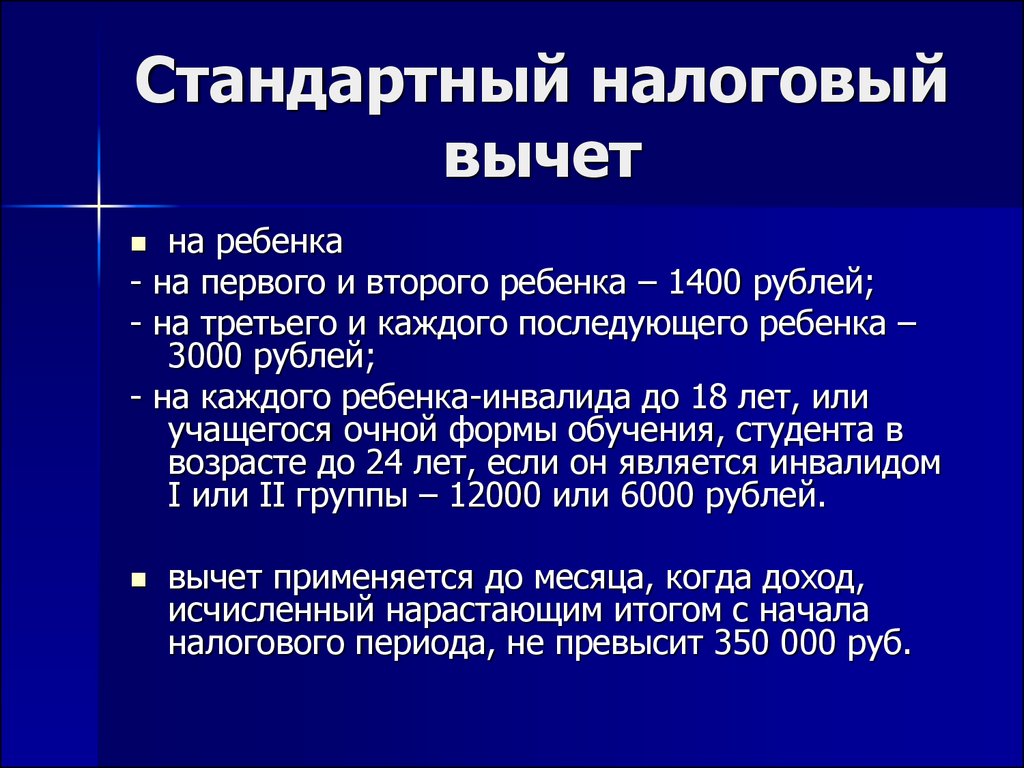

На получение стандартного вычета

Как правило, вычеты на детей предоставляются работодателем в виде уменьшения облагаемой суммы зарплаты. Однако если работодатель этого не сделал, то можно заявить вычет самостоятельно. Для этого оформления необходимо прилагать свидетельство о рождении ребенка.

Отчет о полученном доходе

Декларирование доходов, полученных от продажи недвижимости либо машины, срок нахождения в собственности которых до 3-5 лет, является обязанностью всех граждан. Подтверждать полученные доходы от продажи автомобиля или объекта недвижимости нужно следующими документами:

- договор продажи автомобиля, квартиры, дома или участка земли;

- чеки и платежные документы (если есть).

Также необходимо декларировать доход, полученный от сдачи в аренду недвижимости. Для этого к декларации должны прилагаться:

- договор аренды;

- чеки и платежные документы (если есть).

Таким образом, перечень документов, которые необходимо сдать вместе с декларацией не всегда совпадает с общим перечнем. Бывают сложные ситуации, требующие дополнительного документального сопровождения. Если собственными силами разобраться не удалось, то стоит обратиться в специализирующиеся фирмы. В Москве, как и в остальных городах, их достаточное количество, и, как правило, располагаются они недалеко от отделений налоговых ведомств. Также следует знать, что повторное обращение за полученным вычетом недопустимо.