Содержание:

Пользователи программы, как и заполняющие форму самостоятельно, испытывают одни и те же проблемы при оформлении документа. Как указать вычет по предыдущим годам в декларации 3 НДФЛ, что писать в строке «сумма документально подтвержденных расходов»? Данная статья посвящена вопросам расчетов, необходимых для заполнения утверждённой формы справки.

3-НДФЛ: что это такое и для чего нужно

Все лица, получающие доходы, уплачивают соответствующие налоги. Подоходный налог физического лица составляет 13 процентов. Стоит отметить, что доходом является не только заработная плата или гонорар. Доходом, требующим уплаты налога, будет считаться:

- сумма, вырученная от продажи или сдачи в аренду недвижимости;

- обращение в собственность ценного имущества, полученного в подарок от лица, не являющегося родственником одариваемого;

- выигрыш в лотерею;

- средства, вырученные от операций с ценными бумагами;

- иное.

То есть, даже работники организаций, обязанность по декларированию доходов и уплате фискального обременения за которых выполняет бухгалтерия организации-работодателя, могут получать иные доходы, требующие представления отчётности. А есть ещё самозанятое население, осуществляющее самостоятельное декларирование:

- адвокаты;

- нотариусы;

- индивидуальные предприниматели;

- представители творческих профессий и т. д.

Для всех этих случаев законодателем разработана форма 3-НДФЛ, на основе которого производится налогообложение. Документ является основанием для подтверждения налоговой базы физического лица, а также для получения предусмотренных льгот.

Что такое налоговые вычеты

Налоговый возврат для целей заполнения 3-НДФЛ:

- уменьшение размера НДФЛ;

- возврат части денежных средств, ранее уплаченных как НДФЛ.

Для получения возврата необходимо:

- быть гражданином РФ;

- иметь облагаемые доходы.

Законодательством предусмотрены такие виды вычетов, как:

- стандартные (ст. 218 НК РФ);

- имущественные (ст. 220 НК РФ);

- социальные (ст. 219 НК РФ);

- профессиональные (ст. 221 НК РФ);

- связанные с переносом убытков от операций физлиц с ценными бумагами (ст. 220.1 НК РФ).

Для оформления каждого из этих платежей сдаётся справка 3-НДФЛ.

Имущественный вычет

Вычет на приобретение имущества состоит из трёх частей и предоставляется по расходам:

- на строительство или покупку жилья, а также земли для целей индивидуального строительства;

- на погашение процентов по ипотеке или иным целевым займам;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) ипотечных займов.

Максимальная сумма расходов, с которой будет исчисляться налоговое удержание, – два миллиона рублей, а максимальная сумма тех же расходов при погашении процентов по ипотеке – три миллиона.

Чтобы оформить льготу нужно:

- заполнить налоговую декларацию по форме 3-НДФЛ;

- взять у работодателя справку 2-НДФЛ;

- подготовить список документов, подтверждающих право на жильё;

- при приобретении жилья с привлечением ипотечного займа нужно приложить договор с графиком платежей;

- подготовить копии платёжных документов;

- сдать весь пакет в районную инспекцию.

Передавать документы лучше по описи.

Кто имеет право на вычет

Следует знать, что по общему правилу, на получение возврата имеют право все налоговые резиденты РФ, к которым относятся граждане, которые:

- живут на территории страны не менее 183 дней в календарном году;

- выплачивают НДФЛ;

- имеют на руках свидетельство о праве собственности.

При совершении покупки неработающим гражданином, он сможет оформить льготу после того, как начнёт платить подоходный налог от трудовой деятельности.

К частным случаям относится оформление возврата:

- супругом собственника;

- опекуном, при оформлении квартиры на лицо, не достигшее 18 лет.

Если вас интересует вопрос, можно ли получить налоговый вычет сразу за 3 года, то ответ на него положительный. Можно, но не более чем за три года, предшествующих году подачи заявления.

Не оформят возврат:

- ИП:

- неработающим студентам;

- пенсионерам, не работающим свыше трёх лет;

- безработным, получающим пособие;

- военнослужащим;

- получающим пособие детям-сиротам младше 24 лет;

- нерезидентам РФ.

Расчеты по налогам и вычетам для 3-НДФЛ на практике

Возврат денег по прежним годам относится к тематике имущественного вычета. Вернуть подоходный налог возможно при покупке любого жилья:

- дома;

- квартиры;

- комнаты;

- земельного участка.

Форма отчётности, на первый взгляд, непонятная. Как указать в декларации 3 НДФЛ вычет по предыдущим годам по декларации, с каких лет высчитывать? От каких данных отталкиваться и как рассчитать суммы? Лучше разбираться наглядно.

Пример. При подаче заявления на удержание в 2018 году, лицу, уже оформлявшему возврат в предыдущие 2 года, необходимо указать суммы по ним. Жильё приобретено за 3 миллиона рублей.

Шаг 1. Узнать налоговую базу, по которой получена льгота. Узнавать это лучше из справок 2-НДФЛ:

- в 2015 году база для удержания составила триста тысяч;

- в 2016 году – триста двадцать тысяч;

- в 2017 году – триста восемьдесят четыре тысячи.

Возвратом по предыдущим годам будет суммарный доход 2015-2016гг. в 620 000 рублей.

Шаг 2. Определить сумму, которая будет переходить с предыдущего года в декларации 3-НДФЛ, по формуле: цена недвижимости, не превышающая 2 млн руб. минус возврат, полученный в предыдущие годы = переходящая сумма.

В нашем примере: 2 000 000 – 620 000 = 1 380 000 руб.

Предельная сумма возмещения – 260 000 руб. (13% от двух миллионов). Заработок берётся исходя из средней заработной платы по ряду регионов страны. Он составляет порядка 32 000 руб. (данные Росстата за первый квартал 2018 года), средний годовой доход – 384 000 руб. НДФЛ за год с такого дохода составит 384 000 руб. * 13% = 49 920 руб.

При оформлении удержания в 2016 году возврат 13 процентов дохода за 2015 год составил 39 000 рублей.

При оформлении удержания в следующем году с суммы дохода за 2016 год – 320 000 рублей – возвращено 41 600 рублей.

Следовательно, при подаче заявления в 2018 году, переходящая сумма будет 1 380 тысяч рублей, а на следующий год перейдет 2 000 000 — (300 000 + 320 000 + 384 000) = 996 тысяч рублей.

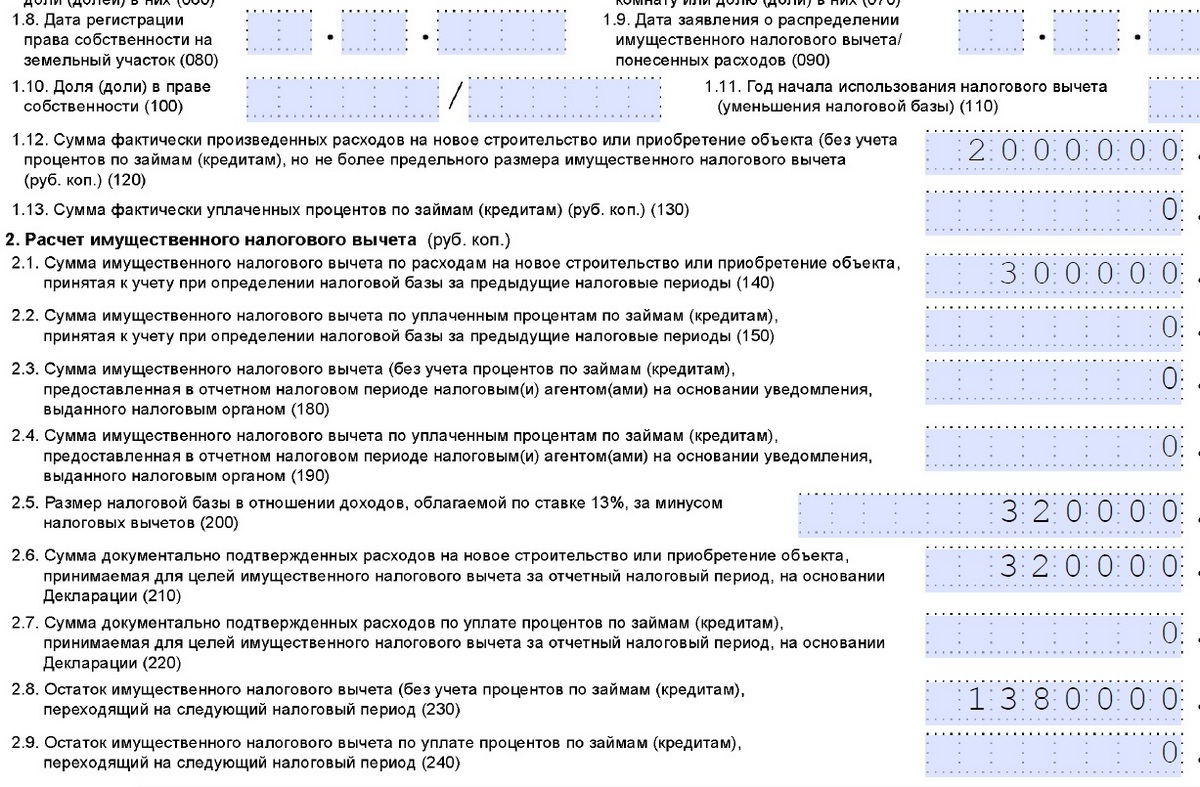

Пример заполнения 3-НДФЛ

Пример заполнения декларации 3-НДФЛ с данными исходного расчёта, приведённого в предыдущем абзаце.

Возврат оформляется в году, следующим за годом приобретения квартиры. По условиям примера приобретение было в 2015 году, форма 3-НДФЛ заполняется в 2016 году.

Сумма фактически произведенных расходов по приобретению – два миллиона рублей. Это максимальная определённая законодателем сумма.

Размер налоговой базы — это доход за год покупки квартиры: 300 000 рублей.

Остаток льготы, который перейдёт на следующий период: 2 000 000 — 300 000 = 1 700 тысяч рублей.

Эта информация указывается на Листе Д1 формы 3-НДФЛ, в пунктах 1.12, 2.5, 2.6, 2.8.

Во второй год при оформлении бланка вносятся данные по возврату с учётом предыдущего года:

- п. 1.12 – неизменный;

- п. 2.1 – добавляется информация за 2016 отчётный год – 300 000 руб.;

- пп. 2.5, 2.6 – доход 320 000 рублей;

- п. 2.8 – остаток по удержанию 1 380 000 рублей.

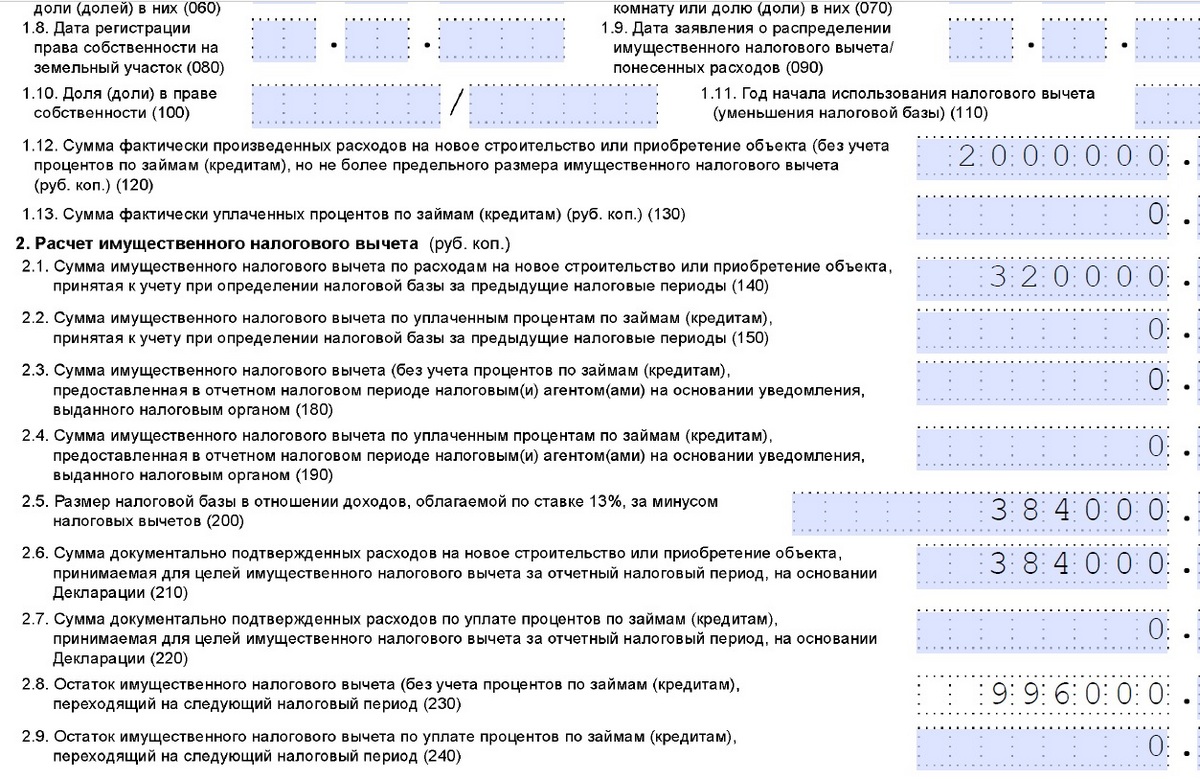

В третий год данные указываются за минусом предыдущих двух лет:

- п. 1.12 – неизменный;

- п. 2.1 – доход за отчётный год (2017) – 320 000 руб.;

- пп. 2.5, 2.6 – доход 384 000 рублей;

- п. 2.8 – остаток по удержанию 996 000 рублей.

Аналогично будет продолжаться в последующие годы, до прекращения права на получение льготы.

Заполнить форму 3-НДФЛ можно при помощи программного обеспечения. Кроме того, есть возможность скачать форму для заполнения в формате PDF или TIF из программ правового сопровождения «Консультант Плюс» или «Гарант». Желающие сэкономить время, могут обратиться в специализированные фирмы по заполнению утверждённых отчётных форм. Какой способ заполнения не выбрать, главное – подготовить все необходимые документы. Перед направлением пакета на рассмотрение в инспекцию, следует убедиться, что все прилагаемые копии читаемы.

Имущественный налоговый вычет является выгодным «бонусом» при приобретении недвижимости. Данная статья на примере показала, что размер выплаты по нему существенно превышает размер средней зарплаты, а значит будет хорошим подспорьем как в бытовых тратах, так при погашении ипотечного займа.

https://www.youtube.com/watch?v=OAIFaMiBckY

поле 2,1 в последней декларации почему 320 000? нужно 620 000