Содержание:

Автовладельцев в России с каждым днём становится всё больше, и для комфортного их передвижения необходимо развитие транспортной инфраструктуры. Так, то количество дорог, их ширина и качество дорожного покрытия удовлетворяли население 20 лет назад, а сейчас требуют модернизации, очереди на железнодорожных переездах вынуждают строить эстакады, а города-миллионники наполняются все большим количеством скоростных автострад на 2-м, 3-м ярусах для удобной эксплуатации всех автомобилей. Все эти мероприятия требуют колоссальных затрат, что приводит к необходимости взимать с автолюбителей транспортный налог.

Подробно о транспортном налоге

Данный вид налога является видом периодического имущественного сбора, и ему подвергаются как физические, так и юридические лица, на которые произведена регистрация транспортных средств, таких, как автомобили, мотоциклы, квадроциклы, катера, яхты, вертолёты и другие, указанные в перечне облагаемых налогом согласно НК РФ, статья 357.

Транспортный налог зависит от нескольких основных критериев, которые влияют как на базовую ставку, так и на повышающие и понижающие коэффициенты:

- Мощность двигателя транспортного средства сильно влияет на итоговый размер налога, так как государство приветствует эксплуатацию маломощных автомобилей, имеющих сравнительно небольшие габариты, потребляющие меньше бензина, и меньше загрязняющие атмосферу. Так, при эксплуатации автомобиля с мощностью двигателя менее 100 л. с. минимальная налоговая расценка может вовсе не вводиться, в то время, как владельцы мощных силовых агрегатов, выдающих свыше 250 л. с., подвергаются налогообложению в размере 150 рублей за каждую лошадиную силу.

- Регион использования также учитывается при расчёте суммы взыскания, так как имеет большое значение количество ТС, зарегистрированных на данной территории, условия эксплуатации, цена ремонта дорожной и вспомогательной инфраструктуры, уровень достатка населения, развитие сети общественного транспорта, а также прочие локационные данные. Это приводит к тому, что минимальная налоговая ставка для Ненецкого автономного округа составляет 0 рублей с 1 л. с. за авто менее 100 л. с. до 50 рублей за каждую л. с., если во владении находится ТС с мощностью свыше 250 л. с., а для Нижегородской области минимальный и максимальный показатели соотносятся как 22,5 рубля и 150 рублей соответственно. В Москве минимальная налоговая ставка по транспортному налогу составляет 12 рублей, в Московской области – 10 рублей.

- Количество месяцев в году, в течение которых в собственности нынешнего владельца находился автомобиль. Данный коэффициент представляет собой дробное число с цифрой 12 в знаменателе, и от 1 до 12 в числителе, которые характеризуют количество месяцев. Данный коэффициент актуален только для тех собственников, которые владеют автомобилем менее одного года.

- Введённый в 2015 году налог на роскошь выражается в виде повышающего коэффициента к общей сумме налога, который начинает действовать при стоимости автомобиля свыше 3 млн рублей и составляет от 1,1 до 3.

Таблица налоговых ставок по транспортному налогу в Москве

Формула расчёта транспортного налога для физических лиц

Многие профильные сайты в интернете, такие, как [mask_link]ФЕДЕРАЛЬНАЯНАЛОГОВАЯ СЛУЖБА[/mask_link] , [mask_link]Транспортный налог калькулятор[/mask_link], [mask_link]Калькулятор транспортного налога 2018, 2017[/mask_link] и другие предлагают на своих страницах интерактивные калькуляторы для автоматического расчёта транспортного налога для автолюбителей онлайн путём введения запрашиваемых данных о ТС. Однако каждый из них использует алгоритм единственной формулы, которая понятна каждому человеку, учившемуся в школе. Данная формула записывается следующим образом:

Н = НС х НБ х К1 х К2

В данной формуле буква Н обозначает искомый транспортный налог к оплате, НС – налоговая ставка, принимаемая по табличным значениям из НК РФ, НБ – налогооблагаемая база, выражающаяся в мощности двигателя ТС, К1 – коэффициент продолжительности владения авто и К2 – налог на роскошь в виде увеличивающего налог коэффициента.

Так, подставив в данную формулу свои данные, каждый автолюбитель может точно знать, сколько ему придётся платить каждый год за право пользования своим железным конём.

Транспортный налог начисляется в России вне зависимости от источника двигательной силы автомобиля, даже если она является абсолютно экологически безопасной. Так, при конкретном подсчёте владелец спортивного электромобиля «Тесла» заплатит за свои почти 300 «лошадей» под капотом более 40 000 рублей, равно, как и хозяин автомобиля представительского класса на бензиновом моторе той же мощности.

Примеры расчёта транспортного налога для физлиц

Как же автолюбитель может сам рассчитать транспортный налог? Для наглядности и полного понимания, как пользоваться приведённой формулой, ниже приводятся два примера калькуляции транспортного налога для владельцев городского автомобиля среднего класса и дорогостоящего внедорожника или спорткара.

- Пример 1.

В данном примере автомобиль подходит под категорию мощностей силового агрегата от 101 до 150 л. с., что даёт ставку НС для Красноярского края в размере 14,5 рубля за каждую лошадиную силу. НБ составляет 130 л. с. К1 – 1 или 12/12, так как автомобиль находился во владении одного физического лица весь отчётный период, и коэффициент К2 тоже равен 1, потому что авто стоило меньше 3 миллионов рублей.

Таким образом, в налоговом уведомлении из ФНС собственник увидит следующие цифры:

Н = 14,5 х 130 х 1 х 1 = 1 885 рублей, и именно эту сумму придётся уплатить за эксплуатацию своей автомашины.

- Пример 2.

В Москве человек приобрёл и поставил на учёт в ГИБДД новый автомобиль. Дата покупки – июнь 2017 года, стоимость 5,5 миллиона рублей, с мощностью двигателя 405 л. с., задача стоит та же.

Посчитать налог за 2017 год очень просто:

Н = 150 х 405 х 6/12 х 2 = 60 750 рублей и подлежит уплате в 2018 году.

Этот же автомобиль, но в следующем году, когда он будет находиться в собственности целый отчётный период, уже подвергнется налогообложению в размере 121 500 рублей, так как коэффициент К1 будет равен 1.

Таким образом, наглядно видно, что налог увеличивается в геометрической прогрессии в зависимости от роста цены его покупки и мощности двигателя.

Формула расчёта транспортного налога для юридических лиц

Многие предприятия для производственных нужд также приобретают автомобили и другие транспортные средства и, являясь налогоплательщиками, обязаны также гасить наложенные на них государством взыскания. Однако расчётная формула налога для них несколько иная, чем для физлиц, ввиду того, что класс автомобиля может быть совершенно другим, например, транспортные компании используют большегрузы, которые подвергают дорожное полотно более быстрому износу, нежели легковушки. Также принимается во внимание участие оборотного капитала компании в покупке и несении эксплуатационных расходов на транспортные средства, различные лизинговые схемы и прочие факторы.

Где показатели НС, НБ, К1 и К2 в полном объёме повторяют такие же для физических лиц, а остальная часть формула – причитающиеся по закону льготы, а именно:

- Л1 – суммарное значение льготы, определяющееся по формуле Л1 = НС х НБ х К2 х К3, где К3 – коэффициент, учитывающий срок действия льготы в отчётном году и определяемый как дробная характеристика, подобная коэффициенту К1, где в числителе стоят цифры от 1 до 12, а в знаменателе всегда 12.

- Л2 – общая налоговая льгота, предоставляемая органами местного законодательства, в котором используется автомобиль, определяемый по формуле Л Л2 = НС х НБ х К2 х К3 х П/100, где П – процент снижения налога по местным законам.

- Л3 – также региональная льгота, определяющая скидку на ставку по налогу и равная Л3 = (НС – НС1) х НБ х К1 х К3, в которой НС1 – величина льготы по налоговой ставке.

- В – оплата, перечисленная в систему «Платон» – специализированную программу дополнительных взысканий с грузовых автомобилей за износ дорог. В расчёте налога принимается во внимание плата «Платону» за прошедший отчётный период. Особенно сильно в наложении данного взыскания страдают пикапы, так как, являясь, по сути, внедорожниками, они обязаны оплачивать «Платону» наряду с грузовиками.

Способы оплаты налога через госуслуги

При детальном пересчёте видно, что понижения на самом деле совсем незначительны, однако владение ТС для компании обходится несколько дешевле, чем для граждан РФ. И любой квалифицированный бухгалтер может самостоятельно выполнить вычисление транспортного налога для автопарка компании.

В какие сроки необходимо оплатить транспортный налог

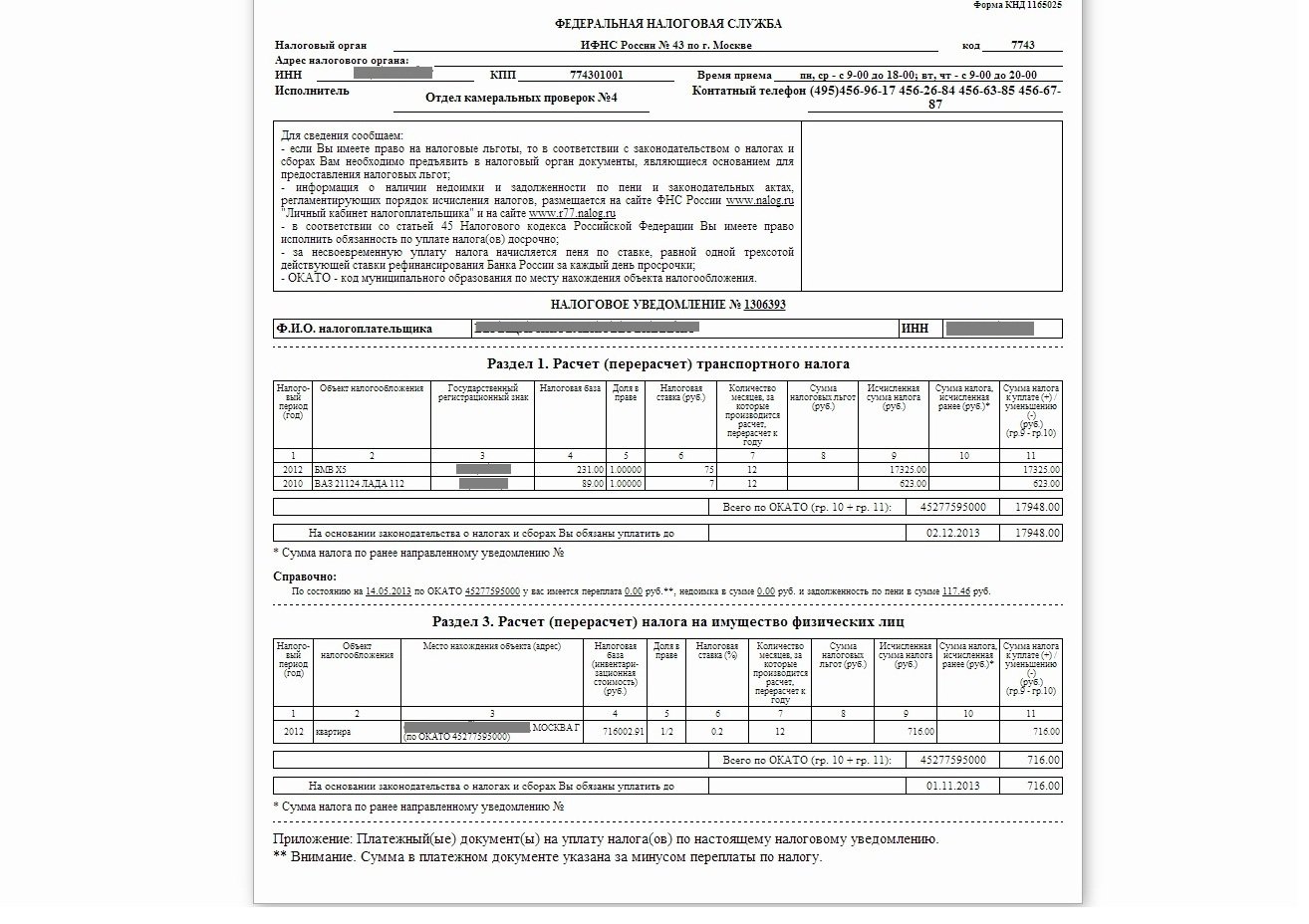

В нём приводятся следующие данные:

- Личные данные владельца транспортного средства.

- Полная информация об авто в части марки, модели, госномера, VIN и прочих характеристик.

- Детальный расчёт транспортного налога.

- Предельные сроки оплаты и предупреждения о возможных последствиях в случае задержки погашения и уклонении от выплаты.

Все транспортные налоги за прошлый отчётный период должны быть уплачены не позднее 1 декабря текущего года. В случае, если данный срок не выдерживается, каждый автовладелец подвергается дополнительным взысканиям – начислением пени, которая имеет фиксированную ставку в размере 1/300 от общей суммы долга за каждый день просрочки. Это приводит к тому, что если владелец ТС не желает рассчитываться по налогам несколько лет, то его долг с учётом прибавляющихся каждый год сумм налогообложения и ежедневному процентному росту долга из-за пени вырастает до колоссальных размеров.

Также налоговики в течение трёх первых лет после наложения взыскания и наличии просрочки по нему могут обратиться за помощью в суд, который наверняка займёт сторону истца и назначит взыскание уже судебным решением с последующей его передачей судебным приставам. Те, в свою очередь, приложат все усилия, чтобы взыскать текущий долг в принудительном порядке, применяя разнообразные меры дисциплинарного воздействия. Так, например, водитель вполне может быть отстранён от права управления своей машиной на срок до полного погашения долга.

Тенденции к пересмотру транспортного налога

Во властных структурах давно ходят разговоры о необходимости пересмотра способа начисления транспортного налога. Причиной этому служит отсутствие прямой связи между суммой налогообложения граждан и реальным использованием автомобилей. Так, например, кто-то может проезжать 500 км в день, а кто-то не накатывает и 50, но налог все платят одинаково.

Таким образом, возможно, в скором будущем, транспортный налог будет официально упразднён, а все взыскания с автолюбителей будут спрятаны в стоимости топлива и тарифах на эксплуатацию платных дорог или в других платах, напрямую связанных с реальной эксплуатацией автовладельцами своих автомобилей. Но в настоящее время, пока действует старый НК РФ без каких-либо поправок в него, и каждый автолюбитель ежегодно подвергается транспортному сбору, что заставляет его задуматься как о типе приобретаемого автомобиля или его стоимости, так и об эксплуатации автомобиля вовсе, особенно, учитывая столь резкий скачок цен на бензин в 2018 году.