Содержание:

Все государства в настоящее время живут по одной схеме — юридические и физические лица в обязательном порядке выделяют стране часть средств, за счёт которых она и существует. Эти средства называются налогом. Они устанавливаются практически на всё и делятся на несколько видов. Конечно, основную прибыль всё-таки приносят внешние экономические отношения, однако не малую важность имеют и пошлины. За их счёт действуют льготы и социальные скидки, выплачиваются пенсии, строятся дороги и т. д. Они образуют внутреннюю инфраструктуру, которая обеспечивает уровень жизни населения. Соответственно, чем больше взимаемый налог, тем лучше живут люди. Однако, не всегда платить приходится налогоплательщикам — иногда и государство может вернуть вложенные в него деньги. Это называется налоговый вычет — возврат денег гражданину из уже уплаченной им суммы в казну.

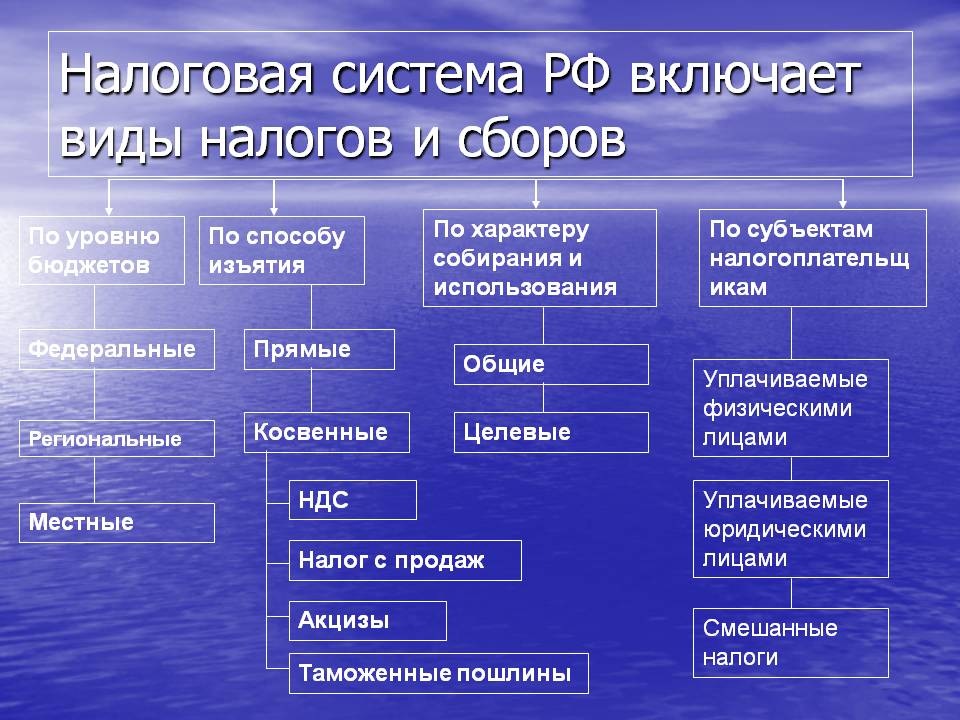

Как работает налоговая система Российской Федерации?

В РФ, как и в других государствах, есть Налоговый кодекс, где указывается порядок сбора пошлин, а также регулируются отношения между теми, кто их платит и кто взимает. Собственно, на нём и строится налоговая система — есть плательщик и сборщик, который отдаёт собранное в казну страны. Поскольку население составляет около 145 млн человек, она делится на три группы по значимости и составляет собственную структуру:

- Федеральный уровень — наиболее прибыльный. К нему относятся следующие сборы: НДС, акцизы с предприятий и организаций, с доходов физических лиц, с добычи сырья, с использования водных ресурсов, государственная пошлина.

- Региональный — сюда входит налог на игорный бизнес, имущество компаний или предприятий, а также на транспорт.

- Местный уровень — пошлина на землю и на имущество физических лиц.

Поскольку 3 эти группы образуют структуру, то должны быть и соблюдаемые принципы, обосновывающие её существование. К ним относятся:

- Справедливость — для граждан с тяжёлым материальным или социальным положением размер взносов меньше.

- Всеобщность — несмотря на различие в количестве сбора, он единый для всех.

- Экономическая выгода — они должны сами себя окупать и не мешать при этом реализовывать права граждан.

- Единство — пошлины не должны ограничивать пространство РФ, то есть препятствовать перемещению товаров или услуг по территории.

- Определённость — плательщик, сборщик и другие лица вправе знать, куда и кому идут налоги.

Эти принципы образуют начало налоговой системы и являются ответом на то, зачем она вообще нужна. Исходя из них, взносы для существования государства должны платить все — как физические, так и юридические лица. Их размер устанавливается согласно Налоговому кодексу. Что касается предприятий и компаний, то они платят сборы, за которые правительство предоставляет им право реализоваться и вести свою деятельность. Таким образом формируется ещё одна классификация, определяющая участников налоговой системы:

- физические и юридические (организации) лица;

- сборщик или агент — он принимает все взносы и перечисляет их в бюджет;

- налоговая служба — следит за оборотом взимаемых средств и выявляет нарушения в этой сфере;

- таможенный контроль — отвечает за ввоз и вывоз товаров относительно пределов государства;

- ИФНС — исполнительный орган, обеспечивающий прозрачность и справедливость процесса.

Налоговая система представляет собой целую инфраструктуру, затрагивающую все государственные средства.

Что такое налоговый вычет?

Обычный человек, работающий на предприятии, получает зарплату 30 000 рублей. Согласно Конституции РФ, он должен уплачивать 13% от этой суммы государству — подоходный взнос. Если всё это рассчитать за 12 месяцев, то получится 360 000 годового дохода — это налогооблагаемая база, с которой высчитывается 13% — налог 46 800 руб.

У этого же работника сын поступил в ВУЗ и с его зарплаты по закону ребёнку на оплату образования, к примеру, вычли 80 000. Тогда за 12 месяцев он будет получать уже не 360 000, а 280 000 рублей, и налог с этой суммы составит 36 400, однако платить придётся всё равно 46 800 руб. Несмотря на уменьшение годовой зарплаты из-за каких-либо обстоятельств, налог берётся от прежней суммы, и тогда получается, что работник переплачивает. Если вычесть из налога 46 800 сумму, которая получается с учётом действительной заработной платы (36 400), то получится разница в 10 400 рублей. Это и есть налоговый вычет, который любой гражданин вправе вернуть назад.

Позволено это только тому, кто получает доход. Если с прибыли лица не взимались 13%, то и вычет он не оформит. А поскольку все доходы облагаются данной ставкой (согласно закону), то это право предоставляется практически каждому официальному работнику, но, опять же, при определённых обстоятельствах. Если в казну ушло больше, чем надо, то эту сумму в любом случае можно вернуть назад, достаточно написать простое заявление.

Доход — это не только заработная плата, но и приобретение каких-нибудь активов, ценных бумаг, купля или продажа имущества и т. д., следовательно, за это тоже возможен вычет, поскольку сделка облагается налогом.

Таким образом, налоговый вычет бывает нескольких видов:

- Имущественный — покупка или продажа дома, квартиры, земельного участка, машины или строительство чего-либо. Сюда также относится и ипотека с кредитом, но наиболее выгодным является вычет, конечно же, при покупке жилья, так как в оборот сразу поступает большая сумма.

- Стандартный — предоставляется гражданам, которые участвовали в ликвидации ЧАЭС, близким погибших военных, инвалидам детства и т. д. Полный список получателей указан в Налоговом кодексе.

- Инвестиционный — положен тем, кто инвестировал или получал с этого доход.

- Профессиональные — это вычет за достижения в области науки, искусства и литературы, а также на доход индивидуальных предпринимателей.

- Социальный — это тот случай, который рассматривался выше с примером про образование. Также в список можно внести лечение какой-нибудь болезни или благотворительность.

Каждый работник должен заполнить справку 3-НДФЛ о доходах и расходах. Например, если у него или у его близких возникли проблемы со здоровьем, то с её помощью можно оформить вычет на лечение. Для этого покупается специальный бланк. Он состоит из множества страниц, так как предусмотрен для всех видов, но вписывать их не надо. Достаточно внести свои данные в листы, предназначенные для возврата средств на лечение:

- титульная страница;

- первый и второй разделы;

- бумаги А и Е1.

Их можно приобрести либо распечатать из интернета (к примеру, Декларацию 2018), а также отыскать на сайте ФНС Российской Федерации. Если заполнять от руки, то придётся сначала распечатать, однако есть способ намного удобнее — официальный ресурс налоговой службы. Создав личный кабинет, документы можно оформить в электронном виде. При внесении личных сведений используется только паспорт, а сумма возврата рассчитывается самостоятельно примерно по той схеме, которая рассматривалась выше. Таким образом можно обратно получить деньги на оплату лечения или медикаментов.

Как получить налоговый вычет?

Чтобы вернуть те деньги, которые по ошибке попали в казну государства, нужно заполнить справку 3-НДФЛ. Она предусмотрена для всех видов вычетов, но заполнять нужно только те бланки, которые соответствуют действительным обстоятельствам. На примере можно рассмотреть покупку квартиры.

В этой процедуре нет ничего сложного, поэтому данные вносятся быстро. Кроме этого документа понадобятся ещё некоторые:

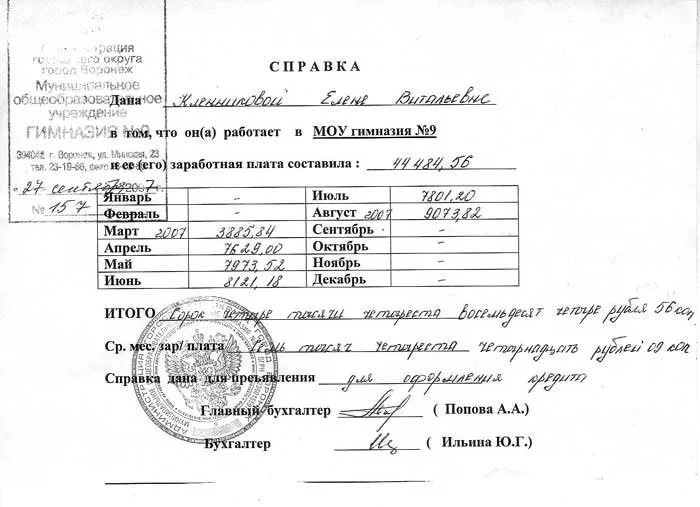

- Справка о доходах — она заполняется по форме 2-НДФЛ.

- Договор купли-продажи.

- Ксерокопии чеков или квитанций, подтверждающих оплату.

- Акт о переоформлении квартиры или дома.

- Свидетельство регистрации собственности.

С подготовленным перечнем документов можно идти в местную налоговую инспекцию, где заявителю и оформят вычет. Если, к примеру, он производится на лечение или учёбу, то в этом случае всё намного проще — достаточно предоставить справку о доходах и документы, подтверждающие оплату медикаментов, обучение в институте и т. п. Но нужно успеть вернуть деньги в первые 3 года, так как впоследствии они перераспределятся.

Получить сумму на руки можно двумя способами:

- Лицевой счёт — для этого его необходимо указать при заполнении заявления, чтобы средства могли перевести туда.

- Иммунитет к уплате взносов — если вычет уже оформлен, то из налоговой можно взять подтверждающую справку и предъявить её вместе с заявлением работодателю. Тогда он обязан платить работнику полную зарплату, не вычитая из неё 13% государству. Соответственно, когда сумма кончится, налог снова возобновится.

Таким образом, можно оформить вычет и восстановить переплаченные в казну государства деньги. Это возможно только для тех, кто официально устроен на работе или занимается предпринимательством. В любом случае для этого должен регулярно уплачиваться налог в рамках чётко установленных 13 процентов. Важно также понимать, что таким образом средства не занимаются, а возвращаются те, которые когда-то были переплачены в связи с определёнными обстоятельствами — лечение, образование, покупка или продажа жилья и т. д.

Налоговая система Российской Федерации, несмотря на неприязнь почти каждого предпринимателя, работает очень чётко и справедливо.

С повышением прибыли человек платит больший сбор в казну, а правительство за это предоставляет какие-то права, необходимые для существования организации. Например, беспрепятственный вывоз товара за границу или, наоборот, ввоз. Стоит понимать, что государство не возьмёт у граждан лишнего, а если такое и случится, то вернёт назад.