Содержание:

Покупатели долгосрочной страховки жизни могут рассчитывать на социальный налоговый вычет на сумму не более 120 тыс. рублей в год. Оформить возврат налога можно даже дистанционно — через сайт ФНС России, но на всю процедуру уйдет минимум 3–4 месяца.

Что такое налоговый вычет?

Вычет — это сумма, уменьшающая размер дохода, с которого взимается налог в 13%. При покупке долгосрочной страховки жизни можно компенсировать себе часть понесенных затрат за каждый год оплаты.

Право на налоговый вычет за страхование жизни имеют:

- наемные работники, которые платят подоходный налог с зарплаты;

- ИП, которые уплачивают НДФЛ (то есть они не выбрали упрощенную систему налогообложения).

Возможны также имущественные вычеты при покупке квартиры, оформлении ипотеки, а также социальные — при лечении, обучении в вузе и участии в НПФ. Щедрость государства оправдана — за счет вычетов повышается привлекательность инвестиционных видов страховок, которые мало популярны среди населения.

Условия возврата

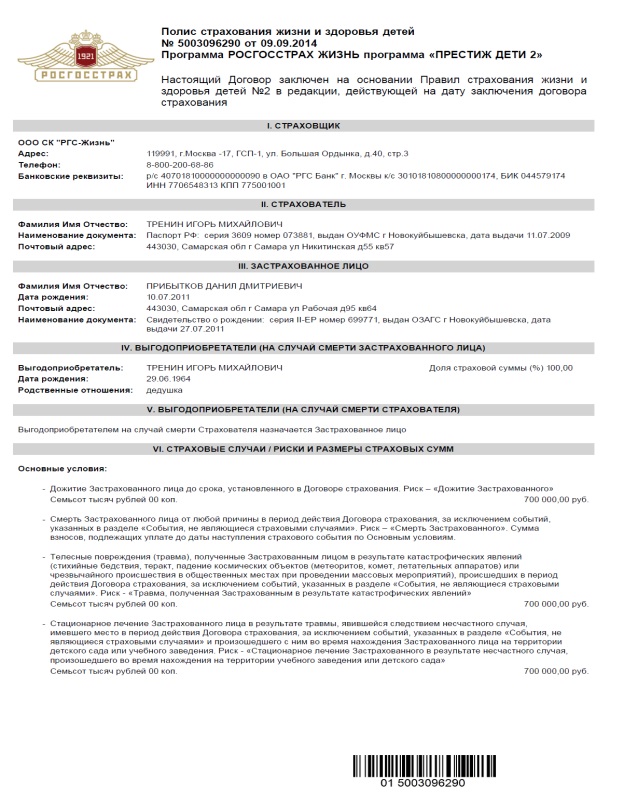

Для получения выплаты нужно подтвердить заключение страхового договора на период не менее 5 лет. Это добровольный накопительный вид страхования жизни, который часто путают с обычной страховкой жизни и здоровья заемщика.

Основные страховые программы, которые позволяют получить вычет:

- накопительные страховки — для сбережений;

- инвестиционные — для получения прибыли;

- пенсионные — для дополнительных пенсионных выплат в старости;

- ритуальные — для оплаты расходов на похороны.

Накопительную страховку на срок от 5 лет выбирают, чтобы накопить деньги на старость, к определенному сроку (например, свадьбе, поступлению детей в вуз) либо на случай внезапной смерти. Польза от такой страховки огромна, ведь на сумму накопления часто начисляется инвестиционная прибыль, и через определенное количество лет можно получить приличную выплату.

На кого может быть оформлена страховка?

Купить полис можно не только для себя, но и для ближайших родственников (например, супруги, родителей или ребенка). Вернуть налог можно во всех этих случаях, причем даже по расходам на полис для взрослых детей.

Полисы для заемщиков

Если полис оформляет заемщик, то налоговый вычет за страхование жизни при ипотеке не положен. Это связано с тем, что по условиям договора банк, выдавший кредит, является выгодоприобретателем (на этот счет существует письмо Минфина N 03-04-05/48235). К тому же страховка заемщика покупается от риска получения инвалидности 1–2 групп или внезапной смерти от несчастного случая.

В основном этот вид полисов не подразумевает накоплений, которые можно будет получить после окончания определенного срока, если, конечно, не оформлен комбинированный вид страховки.

Однако при ипотечном кредитовании существует возможность получения имущественных, а не социальных вычетов. При покупке жилья в кредит можно рассчитывать на двойную выплату в размере до 650 тыс. рублей. Порядок оформления такой же, как и в случае со страхованием. Отличается только список документов и лимиты выплат.

Цена вопроса

Вернуть можно до 13% средств, потраченных на страховой полис, но не более 15,6 тыс. рублей. Это связано с законодательным ограничением на сумму вычета в 120 тыс. руб. Например, если оформить договор на 50 тыс. рублей в год, то при годовом заработке в 200 тыс. рублей вернуть можно будет максимум 6500 рублей (50 тыс. рублей × 13%).

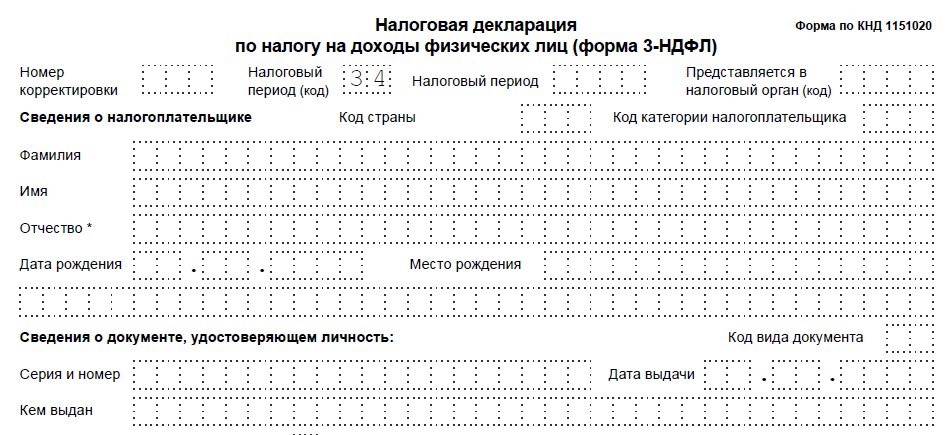

Возврат возможен только за те годы, когда вносились платежи. Какая конкретно сумма подлежит возврату, указывается в налоговой декларации. Рассчитать ее можно и самостоятельно, если документы подаются через интернет.

Как получить деньги?

Для возвращения налога нужно пройти определенную процедуру. Для начала придется собрать пакет документов для обращения в налоговую инспекцию, чтобы подтвердить сам факт покупки полиса.

Для оформления возврата налога необходимо:

- Заполнить заявление и 3-НДФЛ за прошлый год.

- Заказать справку о зарплате в бухгалтерии по месту работы.

- Подать документы в ИФНС или через интернет.

- Дождаться ответа (примерно в течение 3 месяцев).

- Получить деньги на свой счет (в течение месяца).

Отнести пакет документов можно самостоятельно по месту регистрации либо сделать это через сайт ФНС в личном кабинете. При подаче декларации через интернет прикладываются необходимые документы в виде сканов.

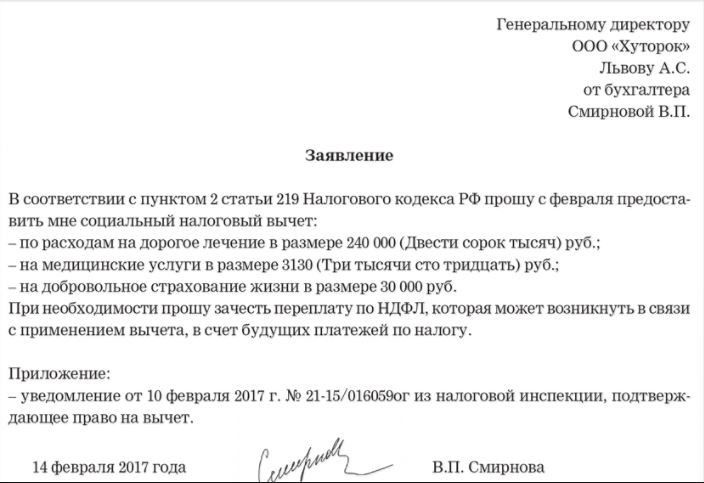

Получение вычета по месту работы

Еще один способ получить возврат налога — у своего работодателя. Если компания взяла на себя функции удержания из заработной платы страховых платежей и перечисления их страховщику, то сначала нужно получить уведомление о праве на выплату в ИФНС.

С этим уведомлением нужно обратиться в бухгалтерию, и уже на следующий месяц с заработной платы начнут удерживать страховой взнос и перечислять страховщику без удержания НДФЛ с доходов (но не более установленного законом лимита).

Что требуется при получении вычета в налоговой

Для оформления вычета нужно собрать небольшой пакет документов. В основном они предоставляются в виде копий, но нужно иметь под рукой оригиналы, если налоговый инспектор решит их проверить.

При обращении нужно предоставить:

- заявление налогоплательщика (оригинал);

- паспорт, ИНН;

- заверенную копию лицензии страховщика;

- 3-НДФЛ (оригинал);

- справку о доходах (оригинал);

- копию полиса;

- свидетельство о браке, рождении ребенка (если страховка покупается на родственников);

- подтверждение оплаты договора.

Все это подается вместе с заявлением на получение вычета, где указывается и банковский счет заемщика, куда можно будет перевести деньги. В качестве платежных документов принимаются квитанции, чеки, выписки со счета с указанием перевода средств в оплату договора. Подтверждением расходов может служить и справка об уплаченных взносах, выданная страховщиком по заявлению страхователя.

Документы при получении выплаты по месту работы

Если страховку оплачивает работодатель, то получить вычет можно, не дожидаясь окончания года.

При обращении к работодателю нужно предоставить:

- два заявления: первое — на удержание страховых взносов с заработка; второе — на получение вычета;

- уведомление о праве на вычет (нужно оформить заранее).

ИП получает вычет только в налоговой инспекции. При открытии пенсионного счета нужно будет предоставить выписку, в которой должны быть указаны:

- фамилия, имя и отчество ИП;

- номер и дата заключения договора по добровольному пенсионному страхованию;

- реквизиты страховщика;

- сумма взносов.

Справка о неполучении вычета

При расторжении страховки с суммы тех страховых платежей, в отношении которых предоставлялся вычет, страховщик удерживает 13% налога. Этого не произойдет, если взять в ИФНС справку, подтверждающую неполучение вычета. Если удержание все же проводилось, то в справке указывается размер, а также год выплаты, если нет, то об этом также делается соответствующая запись.

Таким образом, при долгосрочном страховании жизни можно вернуть налог на доходы на сумму до 15,6 тыс. рублей. Деньги могут прийти на банковский счет налогоплательщика или просто будут включаться в его заработную плату в виде надбавки.