Содержание:

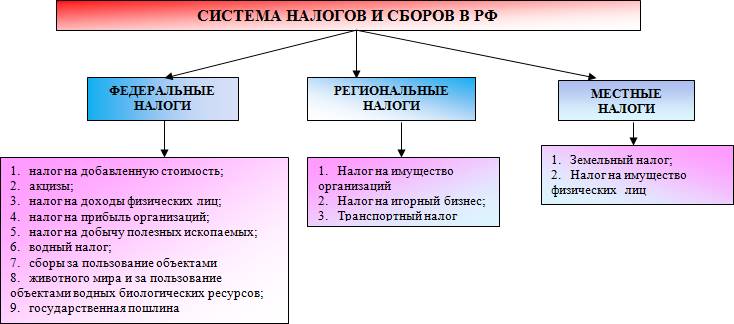

Налоговая система Российской Федерации — это взимаемые налоги, пошлины, оплачиваемые физическими и юридическими лицами на территории государства. Также ее можно рассматривать, как основной источник средств для трехуровневого налогообложения, а именно федеральных, региональных и местных бюджетов.

Итак, федеральная база законодательства содержит положения НК РФ, указы Президента РФ, постановления Правительства России и Конституции. Региональные сборы охватывают законы субъектов в определенном регионе, например: налог на имущество организаций, на транспорт, на игрой бизнес. Категория местных сборов устанавливает обязательный налог на землю, на имущество физических лиц и торговлю посредством нормативно-правовых актов муниципальными учреждениями.

Налоговый вычет

Возвратить часть суммы, внесенную за налог, не сказка, а реальность. Оформляя налоговый вычет, государство возвращает процент ранее оплаченного НДФЛ. Вернуть деньги в собственный карман можно, ели граждане попадают под следующие категории вычетов:

Стандартный

НК утверждённый в 2018 году возмещает:

- 500 рублей, гражданам имеющие государственные награды или статус;

- Если доходы обоих родителей не превышают сумму в 280 000 рублей, то государство ежемесячно возвращает 1400 на каждого ребенка в семье;

- Ребенок возрастом до 24 лет с ограниченными физическими возможностями получает 3000, лишь в том случае, если он является студентом очной формы обучения, аспирантом или интерном;

- Также 3000 рублей вычеты компенсируют затраты людям пережившие лучевые заболевания после Чернобыльского взрыва.

Социальный

Подразумевает возврат подоходного процента на налог лицам, чьи расходы были связаны со следующими направлениями:

- Пожертвование, сумма обратного кэш-бека не может превышать 25%;

- Затраты на медицинские и образовательные услуги;

- Негосударственным пенсионным обеспечением.

Имущественный

Например, покупая квартиру, государство обязуется возвратить 13% от потраченной стоимости жилья. Максимальный порог имущественного вычета составлял 2 000 000 рублей.

Пример заполнения 3 НДФЛ при возврате за обучение

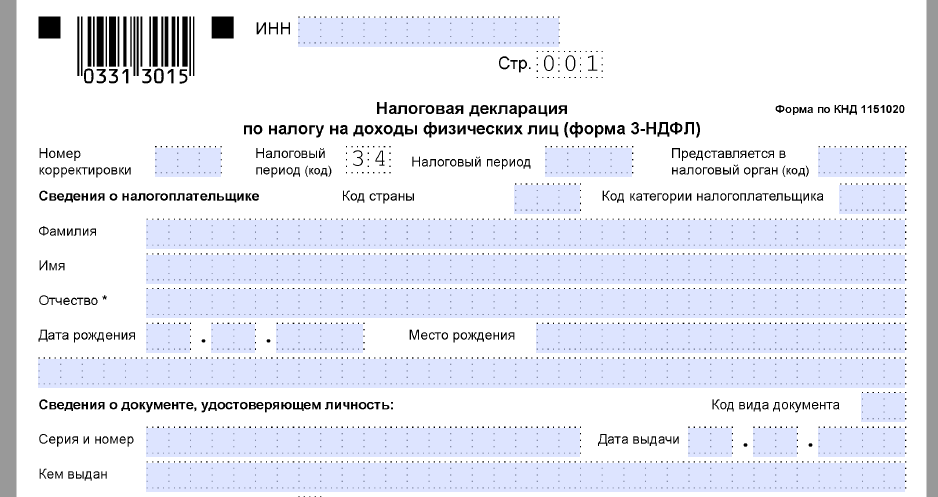

Регламент заполнения утвержден приказом ФНС России 24 декабрем 2014 годом. Скачать бланк можно перейдя по ссылке. Как заполнить 3 ндфл на налоговый вычет за обучение? Оформить шаблон можно несколькими способами:

- Лично от руки;

- На официальном сайте ФНС в удаленном доступе через личный кабинет;

- Посредством программы «Декларация 2016».

Рекомендуем использовать программу для заполнения справки вычетов на учёбу, поскольку это сократит риск совершить ошибку и сохранит личное время. Итак, чтобы верно внести данные в документ 3 ндфл возврат за обучение необходимо:

- Запустить программу «Декларация»;

- Нажать с левой стороны на закладку «Задание условий»;

- В подгруппе «Тип декларации» ставим по умолчанию знак 3 -НДФЛ;

- Далее в блоке Общая информация — отмечается код налогового учреждения по месту жительства или код налоговой по учету по месту пребывания;

- В графе корректировка необходимо выставить значение 0 по умолчанию;

- Графа — «признак налогоплательщика» способствует отметки, к какой категории относится физическое лицо в отношении доходов, а именно: ИП, адвокат, если заявитель не относится ни к одной группе, он ставит отметку «Иное лицо;

Следующим основным этапом является стадия заполнения сведений о заявителе, к заполнению подлежат две страницы, на первой декларант заполняет личные данные, а именно:

- ФИО;

- Номер идентификационного кода;

- Место рождение;

- Документ, удостоверяющий личность;

- Телефон для связи и адрес проживания;

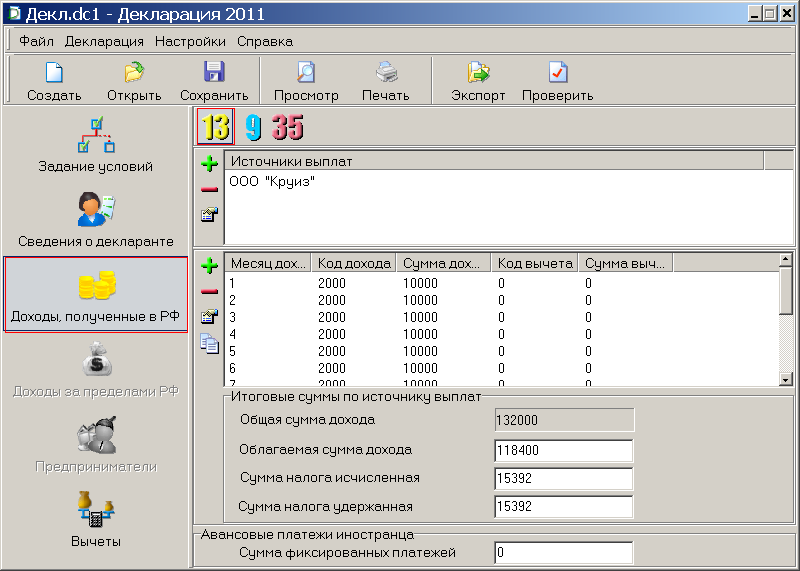

Далее заявителю нужно пройти заполнение вкладки «Доходы, полученные в РФ». Первое, что нужно сделать — это выбрать процентную ставку, например 13%, по которой облагаются получаемые финансовые средства, второй шаг — это правильное внесение данных про налогового агента, а именно: название, номер налогоплательщика, КПП, код ОКАТО.

Далее необходимо выставить галочку в строфе «Расчет стандартных вычетов вести по этому источнику» и нажать кнопку «Да».

В итоге, блок «Доходы, полученные в РФ» в заполненном виде выглядит следующим образом:

Предпоследним этапом к заполнению формы относится блок «Вычеты», заполнение которого состоит из 4 страниц. Итак, заявитель заполняет категории следующих вычетов:

- стандартные;

- социальные;

- имущественные;

- переноса на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами горящих сделок.

Выбрав требуемую категорию стандартные налоговые вычеты в строфе «Предоставить стандартные вычеты» необходимо выбрать галочкой те категории, которые используются заявителем.

Далее программа требует заполнить страницу социальных пошлин. Как внести данные в 3 ндфл вычет за обучение? Во-первых, поставить галочку в графе «Предоставить социальные налоговые вычеты», во-вторых, справа в поле под наименованием «Суммы, потраченные на обучение детей», нажать на зеленый плюс и снести сумму, оплаченное за образование и нажать на кнопку «Да».

Итак, выше описана схема заполнения декларации. Пройдя все этапы, программа самостоятельно выполняет проверку предоставленных данных. Рекомендуем перед печатью предварительно просмотреть документ на наличие ошибок.

Какие документы необходимо иметь

Декларация — документ для получения дополнительных средств, именно с ним налоговая не отчисляет НДФЛ. Получить документ могут:

- физические лица без открытого индивидуального предпринимательства;

- ИП;

- Люди, занимающиеся частной практикой;

- Иностранные личности, ведущие бизнес по патенту.

К данному документу должен быть приложен следующий пакет бумаг:

- справка 2-НДФЛ;

- прошение о возврате сбора, в котором содержатся реквизиты счёта для осуществления перевода денежных средств;

- договор с учебным учреждением;

- лицензия образовательного заведения на право реализации образовательной деятельности;

- копия паспорта;

- копия номера идентификационного кода;

- все подтверждающие документы о проведение оплаты за обучение.

В случае если налогоплательщик, обучался не сам то, ему необходимо предоставить, следующие документы:

- копия свидетельства о рождении ребенка;

- копии бумаг, устанавливающие факт родства или опекунства;

- оригинал справки с учебного учреждении для подтверждения получения образования на очной форме.

Только представляя указанные выше документы со справкой 3-НДФЛ Федеральная налоговая служба, принимает решение о предоставлении или отказе налогового вычета заявителю. Проверка декларации занимает срок в 3 месяца, после чего налоговая пошлина возвращается в течение месяца.

ИП вправе подавать рассматриваемую декларацию имеют без пакета дополнительных документов, это связано с тем, что Налоговый кодекс не содержит подобного требования, опираясь на решение ВАС РФ № 7696/08. Рекомендуем индивидуальным предпринимателям хранить документы в архиве, поскольку попав под камеральную проверку, инспекторы могут потребовать документальное подтверждение сведений из 3-НДФЛ. Также во время выездной ревизии ИП обязан, подтвердить документально данные согласно требованиям статьи № 89 Налогового Кодекса Российский Федерации.

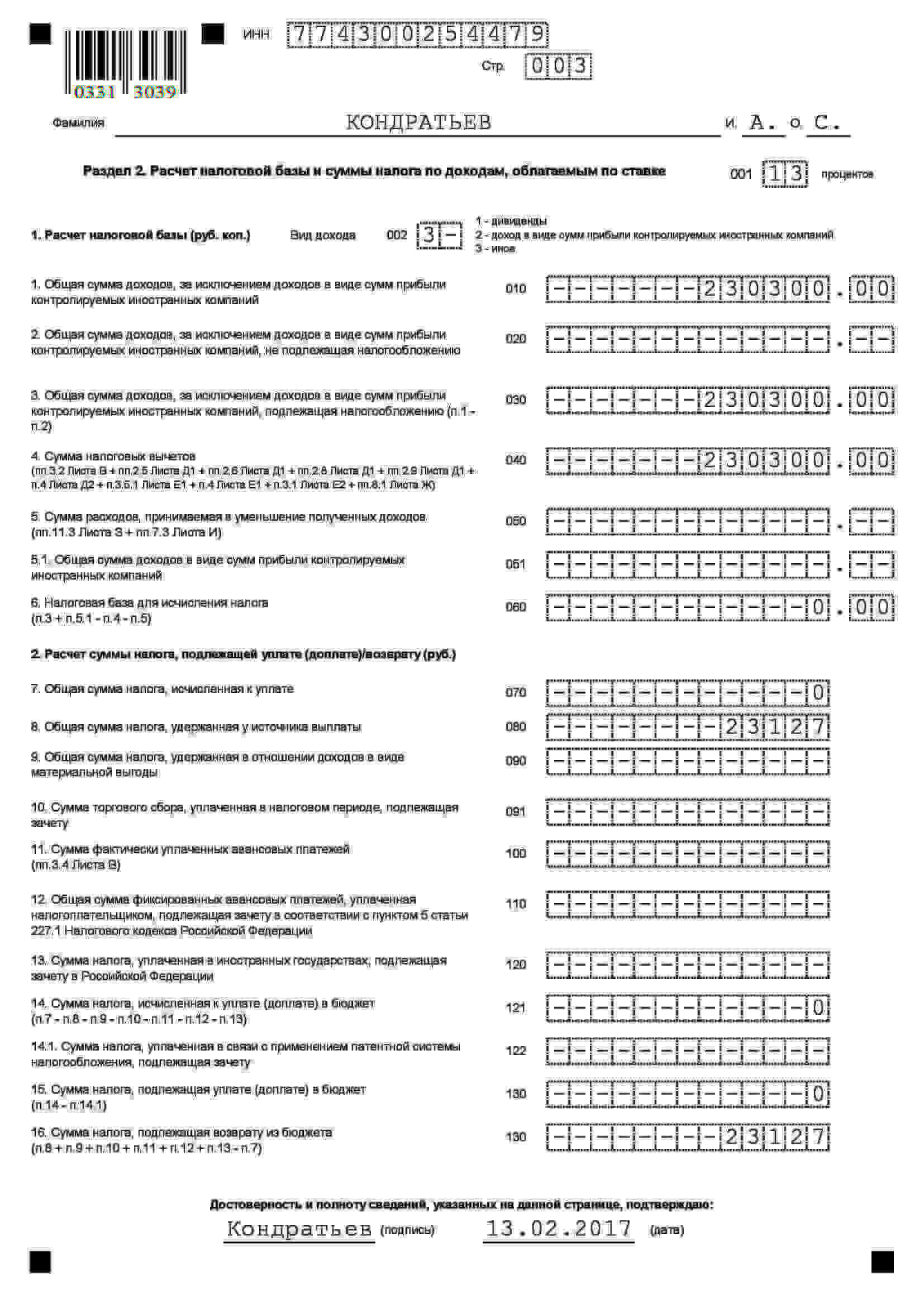

Какая сумма налога подлежит возврату из бюджета 3 ндфл за обучение

Налоговый Кодекс России позволяет гражданам вернуть часть средств, которые были внесены на оплату обучения. Такой возврат возможен используя только категорию социальных вычетов, он подразумевает экономию семейного бюджета, если:

- Учебное учреждение имеет лицензию.

- Суммой расходов является допустимой, опираясь на общую сумму пошлины социального вычета на одного для каждого года (120 000 руб.).

- Возраст детей, ближних родственников и приемных детей составляет возраст до 24 лет и они обучаются на очной форме, в таком случае предел годовых расходов на каждого из них составляет сумму в 50 000 руб.

- Расходы по платежам подтверждаются документально.

Сумма возврата налога составляет 13% по облагаемой ставке, она возможна лишь в том случае, если налогоплательщик уплачивал с него НДФЛ. Как рассчитать сумму вычета? Достаточно от размера вычета на обучение ребенка отнять 13%.

Итак, регулярно оплачивая налоги, налогоплательщик вправе вернуть часть потраченной суммы в карман обратно. В статье детально описано, как это сделать, главное успеть подать декларацию в налоговую инспекцию до 30 апреля. Вернуть уплаченные средства из федеральных, региональных и местных бюджетов можно не только на обучение, но и медицинские услуги, также осуществляя покупку недвижимости и при общем семейном капитале меньше чем в 280 000 рублей в год.