Содержание:

Законодательство нашей страны позволяет всем гражданам, устроенным на работу официальным способом и получающим «белую» заработную плату с уплатой налогов со своих доходов, получать различные льготы. Так, НК РФ диктует ряд условий, при которых каждый гражданин имеет право на налоговые вычеты за прошедший отчётный период (или несколько периодов) в случае приобретения им в собственность объекта жилой недвижимости с привлечением собственных средств или (при их нехватке) заёмных, взятых у коммерческого банка, предоставившему физическому лицу ипотечный кредит.

При каких условиях предоставляется налоговый вычет за покупку квартиры

Итак, по состоянию на 2018 год на компенсацию части стоимости жилья или процентов по ипотеке любая категория граждан имеет право, если:

- Недвижимость приобретается по договору купли-продажи одним или несколькими лицами в единоличное или совместное владение с полной оплатой собственными средствами покупателей. Все документы сделки при этом должны быть оформлены в чётком соответствии с действующим законодательством с указанием всех данных и приложений к договору.

- Оформляется договор ипотечного кредитования в соответствии с внутренней политикой банка, составлением договора, приложенными к нему графиками ежемесячных платежей с градацией процентов и частей основного долга, а также договора залога.

- Покупатель недвижимости имеет на руках акт приёмки-передачи жилого помещения и свидетельство, подтверждающее право владения объектом им или группой лиц, указанных в договоре.

- Лицо, претендующее на получение налогового вычета, официально трудоустроено и имеет доход, облагающийся налогом в бюджет государства, что может быть подтверждено справкой по форме 2-НДФЛ.

- На протяжении налогового периода, который заявляется к получению вычета, у владельца недвижимости должны были проходить операции по погашению ипотечного кредита либо по оплате жилья, а также начисления доходов с отчислениями в бюджет.

На покупку каких объектов можно получить налоговый вычет

Приобретаемый объект недвижимости должен быть предназначен для жилья без каких-либо исключений, что подтверждается кадастровым паспортом объекта и свидетельством о собственности. К данной категории относятся следующие объекты:

- Квартиры, комнаты и доли в них.

- Частные жилые дома и таунхаусы на собственных участках.

- Участки земли, чей вид разрешённого использования ограничен возможностью индивидуального жилищного строительства.

- Недостроенные объекты, предназначенные для жилья после их завершения.

- Официальные затраты, понесённые на возведение жилого дома на участке земли.

- Официальные затраты, понесённые на ремонтно-отделочные работы жилого помещения, в случае, если в договоре продажи или долевого участия оговорена покупка жилья без чистовой отделки.

Любые материальные затраты, понесённые на приобретение нежилого помещения, в том числе лофтов, апартаментов без права прописки, коммерческая недвижимость — компенсации не подлежат.

Каким образом производится налоговый вычет за покупку жилья

В отличие от уплаты налогов на месте официального трудоустройства физическое лицо не имеет возможности пользоваться услугами работодателя как налогового агента, и все документы, требуемые для возмещения, необходимо подготовить самостоятельно для предъявления в ИФНС. При соблюдении всех условий для получения налогового вычета покупатель должен сделать следующие шаги:

- Скачать на любом сайте, отразившемся в поисковой системе, образец декларации 3-НДФЛ при получении налогового вычета за квартиру, точнее, пустую форму декларации 3-НДФЛ в формате Excel.

- Заполнить данную декларацию в соответствии с требованиями НК РФ самостоятельно, по правильно оформленному образцу либо с помощью профессионалов, что можно сегодня организовать даже онлайн.

- Собрать и приложить все подтверждающие документы, необходимые для проверки инспекторами ФНС: соглашение о реализации жилья, ипотечный договор, платёжные поручения, чеки, а также справку о доходах в формате 2-НДФЛ, полученную на месте работы.

- Предоставить полный комплект документов в налоговые органы лично или посредством «Почты России» заказным письмом.

При пользовании [mask_link]сайта[/mask_link] скачивать форму не требуется, так как портал предоставляет удобный интерфейс, позволяющий после введения необходимых данных автоматически сгенерировать декларацию 3-НДФЛ и отправить её по требуемому адресу.

Порядок оформления декларации 3-НДФЛ

В случае, если налогоплательщик не имеет каких-то незадекларированных доходов, и всё, что ему нужно предоставить в инспекцию – документы для выплаты компенсаций, заполнению подлежат следующие страницы:

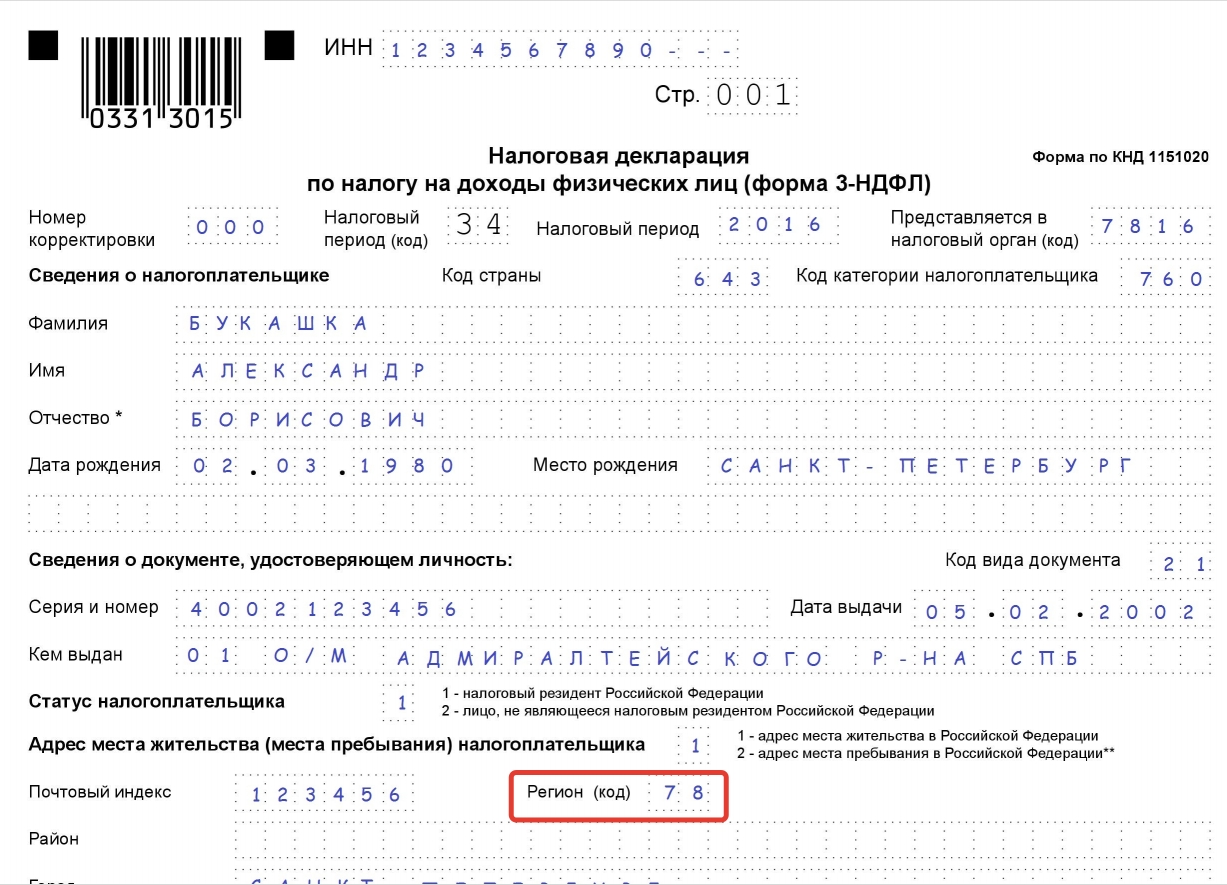

- Титульный лист. Содержит в себе графы, предназначенные для внесения всех личных данных налогоплательщика: ФИО, дата и город рождения, адрес по прописке с указанием почтового индекса, номер и серия паспорта, когда был получен и где, код подразделения. Также в шапке титула указывается код налоговой инспекции, которая будет рассматривать предоставленную декларацию и ИНН заявителя, являющийся главным идентификатором гражданина для ФНС.

- Лист А. Источник дохода – заявитель должен указать все данные о компании, которая обеспечила ему официальный доход, и процентная ставка налога, взимаемого в соответствии с типом дохода. Необходимо знать название предприятия, юридический адрес, все банковские данные расчётного счёта компании, её ИНН. После заполнения всех полей, касающихся работодателя, необходимо вписать сумму всех доходов от данной организации за отчётный налоговый период, во время которого было начисление. Перед суммой указывается код дохода, который можно посмотреть в НК РФ, а сам размер дохода смотрится в справке 2-НДФЛ, и если сотрудник получал зарплату помесячно, ему необходимо без ошибок сложить все начисления, а получившееся число вписать в соответствующую графу. Справа от заработной платы прописывается общая сумма налоговых удержаний, которая была произведена в прошедший отчётный период.

- Лист Д1. Предназначен для предоставления полной информации об объекте жилой недвижимости и расчёте имущественного вычета по нему. В частности, указывается полный адрес объекта, код объекта в зависимости от его типа, вид собственности — частная или совместная, а также вид налогоплательщика, претендующего на выплаты. Ниже производится расчёт вычета по налогам и внесение данных из прилагаемых к декларации документов.

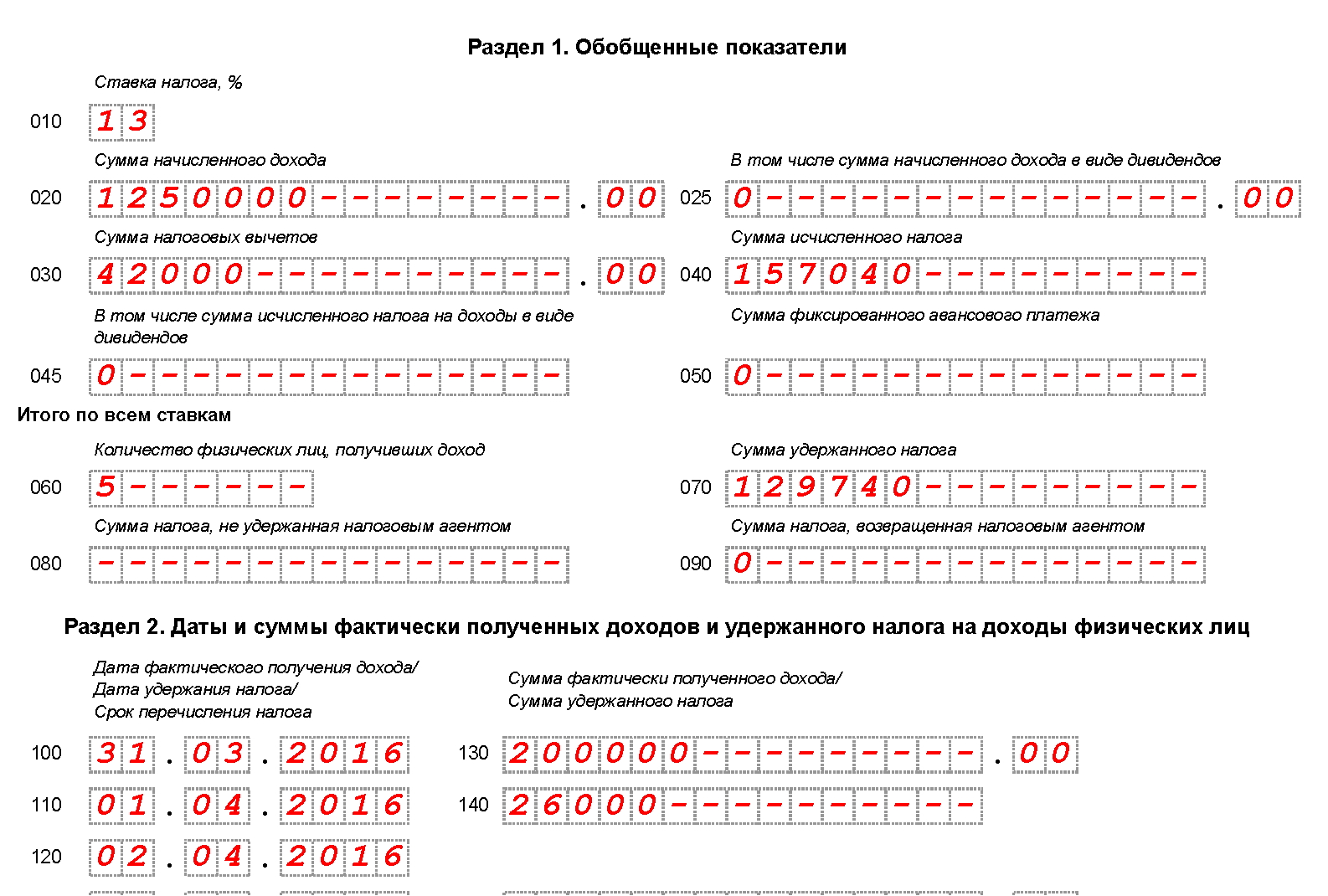

- Раздел 2. Его необходимо заполнить в соответствии с фактически образованной налогооблагаемой базой, полученной путём вычитания из суммы доходов размеров понесённых расходов, а самая нижняя графа предназначена для указания суммы, которая подлежит возврату за прошедший налоговый период. Если доход минус расход равны нулю, то налогооблагаемая база отсутствует.

- Раздел 1. Заполняется посредством ранее проведённых расчётов с указанием типа налогообложения (выплата или возврат), кода бюджетной классификации, кода ОКТМО, размера налога к уплате и суммы к возмещению.

Среди представленного перечня самым ответственным будет 3-НДФЛ лист Д1, так как именно он содержит цель сдачи декларации.

По итогам заполнения декларация тщательно проверяется, скрепляется подписью заявителя и будет считаться действительной только при наличии прилагаемых документов, подтверждающих достоверность сведений, указанных в самом бланке декларации.

Все остальные листы декларации, предназначенные для указания иных доходов и расходов налогоплательщика, при их отсутствии не заполняются.

Заполнить 3-НДФЛ для имущественного вычета при покупке квартиры лучше всего с использованием ПК в формате «эксель», однако, если у налогоплательщика нет такой возможности или подобных навыков работы с программой, то лучше либо заказать через специальные электронные сервисы помощь профессионалов в заполнении, либо (в исключительных случаях) допускается оформление документа от руки, либо использовать образец декларации 3-НДФЛ.

При заполнении от руки необходимо тщательно следить за каллиграфией, а лучше вписывать печатные буквы, не допускать исправлений или помарок, так как все эти недочёты будут являться поводом к отказу от рассмотрения, как трудночитаемого и неразборчивого текста. Тереть буквы в случае допущения ошибки также не разрешается.

Как рассчитывается налоговый вычет

Так, при его расчёте и предъявлении необходимо помнить следующие ограничения:

- При единовременной покупке объекта с привлечением собственных средств предел к возмещению составит 2 миллиона рублей.

- При оформлении ипотечного договора, подразумевающего выплаты частями на протяжении нескольких лет, или даже десятилетий, предполагающей значительную переплату на процентах за пользование заёмными средствами, общая сумма к возмещению не должна превышать 3 миллиона рублей, но не более суммы уплаченных процентов за текущий отчётный период.

- Вне зависимости от абсолютного предела суммы она не может быть больше уплаченного подоходного налога плательщиком на протяжении подаваемого к отчёту налогового периода. Так, если сумма процентов составила 200 тысяч рублей за год, а налоги с доходов всего 60 тысяч рублей, то она и будет определяющем фактором в отношении требуемой выплаты. Связано это с тем, что у государства должны быть свободные средства, откуда будут производиться вычеты в интересах данного физического лица.

Таким образом, становится понятным, что возмещение процентов по ипотеке – процесс очень длинный и может растягиваться на годы, вплоть до окончания срока кредитного договора. Однако следует не забывать, что рекомендуемый предел одновременного возмещения составляет 3 года, и, несмотря, что в НК РФ нет конкретного указания на то, что сумма как-то сгорает, но при предъявлении документов к возмещению за 4 и более лет лицу может быть отказано в возмещении, а остаток выплат должен будет перейти на следующие за текущим отчётные периоды.

То есть если договор ипотеки был заключен в 2013 году, а выплата запрашивается в 2017-м, то максимальный временной предел этой выплаты будет осуществлён за 2014, 2015 и 2016 годы. Связано это с тем, что у налоговых органов уже может не быть копии документов уплаченных лицом налогов в архиве, и они уничтожаются после третьего года.

Сроки предоставления выплаты

Каждая процедура налоговой имеет свой временной регламент, который необходимо соблюдать для тщательного анализа документов и исключения разного рода ошибок, а также наличия большого количества дел к рассмотрению, которые могут накладываться друг на друга.

Таким образом, каждый налогоплательщик должен выдержать срок до 30 апреля текущего года для подачи декларации 3-НДФЛ при продаже квартиры и требовании об имущественном возмещении за предыдущий отчётный период или несколько периодов.

После того, как документы окажутся у налоговиков на руках, они объявляют законные 3 месяца на их изучение, по результатам которого принимается решение о выплате именно в объёме, заявленном налогоплательщиком, так как если собственные подсчёты налоговиков разойдутся с расчётами гражданина, документы будут аннулированы как неверно составленные. По результатам проверки ФНС обязана уведомить в этом гражданина.

После предоставления уведомления на руки заявителю остаются лишь ждать, когда на его расчётный счёт поступит денежная сумма в согласованном размере и готовиться повторять на следующий год такую же процедуру, если сформировался остаток после выплат, а за год ничего не изменится в российском законодательстве.

Однако следует помнить, что заполнение 3-НДФЛ при возврате налога на квартиру – это не самый простой процесс, и надо быть готовым к возможному возврату, особенно если подобный документ составлялся впервые в жизни.