Содержание:

Микрофинансовые организации, как и банки, составляют собственные списки неплательщиков, с которых хотят получить положенные им финансовые выплаты. По статистике, самый большой долг появляется в таких МФО, которые выдают своим заемщикам средства под большие проценты. Часто такие компании пытаются взыскать задолженность через судебные инстанции, которые попадают под эту подсудность.

В каких случаях МФО чаще всего подает в суд

Подают ли МФО в суд на должников? Такие ситуации часто встречаются. Чаще всего процесс взыскания долгов с микрофинансовой компанией возможен в таких случаях:

- При заключении с физическим лицом залогового соглашения, в котором имущество заемщика является залогом для гарантии возвращения задолженности с процентами. В таких ситуациях судебный процесс — это самый быстрый и законный вариант получения вместо кредита залога.

- Может подаваться иск при заключении сделки на большую сумму средств, которая превосходит 500 тыс. руб.

- При отказе выплачивать возникший займ могут взыскивать его принудительно.

- При отсутствии сотрудничества с коллекторами из-за действительного регламента микрофинансовых организаций.

- При продаже кредитов заемщика коллекторам, которые часто взимают займы в принудительном порядке.

- При присутствии у должника в собственности ценного имущества, которое может возместить его финансовый кредит.

Популярные заблуждения заемщиков:

- МФО не открывают дело на незначительные суммы. Это не так, ведь государственная пошлина за подачу иска на сумму до 20 тыс. руб. составит всего 4 % от размера иска.

- Многие думают, что МФК преднамеренно затягивают время и ожидают, пока за счет пени вырастет размер кредита. По закону кредитор может взыскать долг с заемщика на протяжении периода давности — на протяжении трех лет с момента нарушения кредитных обязательств. Поэтому лучше не заявлять о том, что кредитор специально тянет время.

Почему одни МФО подают в суд, а другие — нет

Для того чтобы МФО подала исковое заявление на неплательщика, достаточно неисполнения клиентом обязательств, которые прописаны в кредитном соглашении. То есть, если заемщик не произвел одновременно выплату, кредитор может открыть судебное дело. Но микрофинансовые компании обычно этого не делают, ведь данная ситуация позволит получить кредитору дополнительную материальную выгоду.

В исполнительный орган кредитор подает через несколько месяцев, стараясь повысить размер кредита. При просрочке выплаты кроме процентов и штрафа появляются прочие начисления — проценты за просрочку.

Чтобы понимать, сколько нужно будет оплатить при встрече с иском, необходимо внимательно прочитать кредитное соглашение. В это время микрофинансовая компания ждет, не торопясь обращаться в судебный орган. Однако кредитор не забывает про задолженность, поэтому через определенный период времени все равно придется отдавать займ.

Существует несколько причин, по которым МФО предпочитают не обращаться в суд:

- В каждом регионе, где работает микрофинансовая компания, нет юриста, который будет сопровождать все судебные заседания.

- Держать юриста в штате и платить ему гонорар нерентабельно.

- Даже если кредитор выиграл дело, и по нему было принято положительное постановление, это еще не гарантирует, что долг будет возмещен. Заемщика трудно найти, у него может не оказаться ценного имущества, которое можно изъять.

Но есть еще одна причина, по которой многие МФО не обращаются в суд. Это лояльное отношение судьи к должникам. Кредитная организация в ситуации принятия постановления в ее пользу может не рассчитывать на оплату заемщиком тела займа и процентов. Любые штрафы и пеня почти никогда не учитываются судебным органом при вынесении постановления.

Список МФО чаще всего подающих в суд

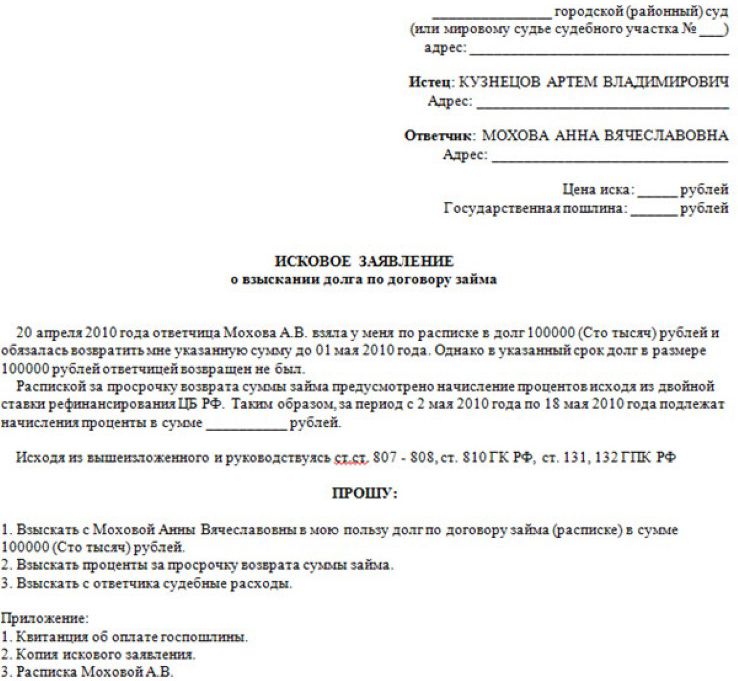

Какие МФО подают в суд? Необходимо учитывать, что в вышестоящий орган обычно подают исковые заявления официально работающие микрофинансовые организации. Образец иска можно посмотреть в интернете. Обычно за взысканием задолженности компания обращается после накопления большой суммы долга. Чаще всего при помощи судебного органа денежные средства взимают такие МФО:

- «Срочноденьги»;

- «Займер»;

- «Манимен»;

- «Турбозайм»;

- «Вива Деньги»;

- «еКапуста».

Статистика данных дел показывает, что эти компании чаще других решают дела с должниками в суде. Из-за этого они имеют положительную репутацию на рынке и не остаются без клиентов.

Среди кредиторов, которые могут подать иск на заемщика, можно встретить Саммит. Микрофинансовая компания «Саммит Центр Займов» подает в суд через три месяца после задержки выплат.

Подают ли «Росденьги» в суд? Здесь этим начинают пугать заемщика с начала заключения соглашения.

Подает ли МФО «Манимен» в суд на своих должников? Этот кредитор, так же, как и многие другие микрофинансовые организации, занимается судебной практикой.

МФК «Ваши деньги» в суд обращаются, на должников, если они не выполняют обязанностей по выплате микрозайма по несколько месяцев до истечения исковой давности.

Что делать, если МФО подала в суд

Если МФО подала исковое заявление на должника, то не нужно расстраиваться. Судебный процесс — это лучший вариант решения проблемы для должника. Конечное постановление может быть выгодным не только для кредитной компании, но и для ее клиента. Для него может уменьшиться размер долга либо судебный орган признает законным расторжение ранее подписанного соглашения кредитования.

Необходимо помнить, что с периода подачи иска процент по займу перестанет повышаться. Так еще до постановления по делу должник получает возможность уменьшить сумму своего долга. Кроме того, истец перестанет угрожать своему должнику и беспокоить его при помощи звонков и напоминаний о необходимости возвратить долг.

При обращении микрофинансовой организации в судебный орган заемщик может начать процесс банкротства физического лица либо оформить рефинансирование кредита на лучших условиях.

Какой вердикт может вынести суд

Согласно ст. 333 ГК РФ, судья может снизить размер долга, если начальная сумма была намного меньше скопившегося долга. Из-за большого процента и высоких штрафов из незначительного кредита вырастает большой долг. Судебный орган может вынести постановление о неправомерности выплаты таких долгов и уменьшить сумму общего долга ответчика.

Часто МФО используют сложные проценты при оформлении онлайн незначительных ссуд. Судебный орган может их аннулировать, если посчитает высокой процентную ставку. Но проценты полностью не будут отменяться, обычно судья, принимая судебный приказ о взыскании долга по договору займа, руководится ставкой рефинансирования.

Также может приниматься постановление суда об истечении периода подачи искового заявления в результате окончания срока давности. Согласно действующему законодательству не получится взыскать долги через три года после выдачи кредита.

Ответчик может довести в суде, что истец специально затягивал оформление искового заявления, ожидая повышения штрафов и процентов по долгам. Это гарантирует постановление суда о снижении суммы задолженности.

После подачи на должника иска, последний получит повестку. Уклоняться от повестки бессмысленно, ведь судебный орган все равно вынесет постановление по последнему месту регистрации заемщика.

Лучше не уклоняться от явки на рассмотрение дела, ведь неявка не препятствует анализу дела. Если кредитор передал в суд все документы и аргументы, то исполнительный орган, скорее всего, вынесет постановление в пользу кредитора. Однако заемщик может попросить о снижении пени или оспорить признание о виновности.

Оспорить постановление можно, если были допущены нарушения при рассмотрении дела. Это могут быть такие нарушения:

- Доводов, фигурировавших в деле, не хватило для вынесения компетентного постановления. Но был установлен график платежей.

- Нормы права были использованы неправильно.

- Дело рассматривалось без надлежащего извещения участников о периоде рассмотрения дела, что повлекло неявку сторон дела.

- Отсутствует протокол судебного заседания.

- Нет подписей на постановлении.

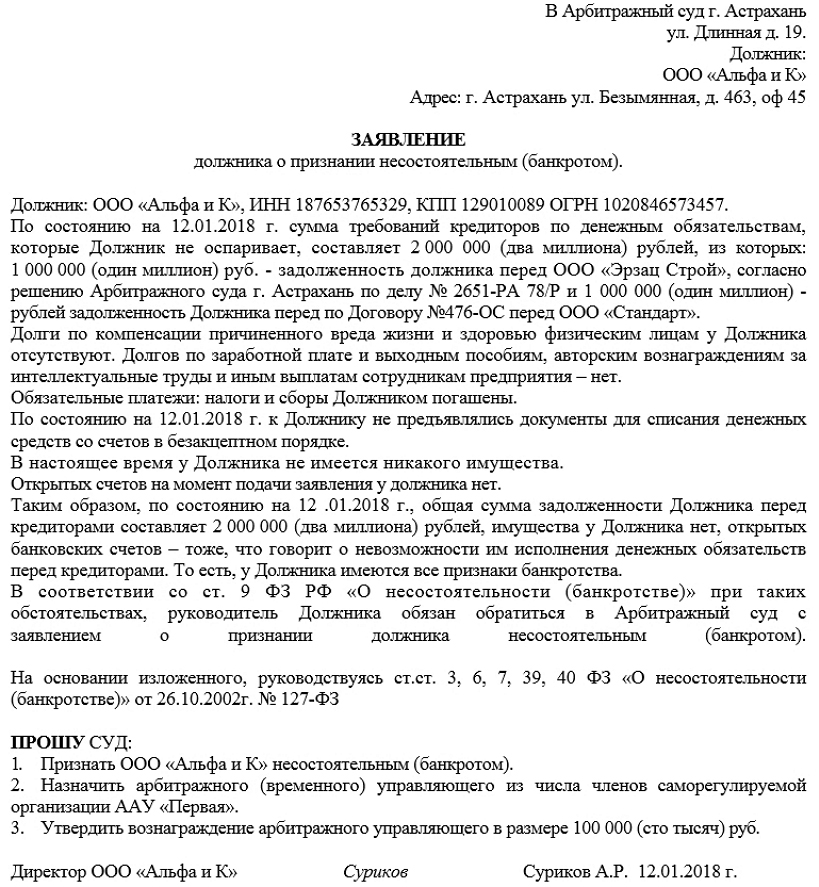

Что будет, если признать себя банкротом

Существует еще одна возможность разрешить проблему, используя нормы законодательства о финансовой несостоятельности. Для этого необходимо подать заявление в суд для признания банкротства.

Далее все дела клиента переходят к управляющему. Он будет иметь доступ к данным о заработной плате и прочих доходах. После завершения процесса банкротства все имущество заемщика заберут, но у него получится остаться без долгов.

Судебная практика оспаривания займа

Оспаривание договора займа по безденежности судебная практика имеет много положительных решений. Оспаривать долг можно, но для этого необходимо подготовиться к длительной осаде. Можно попытаться оспорить подписанное с кредитором соглашение. Для этого в законодательстве существует несколько вариантов. Необходимо предоставить доводы того, что:

- Договор недействительный и не имеет законной силы либо незаключенный.

- Компания не имеет права выдавать кредиты.

- Клиент не может отвечать за свои действия.

По судебной практике безденежная расписка имеет существенное значение. Причиной составления такого документа является то, что документ дается за средства, которые человек должен получить — услуга предоставлена, а деньги не получены.

Что делать в случае подачи МФО в суд на должника, решает каждый человек самостоятельно. Единственное о чем следует хорошенько подумать, прежде чем брать кредит, хватит ли у вас потенциала для выплаты не только его тела, но и процентов, которые достаточно высокие.