Содержание:

Мало кто знает, что один раз в жизни гражданин имеет право получить собственные налоговые платежи обратно. Для этого нужно купить недвижимость. Возмещение НДФЛ при покупке квартиры либо другой подобной собственности происходит по определенным правилам и только после подачи документов в определенную организацию.

Суть налоговой системы и НДФЛ

Под системой налогообложения понимаются все сборы и налоги, взыскиваемые с людей и организаций. Также в это определение входят принципы действия всех региональных и местных сборов. Системой контролируется, когда появляются у человека обязательства перед НК по уплате и когда прекращаются, какая ответственность наступит за невыполнение предписаний, контроль выполнения населением и его информирование.

При покупке квартиры имущественный налоговый вычет позволяет вернуть часть средств

Налоги в РФ в 2018 году бывают трех уровней: федеральные, региональные и местные. Первые определяются только НК и требуют уплаты в любой точке государства независимо от региона проживания. Региональные определяются как НК, так и региональными указами, непреложны к уплате только на территории конкретного субъекта России. Местные учреждаются НК и нормативными актами на территории отдельного города или селения. Подобные налоги будут неукоснительны к уплате только в этом городе или поселении.

НДФЛ — федеральный налог, обязательный для каждого гражданина государства к уплате. Его назначают в процентном отношении к получаемому человеком доходу на территории страны и в некоторых случаях за ее границами. Налогами НДФЛ облагаются приобретенные доходы:

- от собственности, за аренду которой человек получат деньги;

- от продажи недвижимости в определенных случаях;

- любые доходы от выигрыша;

- доходы от проведения любых консультаций;

- от любого вида дохода за пределами страны.

НДФЛ разделяется на несколько существующих ставок: 9%, 13%, 15%, 30% и 35%. Ставки назначаются человеку в зависимости от того, какой доход, облагаемый налогом, получает гражданин. Также ставка зависит от того, гражданин он России или другого государства.

Ставка 9% почти не используется в действующей налоговой системе, ее оплачивают за дивиденды, полученные до 2015 года.

Ставка 13% назначается всем официальным гражданам государства, получающим доход от основной и совмещенной трудовой деятельности, вознаграждения от продажи имущества и другие доходы.

Ставкой в 15% облагается получение дивидендов нерезидентами страны от отечественных компаний.

Ставка 30% налагается в случае, если нерезидент получает в РФ иной доход.

Ставка 35% считается своеобразным налогом на выигрыш. Этот налог платится от полной цены любого выигрыша или приза в размере, превышающем установленные законом рамки. Сюда относятся полученные в качестве дохода проценты по вкладам в части, превышающей установленные государством лимиты. Вся сумма денег, которая экономится при получении или рефинансировании кредита, учитывается, а за превышенные лимиты нужно платить.

Что такое возврат

Имущественный вычет — возможность получить обратно деньги, уплаченные государству в виде налога НДФЛ. Подобное право возникает после приобретения первой в жизни собственности. К возврату становится доступна сумма, не превышающая 260 000 рублей — 13% от предельно возможной суммы покупки жилой площади стоимостью в 2 миллиона рублей. Кроме того, получить возврат можно только на ту сумму в год, на которую были заплачены налоги. Следующую часть можно взять на следующий год.

Получить имущественный вычет можно на разные виды имущества:

- На строительство по территории государства.

- За приобретение земельного участка после того, как на его территории будет выстроено жилое помещение.

- На приобретение любого объекта жилой недвижимости на территории страны.

- На то, чтобы погасить проценты от кредита, целевого займа или ипотеки от приобретенной недвижимости (но только те, что фактически были оплачены).

- На то, чтобы погасить проценты по кредитам для рефинансирования ипотечного или целевого займа.

- На приобретение доли в жилье или участка под ним.

НДФЛ при продаже квартиры придется оплачивать продавцу, и он составит 13% от полной суммы продаваемого объекта. Оплачивать придется в том случае, если владелец недвижимости числился хозяином меньше трех лет. Если собственность была в ведении много лет, то уплачивать налог не придется. Это распространяется на любую недвижимость независимо от способа ее приобретения — покупка, наследство, дарение или выигрыш.

Как получить вычет

После приобретения объекта возникает вопрос: «Как получить налоговый вычет на первое жилье?». Способов вернуть налог после покупки квартиры 2: либо в конце года подать документы и получить их на руки у налоговой инспекции, либо не платить налог и получать его у работодателя. Правила едины для всех, в том числе для жителей Москвы и Санкт-Петербурга.

Чтобы получить выплату за выбранный отработанный год, нужно дождаться его завершения. Затем обратиться в налоговую инспекцию и предоставить там налоговую декларацию 3-НДФЛ и копию паспорта. Кроме этого документа некоторые филиалы налоговых инспекций запрашивают другие документы:

- куплю-продажу недвижимости в качестве основания получения вычета;

- заявление от нового владельца недвижимости;

- сведения о рабочем месте;

- номер расчетного счета для перевода денег;

- ИНН.

Уточнить можно в самом органе. Полученные от гражданина документы проходят проверку, после чего на расчетный счет человека возвращается уплаченный им ранее налог. Деньги выплачиваются на карту или счет владельца. Это довольно быстрый способ получить денежные средства, придется лишь подождать, пока закончится календарный год.

Если нет времени ждать окончания финансового года, можно обратиться за вычетом к работодателю. Если у одного гражданина несколько работодателей, то нужно выбрать одного среди них и написать заявление, а также предоставить уведомление из налоговой инспекции. Чтобы получить уведомление, нужно подать заявление в инспекцию вместе с документами, которые подтвердят право на получение вычета. После этого работодатель должен каждый месяц выдавать полную зарплату без удержания подоходного налога до конца года.

Если человек подал заявление в ноябре, то получит сумму вычета за ноябрь и декабрь. А если обращался в налоговую инспекцию, то получит возврат за весь календарный год. Кром того, даже при выборе второго варианта нужно приходить в инспекцию дважды — написать заявление на уведомление и получить его. При получении возврата достаточно сходить туда один раз.

Сроки выплаты по закону

В какой срок возвращают налоговый вычет за квартиру? Это зависит от времени и места подачи документов владельцем недвижимости. Если орган срывает сроки, то ему начисляется пеня. Получить налоговый вычет можно в срок, регламентируемый статьей 78, частью 6 Налогового кодекса.

Статья гласит, что после письменной подачи документов гражданин должен получить свой процент вычета в течение месяца со дня сдачи документов. Важно не просто прийти в налоговую инспекцию, но и заполнить все документы верно. В этом случае ровно через месяц финансовые средства будут у владельца независимо от его возраста — пенсионеру также положен налоговый вычет. Но пенсионеру он положен только в том случае, если он работает. Неработающие люди не имеют такого права, так как не платили налоги с дохода.

Деньги должны быть перечислены не позднее дня подачи документов плюс один месяц. Если их сдали 17 мая, то прийти они должны 17 июня. Если выпадает на праздник, то крайняя дата должна наступать в первый рабочий день после выходных.

Когда выплачивают на практике

Сколько на самом деле случаев возврата налога спустя месяц? Крайне мало. После того как гражданин подал документы на возврат, начинается проверка документов, которая может длиться до трех месяцев в полном соответствии со статьей 88 НК. Так, инспекция на полном основании может оплатить требование спустя три месяца, когда по закону проверка может быть завершена. Но действие статьи, которая требует выплатить в течение первого месяца, никто не отменял.

В некоторых случаях получение налога на расчетный счет затягивается на 4 месяца. Это связано с тем, что сотрудники налоговой службы уверены, что деньги должны быть выплачены в течение месяца после того, как была завершена проверка поданных документов.

Если налоговая затягивает с выплатой, то человек имеет право подать на нее в суд. Инспекция не выиграла ни одного суда по этому вопросу, потому что каждый судья придерживается мнения, что финансовые средства должны быть выплачены в полном объеме в течение месяца со дня подачи заявления.

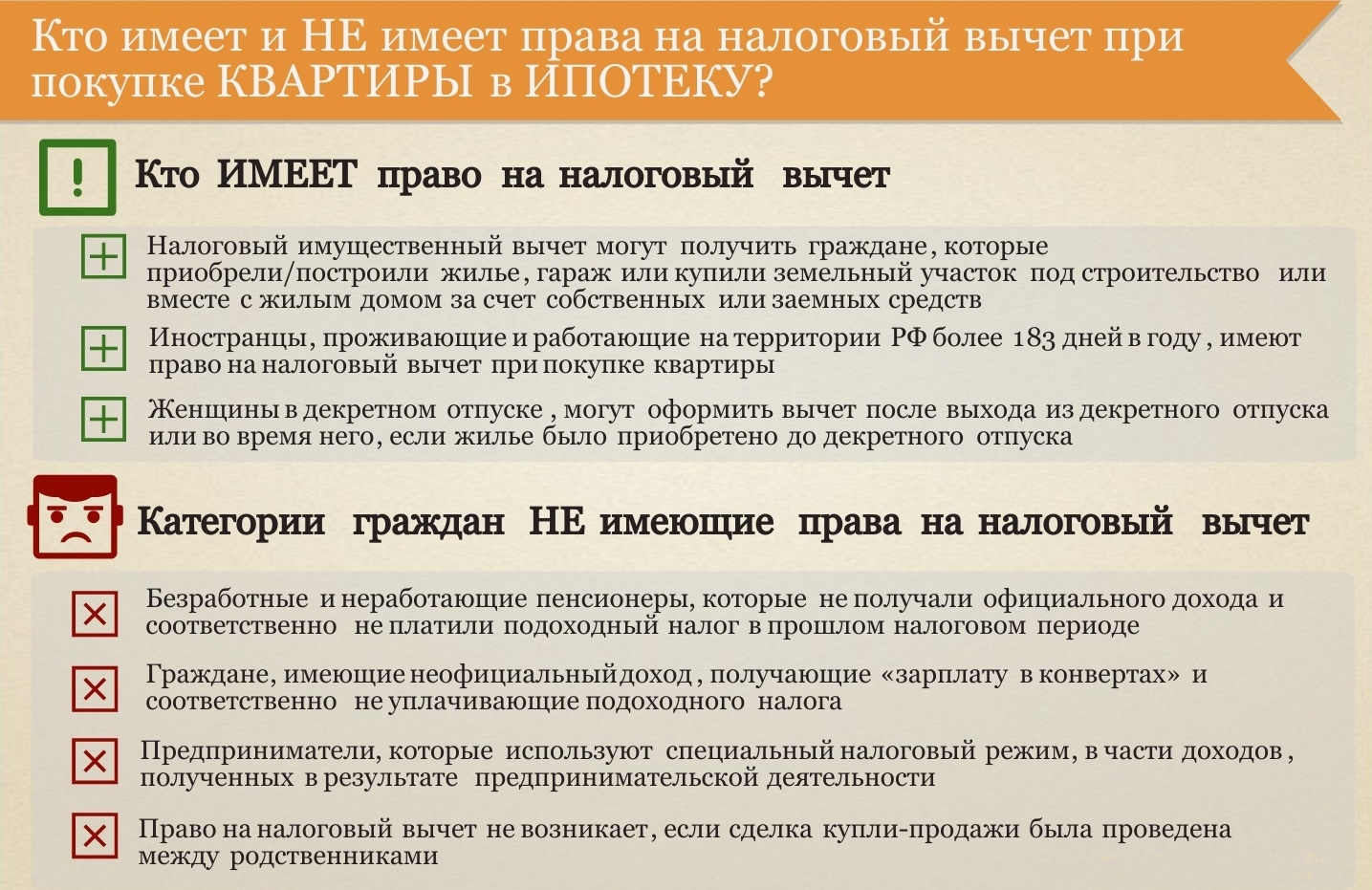

Собрать документы на возврат имущественного налога несложно, важно быть официально трудоустроенным. Право на вычет появляется у человека, который впервые в жизни приобрел недвижимость стоимостью менее 2 миллионов. Чтобы получить средства, нужно собрать пакет документов и отнести его лично либо в инспекцию, либо отдать работодателю и получать возвраты по месту работы.