В публикации рассматривается вопрос относительно правильности заполнения декларации 3 ндфл, а именно проставления специальных кодов и их обозначений.

Налогообложение физических лиц подоходным налогом производится работодателем при выплате зарплаты. Однако, в некоторых случаях потребуется самостоятельно заполнить и сдать отчет в инспекцию.

Применение кодов

Заполняя декларацию 3 ндфл, возникает вопрос, какой указать код вида документа в декларации 3 ндфл. Для начала нужно разобраться, для чего нужны кодовые обозначения.

По сути, весь отчет, не считая титульного листа, представляет собой совокупность цифр и обозначений. Такая форма заполнения предусмотрена, в первую очередь, в целях упрощения порядка заполнения. То есть, вместо ввода наименования того или иного дохода либо документ, достаточно выбрать значение из выпадающего списка. Данное действие производится в случаях, если декларация заполняется в специальной программе либо через личный кабинет на официальном сайте налоговой службы. А если 3 ндфл заполняется вручную, то вместо набора двух, трех или четырех знаков пришлось бы вписывать наименование документа или дохода целиком. И если название документа может быть вполне лаконично, то наименование дохода зачастую занимает несколько строк. И тогда, например, если у плательщика их несколько, ему придется вписывать несколько дополнительных строк.

Таким образом, использование специальных кодовых знаков значительно упрощает процедуру заполнения декларации.

Также упрощается и процедура внесения сведений в электронную налоговую базу для проверки, а также и порядок проведения самой проверки.

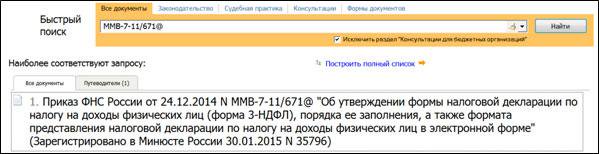

Данные обозначения устанавливаются законодательными актами. В частности, данные коды установлены приказом ФНС N ММВ-7-11/671@ в последней редакции от 25.10.2017 года и содержатся в приложении N2.

Как их использовать? Каждому обозначению соответствует определенный вид документа или доход. Так, например, если необходимо указать в строке «вид документа» паспорт, то ставится значение 21 и т. д. Расшифровка происходит в обратном порядке. Если в декларации стоит код 21, то значит, видом документа является паспорт, поскольку данное цифровое обозначение соответствует ему.

Данных обозначений достаточно немало и запомнить их довольно сложно, но это и не требуется. Если декларация заполняется от руки в налоговом ведомстве, то всю необходимую информацию можно узнать на месте. Как правило, во многих инспекциях установлены специальные стенды, содержащие подобные сведения. Если 3 ндфл заполняется дома, то посмотреть этот перечень можно с помощью электронных поисковых систем. Для этого достаточно вбить запрос в поисковую строку либо найти приказ, устанавливающий перечень кодов. Поскольку многие обозначения используются довольно часто при заполнении и сдаче налоговой отчетности, их даже не потребуется искать.

Коды видов документов

- 21 — паспорт лица;

- 03 — свидетельство о рождении;

- 07 — военный билет;

- 08 — временное удостоверение, заменяющее военный билет;

- 10 — паспорт иностранного гражданина;

- 11 — свидетельство о рассмотрении статуса беженца;

- 12 — вид на жительство;

- 13 — удостоверение беженца;

- 14 — временное удостоверение личности;

- 15 — разрешение на временное проживание;

- 18 — свидетельство о представлении временного убежища;

- 23 — свидетельство о рождении зарубежного образца;

- 24 — удостоверение личности военнослужащего;

- 91 — иные документы.

Заполняя декларацию в программе, данное значение выбирается из выпадающего списка. При этом рядом с цифрами указано и их значение. Заполняя декларацию вручную, на титульном листе самостоятельно нужно написать данное значение.

Свидетельство о рождении является основным документом для лиц, которые в силу возраста не имеют паспорта. Поэтому, если декларантом является не достигший четырнадцатилетнего возраста гражданин, то указываются данные свидетельства. При этом свидетельство должно быть оформлено в соответствии с ФЗ «Об актах гражданского состояния».

Если свои доходы декларирует иностранное лицо, то он указывает наиболее подходящий ему вариант из перечня. При этом данные документы должны соответствовать законам, устанавливающим их форму.

Коды видов доходов

- 01 — финансовые средства, полученные в результате продажи объектов недвижимости или долей в них (квартира, дом и т.д.);

- 02 — финансовые средства, полученные в результате продажи другого имущества (автомобиль, катер и т.д.);

- 03 — денежные средства, полученные при реализации ценных бумаг;

- 04 — денежные средства, полученные в результате сдачи в аренду помещений и земельных площадей;

- 05 — стоимость безвозмездно полученных объектов недвижимости и иного имущества;

- 06 — денежные средства, которые были получены по трудовому договору;

- 07 — денежные средства, полученные по трудовому договору, но с которых не было удержано 13%;

- 08 — прибыль от обращения акций;

- 09 — денежные средства, которые были получены за продажу недвижимости и долей в них при расчете по кадастровой стоимости;

- 10 — прочие поступления.

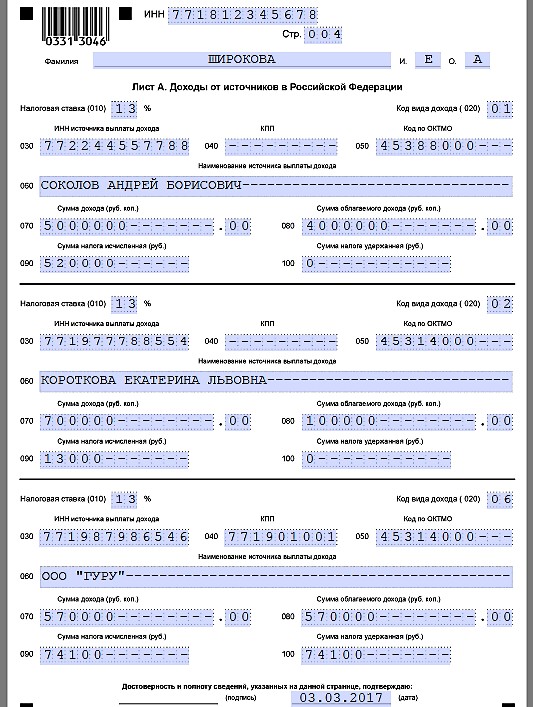

Код вида дохода ндфл указывается в декларации 3 ндфл на листе А во втором разделе. Для этого предназначена строка 020 после указания ставки налога.

Вид дохода в 3 ндфл в разделе 2 указывается в точном соответствии с таблицей. Если 3 ндфл заполняется от руки, то в необходимую графу пишется данный двузначный номер, и сумма указывается полностью за весь период.

При этом у физического лица может быть не один источник поступлений денежных средств. Это возникает в случаях:

- если заявитель помимо основной работы имеет работу по совместительству (тогда у него будет две справки 2 ндфл);

- если заявитель помимо официального заработка в отчетном году продал имущество (например, машину);

- если получил иные перечисления.

Код дохода 1010 как отразить в 3 ндфл? Код 1010 означает доход, полученный в форме дивидендов. Данному значению соответствует значение 08. Если отчет заполняется в программе, то при получении дивидендов указывается 1010.

В распечатанной форме 3 ндфл, заполненной с помощью программы, код уже отражается не по данным 2 нфдл, а по 3 ндфл.

Помимо кодов видов документов при составлении декларации также требуются и другие цифровые обозначения:

- инспекции;

- периода;

- номер корректировки;

- налогоплательщика;

- наименования объекта;

- признак налогоплательщика;

- КБК;

- ОКТМО;

- прочие обозначения.

Все данные цифровые значения также содержатся в приложении к приказу и обязательны к использованию. Неверно указанный код может привести к ошибке во всей декларации. И в лучшем случае, придется сдавать корректировку, а в худшем — платить штраф за представление недостоверных сведений.

Таким образом, декларирование своего дохода в некоторых случаях является обязательством, в других — правом. Отчет подается за предыдущие три года, то есть в 2018 году можно подать за 2015, 2016 и 2017 года. Для пенсионеров данный срок увеличивается еще на один год, то есть добавляется и 2014 год. Заполняя декларацию необходимо предельно внимательно вносить все необходимые сведения. А также рекомендуется заранее ознакомиться с перечнем кодов, используемых при заполнении. При возникновении сложных ситуаций рекомендуется обращаться к специалистам.