Содержание:

Трудоустроенные физические лица, имеющие гражданство РФ, а также официально зарегистрированные и получающие доход на территории страны иностранцы обязаны ежегодно отчитываться перед государством за каждую полученную ими единицу дохода, с которого определяется облагаемая база и размер налога к уплате в бюджет государства. Контролирующая функция при этом возлагается на единый исполнительный орган государственной власти – инспекцию ФНС, имеющую свои филиалы в каждом населённом пункте страны.

Как начисляются налоги для граждан

Все граждане, ведущие независимый трудовой образ жизни и не нарушающие закон, в обязательном порядке имеют свой уникальный код, который представляет собой 12-значный номер ИНН. Именно на этот код записываются все сведения в базе данных налогоплательщиков и определяются необходимые к уплате суммы.

ИНН – один из обязательных документов при устройстве на работу, так как работодатели принимают на себя обязанность за предоставление гражданских интересов сотрудника в налоговом органе, выступая посредником в изъятии части дохода от населения и направлении их в бюджет страны.

Также ИНН необходим при совершении крупных сделок по купле-продажи движимого и недвижимого имущества, на которое в соответствии с законом требуется процедура регистрации, так как после получения денег физическим лицом возможно образование налогооблагаемой базы с последующей уплатой налога с неё.

При получении наследства и оформлении прав на него также требуется ИНН и наступает налогообложение, в противном случае полученная в дар сумма считается незаконно нажитой.

Конечно, всё достаточно просто для граждан, трудоустроенных официально на крупном предприятии, которое имеет большой штат бухгалтеров, занимающихся взаимодействием с налоговой инспекцией, однако при получении разового ожидаемого или случайного дохода, а также если лицо является легитимным хозяйствующим субъектом, работающим «на себя», самостоятельное формирование и последующая подача отчётности просто необходимы для дальнейшей комфортной жизни гражданина или гражданки.

Все данные о доходах фиксируются в декларации установленной формы 3-НДФЛ, бланк которой можно скопировать с официального сайта ФНС здесь, а также инструкции и образцы для её заполнения по ссылке.

Должны ли иностранцы отчитываться за доходы в РФ

Каждый иностранный подданный, прибывший на территорию РФ, кроме соответствующей рабочей визы, регистрации по месту временного проживания и разрешения на работу, для спокойной трудовой деятельности на территории чужого государства обязан наряду с гражданами РФ отчитываться за полученные в стране доходы.

Форма отчётности 3-НДФЛ единая для всех, с разницей лишь в том, что иностранец должен указать гражданство именно своей страны на титульном листе декларации в пустующем поле «код страны», что позволит инспекции ФНС сделать необходимую для чужеземцев налогооблагаемую базу в соответствии с российскими законами и изъять требуемую сумму налога. Данная обязанность применительна не только для гастарбайтеров, массово прибывающих на заработки из многих стран бывшего СССР для выполнения самых неквалифицированных работ, но также и для топ-менеджеров крупных предприятий, которые приезжают из западных стран и ведут оперативное руководство тысячами сотрудников или просто высококвалифицированных специалистов.

Код страны в справке 3-НДФЛ

Как записывается код России для налоговой декларации?

Данная кодировка введена в рамках международного сотрудничества при необходимости получения данных о доходах граждан и определяется международным числовым классификатором стран. В зависимости от учреждений, использующих подобные классификаторы и типы составляемых документов, в мире существует три основных типа шифрования названия стран:

- Коды из двух латинских букв, которые закреплены международными стандартами ISO 3166, и называются ещё как альфа-2. Данные шифры общепринятыми нормами используются для операций обмена какой-либо информацией между различными странами. Буквы в кодах подобраны таким образом, чтобы их сочетание напоминало название того или иного государства, либо её расположение на карте мира, а также политический статус.

Примеры двухзначной кодировки стран: РФ – RU, Азербайджан – AZ, Армения – AM, Белоруссия – BY, Таджикистан – TJ, Узбекистан – UZ, Украина – UA и т. д. Населению данные коды знакомы по интернет-доменам, последние две буквы которых представляют собой данный код.

- Шифры из трёх латинских букв, или альфа-3, назначаются различными государственными ведомствами как собственный уникальный классификатор.

Примеры трёхбуквенного шифрования для тех же стран: РФ – RUS, Азербайджан – AZE, Армения – ARM, Белоруссия – BLR, Таджикистан – TJK, Узбекистан – UZB, Украина – UKR и т. д.

- Последний, третий тип кодировок, самый распространённый – это цифровой трёхзначный шифр, используемый как раз в налоговых службах. Данный шифр гораздо практичнее, так как номер налогоплательщика должен действовать пожизненно и никогда не подлежит изменению, для того чтобы в любой момент инспектор ФНС или другая компетентная организация могла извлечь его для проверки каких-либо важных сведений, доказательства факта мошенничества многолетней давности на основе вновь открывшихся фактов и т. п.

Данный шифр имеет также преимущество перед буквенными кодами тем, что при возможной трансформации стран (как в случае с СССР, Кореей, Германией, Югославией, Чехословакией и т. д.) их название может поменяться, а цифровой шифр остаётся таким, каким он был.

Полную таблицу цифрового и буквенного классификатора стран для налогоплательщиков можно посмотреть по ссылке , что поможет им сориентироваться и верно указать цифровые коды в декларации 3-НДФЛ.

Примеры цифрового шифрования: код страны Россия для 3-НДФЛ, Азербайджана – 031, Армении – 051, Белоруссии – 112, Таджикистана – 762, Узбекистана – 860, Украины – 804 и т. д.

Правильное использование кодов стран в декларации говорит о корректном выявлении налогооблагаемых баз и последующих начислениях налогов к уплате.

Инструкции по заполнению кодов стран в декларации 3-НДФЛ и справках 2-НДФЛ

При составлении каждого отчётного документа для налоговых органов крайне необходимо чётко следовать утверждённому регламенту, и каждая цифра должна стоять в своей графе. Это связано с тем, что для оптимизации затратного механизма на проведение камеральных обработок всё больше используются автоматически компьютеризованные устройства, позволяющие сократить как трудозатраты, так и время инспекторов. Особенности заполнения справок 2-НДФЛ и деклараций 3-НДФЛ в качестве указания кода страны:

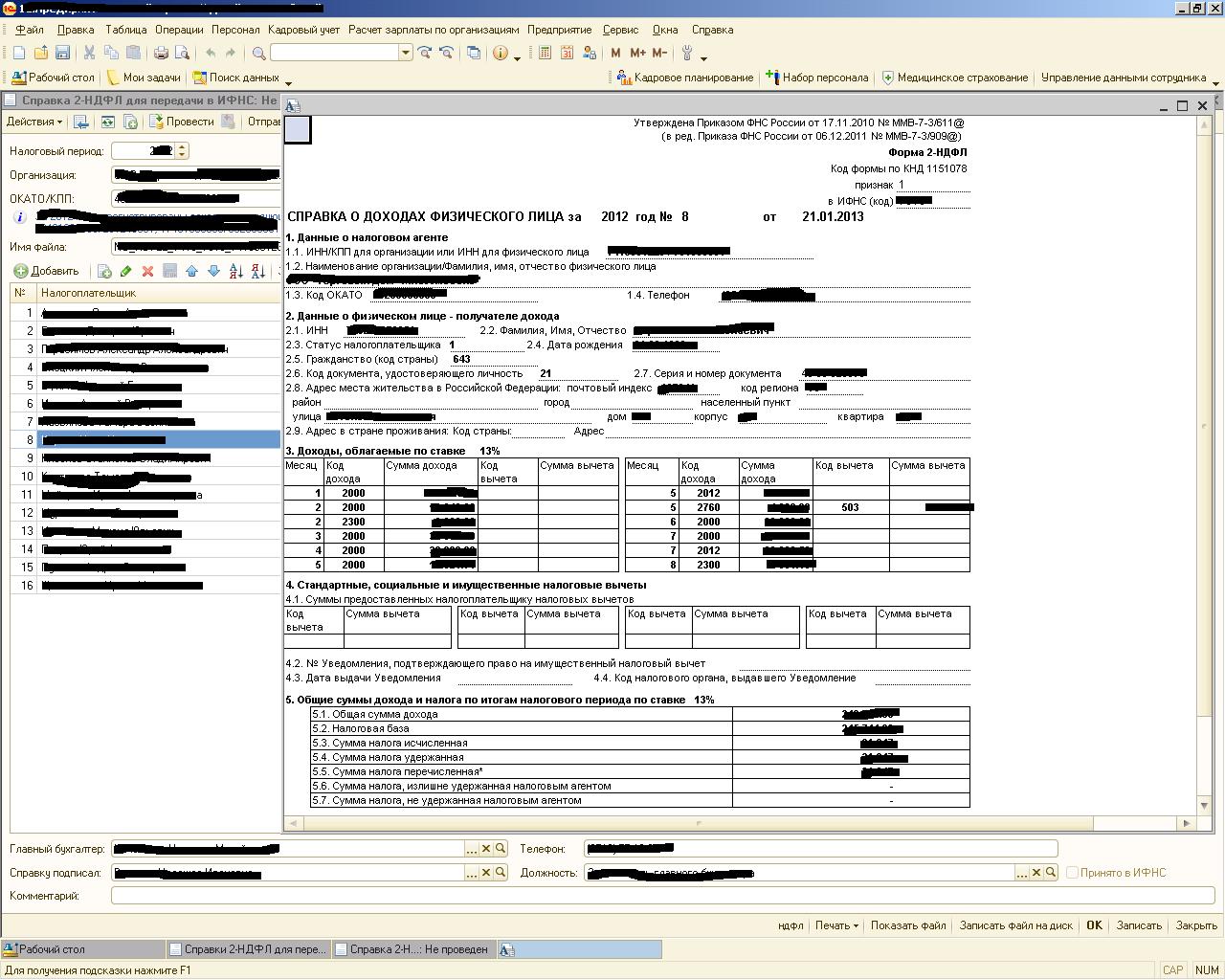

- Код гражданства России для справки 2-НДФЛ. При предоставлении справки по форме 2-НДФЛ, подтверждающей доходы гражданина, кроме личных паспортных данных необходимо уделить особое внимание коду страны, который представлен как гражданство в соответствующей графе.

Описанное пустое поле находится на третьей строке в разделе «Данные о физическом лице – получателе дохода» ближе к правому краю документа. Так как справка заполняется чаще всего бухгалтерией в печатном виде, для обозначения кода важно не допустить опечатку. Таким образом, гражданство, код страны Россия для справки 2-НДФЛ также записывается как 643.

- Во время формирования декларации 3-НДФЛ на титульном листе пустого бланка присутствует много пустых полей, подлежащих обязательному заполнению для каждого налогоплательщика вне зависимости от типа доходов, расходов и уплаты налогов. В верхней части титула присутствуют клеточки для заполнения во второй строке, где первая же комбинация их называется «Код страны».

Также важно принять во внимание, что при проверке документов инспекторы ИФНС будут сличать данные в 3-НДФЛ и 2-НДФЛ, и несоответствие данных приведёт к отказу в проведении проверки и принятии решения. Таким образом, гражданин не сможет вовремя выполнить налоговые обязательства, что приведёт к введению в отношении него штрафных санкций и прочих неприятных последствий.

Как различаются налоговые взыскания для граждан РФ и иностранцев

Налоги, взимаемые с граждан РФ с их доходов, едины вне зависимости от региона проживания и типа доходов, и составляют ставку 13%.

С иностранными гражданами всё гораздо сложнее, и на начисления им НДФЛ влияют такие факторы, как:

- наличие квалификации у иностранного специалиста, трудоустроенного за рубежом;

- обладание им статуса беженца;

- важно, как приезжий обосновался на территории РФ, есть ли у него виза;

- особые условия предоставляются для граждан западной Европы – выходцам из ЕС.

Так, базовая налоговая ставка определяется в следующем порядке:

- Для обычных рабочих или офисных сотрудников, работающих по контракту, налог взимается в размере 30% от суммы дохода на территории нашей страны.

- Если приезжий является ВКС (высококвалифицированном специалистом), то они платят взыскания наряду с гражданами РФ или 13%, что является неформальной поддержкой «утечки мозгов» в нашу страну.

- В России работает специализированная программа по государственному переселению иностранцев с последующем трудоустройством, что влечёт за собой налогообложение в размере 13%.

- Для тех иностранцев, которые давно живут временно зарегистрированными в стране и получили статус резидента, налоги также составляют 13%.

В виде исключения по достижении соглашений между странами граждане из Армении, Казахстана и Белоруссии платят налоги наряду с россиянами – 13%.

В случае, если иностранец трудится на территории РФ без получения визы, он должен в качестве аванса вносить обеспечительный платёж государству в виде аванса, выплачивая 5 000 рублей за патент, однако при последующем пересчёте его заработной платы работодатель обязан перед удержанием налогов с иностранца вычленить эти 5 000 рублей и взыскать налог с оставшейся разницы от 30% с дохода.

Ввиду описанных выше фактов указание кода страны важно для начисления налогов и комфортной работы на территории России, так как при анализе поданных данных ФНС определяет, кто подвержен классической налоговой ставке, а кто повышенной, что зависит не только от времени пребывания в стране и профессиональной подготовки работника, но также и от гражданства иностранного подданного, принимаемого на работу.

Всем иностранцам необходимо в обязательном порядке пользоваться услугами налогового агента или профессионального налогового юриста для заполнения своих деклараций, так как к незнанию всех тонкостей законодательства могут также прибавиться и проблемы с диалектикой, и грамотностью в русском языке, что может вызвать целую череду отказов с последующими многочисленными корректировками после сдачи декларации 3-НДФЛ на камеральную обработку. Данное условие особенно важно для Москвы и Московской области, так как самый большой поток трудовых мигрантов направляется именно сюда, в результате чего очень легко запутаться и подать неверные сведения о своих доходах.