Содержание:

По сравнению с предыдущим годом, предоставляемая система налоговых льгот для пенсионеров в 2018 году практически осталась прежней. Депутаты Государственной думы сообщали, что развивающийся в стране экономический кризис, который касается всех аспектов социальной жизни, не затронет получателя пенсии. В статье рассмотрены основные виды льгот на текущий год.

Льготы пенсионерам в 2018 году

Правом на получение государственных льгот может воспользоваться любой пенсионер, имеющий российское гражданство и неизменно проживающий на территории РФ.

Существует перечень преференций, содержащий нижеизложенные виды льгот:

- при обращении в органы судебного управления госпошлина не взимается;

- на один вид существующей недвижимости ставка имущественного налога для пенсионеров будет нулевой;

- налоговое удержание при пользовании земельным участком и покупке недвижимости;

- средства передвижения, освобожденные от налогов: ТС для передвижения инвалидами, ТС не превышающие мощность 100 л. с., купленные с помощью органов социальной защиты, весельные лодки до 5 л. с.;

- местные преференции.

Налоговые льготы для пенсионеров федерального уровня могут изменяться властями российских субъектов, а именно их условия и размер. На региональном уровне самая распространенная корректировка – это выплата налога на транспорт.

На официальном сайте nalog.ru Федеральной налоговой службы есть образец заполнения. Там же можно изучить полный список категорий граждан. Для получения льготы по конкретным регионам России, необходимо выбрать субъект и вид налога, затем нажать кнопку «Найти». А также обратиться по месту жительства в отделение ФНС.

В 2018 году оформить налоговые льготы имеют право следующие лица:

- пенсионеры;

- ветераны боевых действий и Великой Отечественной войны;

- инвалиды I и II групп, а также инвалиды с детства;

- многодетные семьи (трое и более детей);

- граждане, получившие радиацию после техногенной аварии;

- семьи военнослужащих с пенсией по потере кормильца;

- герои РФ и Советского Союза.

Начисление льгот относится ко всем пенсионерам, признанными таковыми на законных основаниях. Также те, кто продолжает трудовую деятельность, и имеют должное удостоверение.

Категории пенсионеров освобожденных от имущественного налога:

- по выслуге лет (госслужащие и военные);

- по старости (возраст: мужчины от 60 лет и женщины от 55 лет);

- ветераны труда;

- по потере кормильца;

- в случае инвалидности.

Часто поднимается вопрос, от каких налогов освобождаются пенсионеры по старости, либо имеют льготы? Этот ответ полностью раскрыт в статье.

Имущественный налог

Платят ли налог на имущество пенсионеры? Ниже перечислены виды объектов налогообложения, в отношении которых предоставляется налоговая льгота:

- жилой дом;

- комната или квартира;

- сооружения или помещения, оборудованные и предназначенные для студий, творческих мастерских, ателье;

- место для авто или гараж;

- хозяйственное здание/строение, не превышающее 50 кв.м. и расположенное на земле, предназначенной для ведения садоводства, огородничества, дачного хозяйства или жилищного строительства.

Пенсионер может не платить налог на недвижимость, если имущество является его собственностью и не применяются в предпринимательской деятельности.

Кто освобождается от уплаты

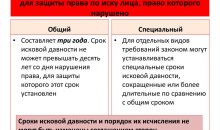

Перечень пенсионеров имеющих право на освобождение от налогов или получения налоговых льгот, установлен статьей №407 НК РФ. Для получения льготы надо сообщить в местный налоговый орган о своем статусе и ее необходимости.

К привилегиям относятся:

- военные пенсионеры с выслугой более 20 лет;

- федеральные льготники;

- пенсионеры по возрасту;

- лица, выполняющие творческое дело («творческая мастерская» и т.д.)

Земельный налог

Согласно ст. №391 НК РФ (8 п. 5 ст.), пенсионеры имеют право не оплачивать налог на землю, если размер участка не превышает шесть соток. Если таких участков несколько, то льгота распространяется на один из них. В разных регионах России действует ряд условий, например, в Самаре налог не начисляется при участке до 6-ти соток и до 24 кв. м. гаражного помещения, в Мытищах существует 50% скидка, Королев – для участка до 120 кв.м. также 50 %, в Санкт-Петербурге при наличии участка менее 25 соток. В Одинцово освободиться от налога можно только неработающим пенсионерам. Не уплачивают налоги пенсионер/пенсионерка, которые живут одни в Павло-Посаде, а пенсионеры в Чите и Воронеже вообще освобождены от налога на землю.

Размер налога на участки находящиеся в бессрочном пользовании или являющиеся собственностью, зависит от кадастровой стоимости, т. е. оценки инфраструктуры и расположения. С учетом этого для расчета земельного налога местными властями будет установлен коэффициент (от 0,1 – 1,5 %) с учтенной годовой длительностью владения участком. Процент будет ниже для простаивающих дач в зимнее время, в отличие от частного жилья.

Транспортный налог

Преференции на транспортный налог на имущество для пенсионеров каждый регион определяет сам, т. к. в налоговом кодексе об этом ничего не говорится. Даже в Москве и Петербурге региональные власти этот вопрос решили по-разному. Льготы на транспортный налог могут освобождать небольшую категорию ТС.

В Москве от уплаты данного налога освобождаются:

- только один родитель из многодетной семьи;

- транспортные средства с мощностью до 70 л.с.;

- федеральные льготники;

- представитель ребенка-инвалида (законный).

В Санкт-Петербурге налог не уплачивается владельцами легковых автомобилей отечественного производства мощностью до 150 л.с. и лодок – до 30 л.с.

В Ярославской, Белгородской, Амурской областях, в Красноярском крае легковые авто с двигателем до 100 л.с. не подлежат к оплате налога.

Куда обращаться для получения льгот

При подаче заявления в письменной форме по факту жительства в соответствующую инстанцию можно оформить налоговую льготу. На официальном сайте ФНС в открытом доступе есть форма документа.

Понадобятся оригиналы и копии следующих документов:

- пенсионное удостоверение, либо документ, свидетельствующий о льготном статусе;

- ИНН и паспорт;

- СНИЛС;

- документы на право владения собственностью.

Чтобы попасть под вычеты налогообложения, необходимо собрать дополнительные документы:

- справки 2 НДФЛ и 3 НДФЛ, которые подтверждают доходы и оплаченные налоги;

- платежные документы, чеки, отображающие расходы, надлежащие налоговому удержанию.

После выполнения всех условий, следует подождать месяц для проверки документов. При положительном постановлении о принятии льготы, заявителю будут приходить уведомления с нулем в соответственной графе. Если заявление заполнено с ошибками, либо есть неточности в документах — заявитель получит письмо с причиной отказа.