Содержание:

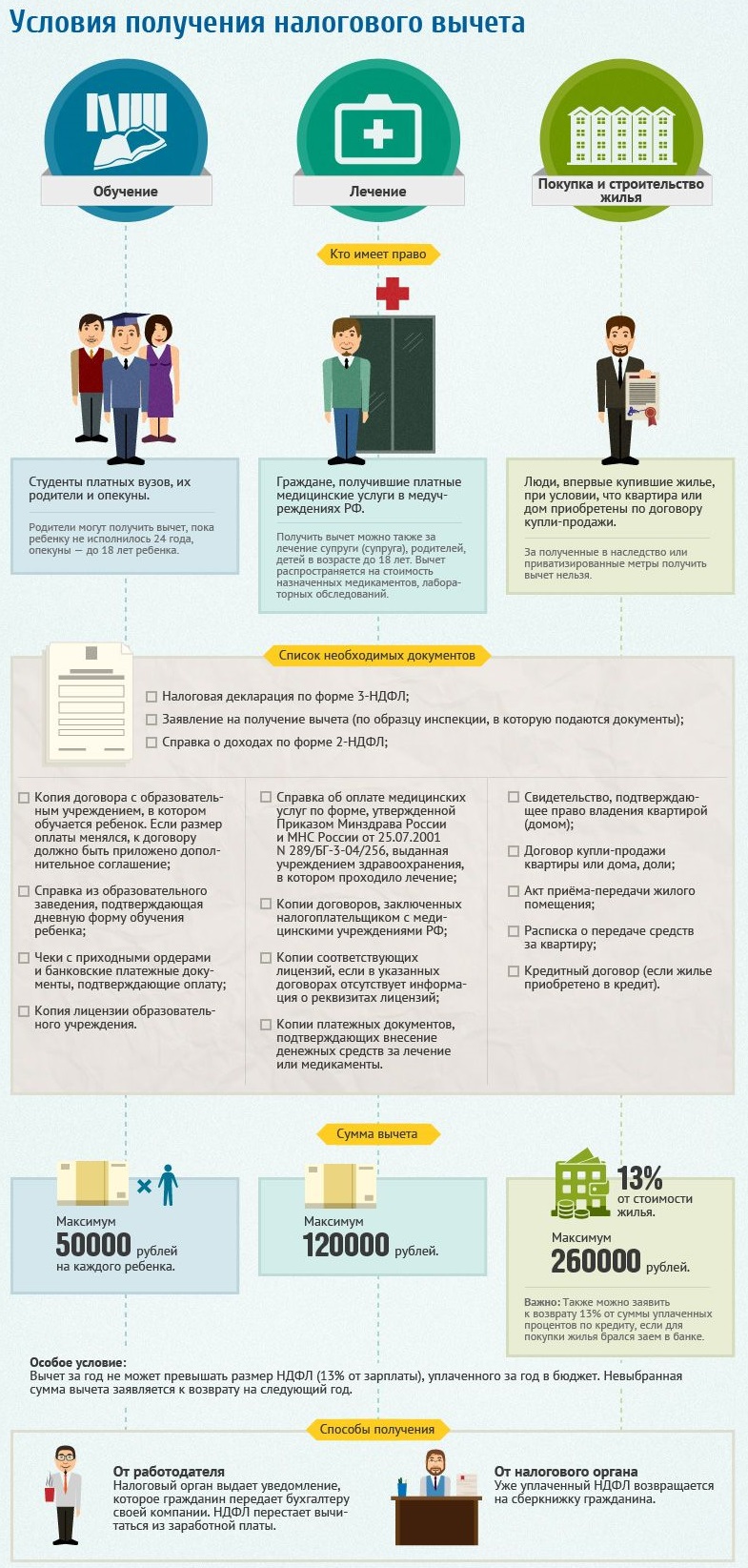

- При каких условиях жителям РФ полагаются налоговые компенсации?

- В каких ситуациях невозможно или ограничено использование налоговых вычетов

- Комплект документов, необходимых для получения налоговой компенсации

- Сроки передачи документов для ФНС на право получения вычета

- Кто имеет возможность предоставить налоговый вычет физлицу

- Зависимость размера выплат от доходов граждан

- Выводы

Каждый гражданин РФ при трудоустройстве обязан получать белую заработную плату, которая облагается стандартной налоговой ставкой НДФЛ в размере 13%. Таким образом, вся сумма заработка целиком и полностью принадлежит трудоустроенному физическому лицу, и он имеет возможность распоряжаться этой суммой без каких-либо ограничений.

Однако при приобретении во владение жилья каждый человек имеет возможность на государственные субсидии, которые выражаются в виде компенсации части уплаченного взыскания с официальных начислений от работодателя по завершении очередного промежутка сдачи документов в налоговую инспекцию. Так, в ФНС разработана целая система, по которой человек имеет возможность возместить незначительную часть понесённых ранее расходов.

При каких условиях жителям РФ полагаются налоговые компенсации?

Покупатель, приобретающий жильё в пределах территории РФ, имеет права на налоговые компенсации в следующих случаях:

- При единовременной покупке с использованием собственных средств объекта жилой недвижимости либо её части совместно с иными участниками сделки, а именно – квартир в новостройках или на рынке вторичного жилья, частных жилых домов на земельных участках или неосвоенных участков земли с видом разрешённого использования для частного жилищного строительства.

- При расходах, понесённых на возведение объекта жилой недвижимости, а именно – проектирование объекта, покупка строительных материалов, в том числе оборудования для устройства инженерных сетей, заключение договоров со строительными организациями на возведение жилого дома.

- При официальных тратах, имевших место во время проведения ремонтно-отделочных работ в квартире, после её приобретения в собственность единовременно или по ипотеке.

- При оформлении ипотечного займа в любом коммерческом банке России на покупку вышеописанных объектов недвижимости, предназначенных для проживания.

- При взятии нецелевого займа в банке с последующей тратой заёмных средств на покупку описанной выше жилой недвижимости.

Для клиентов банка, оформивших кредит до 1. 01. 2014 года, налоговый вычет при покупке квартиры в ипотеку будет составлять всю сумму процентов, требуемых банком к уплате на весь период кредитования. Все ограничения по выплатам приведены по состоянию на июнь 2018 года.

Население имеет возможность на налоговые компенсации только в том случае, если при подтверждении доходов для получения кредитных средств была предъявлена справка с места официального трудоустройства по установленному образцу 2-НДФЛ.

В том случае, если человек за время отчётного промежутка не смог воспользоваться вычетом в полном объёме, оставшаяся сумма автоматически переносится на следующий период, налогоплательщик имеет возможность получить эти деньги в виде налогового вычета по процентам по ипотеке.

В каких ситуациях невозможно или ограничено использование налоговых вычетов

В ряде случаев (понесённых трат на покупку или обустройство объекта жилой недвижимости) использование налоговых вычетов невозможно, а именно:

- При обустройстве квартиры или частного дома в части установки оконечных сантехнических приборов, встроенных гарнитуров и предметов мебели.

- В случае, если финансовые траты на покупку жилья официально несло третье лицо (посторонние люди или работодатель).

- Если объект жилой недвижимости приобретается с использованием материнского капитала и прочих социальных выплат, субсидирующих покупку. То есть помощь от государства не имеет возможность быть оказана два раза при приобретении во владение одного жилого объекта.

- В случае, если соглашение приобретения в собственность заключается между людьми, имеющими близкородственные связи (между матерью/отцом и сыном/дочерью, супругом и супругой, братом и сестрой и т. д.).

В случае оформления во владение объектов жилой недвижимости до 1 января 2014 года в долях между родственниками и близкими людьми ставка налоговой компенсации рассчитывается отдельно на каждого будущего собственника жилья в зависимости от процента доли его в данной квартире или доме, а также разнице в зарплатных поступлениях по переданной справке 2-НДФЛ. При тех же условиях приобретения, но после 1. 01. 2014 года вычет калькулируется, исходя из фактических трат по соглашению приобретения в собственность, распределённой между участниками сделки.

В случае, если жильё было приобретено по соглашению бартера, но с осуществлением доплаты, лицо, понесшее затраты, имеет возможность претендовать на налоговую компенсацию в пределах суммы доплаты при приобретении во владение объекта недвижимости, требуется лишь сделать расчёт данной выплаты для предъявления на проверку в территориальный отдел налоговой службы.

В случае, если договором приобретения в собственность не оговорено, что квартира или частный жилой дом приобретается без чистовой отделки, объект недвижимости считается пригодным для проживания и налоговая компенсация на проведение отделочных работ не распространяется. То же касается проведения перепланировки жилья по желанию нового владельца.

Комплект документов, необходимых для получения налоговой компенсации

Для получения налоговой компенсации в конце отчётного промежутка каждое физлицо обязано предоставить следующий перечень подтверждающих документов:

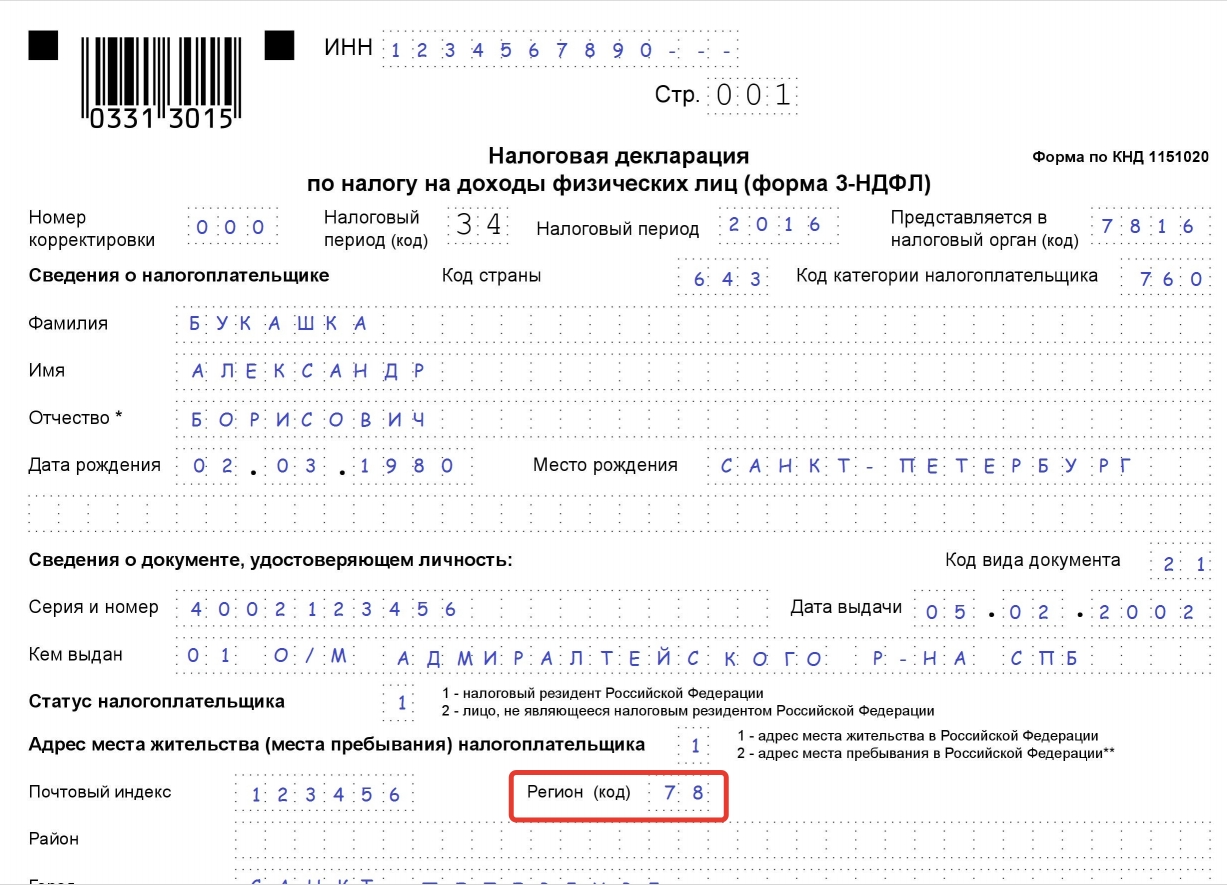

- Заполненный налоговый документ по установленному образцу 3-НДФЛ.

- Справка о зарплатных поступлениях и начисленном налоге с них по установленному образцу 2-НДФЛ.

- Ксерокопии всех документов, доказывающие личность гражданина РФ (паспортные данные с указанием места официальной прописки в границах РФ), подтверждающий документ СНИЛС, документ, доказывающий присвоение ИНН, подтверждающий документ о браке, подтверждающий документ о рождении каждого ребёнка (по требованию). Если жильё приобретается как совместное недвижимое имущество близких или родных людей, то ксерокопии документов необходимы с каждого лица, фигурирующего в документе о владения жилого помещения.

- Ксерокопии всех документов, подтверждающих право владения объектом. Данными документами могут быть подтверждающий документ о владения на дом или квартиру, соглашение приобретения в собственность с фигурирующими в нём личными данными заявителя, подтверждающий документ о владения на земельный участок или соглашение о получении займа лицу на покупку объекта жилой недвижимости, а также соглашение долевого участия, составленный на основании приобретения части незаконченного объекта строительства.

- Справку о залоге имущества банковскому учреждению, которое составляется в обязательном порядке при получении ипотечного кредитования и остаётся в юридической силе до полного погашения ипотеки в части как основного долга, так и процентов, начисленных за время выдачи займа.

А в случае несения трат на строительно-монтажные и отделочные работы должен быть заключен соглашение с аккредитованной строительной или монтажной организацией, имеющей лицензию на право осуществление подобной деятельности, что должно быть доказано подтверждающим документ СРО и кодами ОКВЭД при регистрации предприятия. Однако при передаче требуемых документов люди вполне могут претендовать на компенсацию от ФНС по закону, но для этого необходимо строиться официально.

При приобретении жилья в ипотечный кредит каждый налогоплательщик должен предоставить в территориальный отдел налоговой службы ксерокопии платёжек, доказывающие уплату очередного платежа по кредиту с учётом уплаченных процентов, которые как раз и будут фигурировать в возмещении. Указанные официальные бумаги должны быть переданы в виде квитанций по установленному образцу банка с отметкой «погашено», а также с указанием цели платежа и даты его совершения. Таким образом, человек не имеет права получить налоговый вычет сразу по всем взысканиям, указанным в ипотечном договоре, а на конец отчётного промежутка фиксируется лишь сумма по факту уплаченных процентов за это время.

В случае, если заявитель претендует на возмещение, но объект жилой недвижимости приобретается в совместное пользование с супругом, он обязан предоставить копию свидетельства о проведении акта бракосочетания, а также нотариально заверенное согласие о проведённой сделке со стороны супруга или супруги во избежание дальнейших имущественных споров.

Главный документ, который необходимо предоставить в территориальный отдел налоговой службы, – заполненная декларация по форме, оговоренной в НК РФ, подтверждающая фактические затраты лица на приобретение или возведение объекта.

Сроки передачи документов для ФНС на право получения вычета

Заявление на предоставление частичного возврата НДФЛ при покупке квартиры в ипотеку для ИФНС физлицо имеет возможность предоставить непосредственно после подписания ипотечного договора с банком или документа, подтверждающего покупку объекта жилой недвижимости с последующей регистрацией права владения на указанный объект. Однако все производимые выплаты будут осуществляться лишь по окончании текущего отчётного промежутка после перечисления необходимой суммы, так как все перечисления не являются социальным пособием, а представляют собой возврат уже уплаченных денежных средств.

Если за текущий год физлицо не получило полную компенсацию налогов, на которую имеет законное право, к следующему периоду выплат оно уже не должно предоставлять повторный полный комплект документов, а лишь обязано дополнить его полученными за последнее время квитанциями об уплате следующих сумм процентов по ипотечному соглашению, причём все платёжки могут быть переданы без надобности приходить в отделение ФНС.

Кто имеет возможность предоставить налоговый вычет физлицу

Каждое физ. лицо имеет возможность получить налоговую компенсацию по взысканиям по ипотеке несколькими путями, оговоренными в налоговом кодексе:

- Напрямую от ФНС после перечисления всех средств в ведомство по окончании налогового промежутка. Выражается либо в прямом возврате денежных средств на банковскую карту налогоплательщика, сберегательную книжку, платёжную систему «Мир» либо в виде уведомления от банка, выдавшего ипотечный кредит о возмещении процентной ставки по проведённым платежам.

- При наличии письменного уведомления от налогового органа – из собственных средств компании-работодателя, которая в свою очередь подтверждает проведённые выплаты работником и автоматически становится в очередь на выплаты от ФНС на расчётный счёт в качестве компенсации на понесённые траты по социальному обеспечению работника.

Зависимость размера выплат от доходов граждан

Выводы

Каждый гражданин РФ, желающий воспользоваться всеми льготами, предоставляемыми государством, обязан иметь официальное место работы с получением как можно большей части «белой» зарплаты, которая имеет возможность быть подтверждена справкой 2-НДФЛ, а значит, проведённой процедурой налогообложения. А в случае с единовременной покупкой жилья или выполнения строительно-монтажных работ на участке ИЖС требуется в любом случае предоставить официальные документы, доказывающие доходность налогоплательщика по установленному образцу 2-НДФЛ.

Все сомнительные случаи тщательно расследуются налоговиками при получении заявлений о надобности выплаты гражданам, и в случае подозрения фиктивности тех или иных действий со стороны граждан, могут быть рассмотрены как попытка мошенничества, что имеет возможность повлечь за собой возбуждение уголовного дела по соответствующим статьям УК РФ со всеми вытекающими отсюда плачевными последствиями в виде судимости, штрафных санкций, условного или реального срока тюремного заключения. Особенно легко данные противоправные деяния выявляются в Москве, Московской области, Санкт-Петербурге и других городах федерального значения.