Содержание:

За пользование землей в Российской Федерации физические и юридические лица в обязательном порядке должны уплачивать земельный налог. Налогообложению подлежат участки, принадлежащие пользователю на праве собственности, праве бессрочного владения или пожизненного владения. Ставки по данному налогу устанавливаются в соответствии с Налоговым кодексом РФ и изданными с учетом его положений законодательными актами регионов и муниципалитетов.

Определение земельного налога

Земельный налог — это обязательный платеж, установленный государством за пользование земельным участком, находящимся на территории страны. Относится он к местному виду налогообложения (всего 3 вида: федеральный, региональный и местный). В совокупности с другими взносами он играет важную роль в формировании бюджетов отдельных регионов.

Уплаченные налогоплательщиками деньги направляются на развитие субъектов РФ, согласно утвержденному годовому проекту распределения бюджетных средств. Законодательной базой определения объектов налогообложения, процентных ставок, сроков и способов уплаты данного платежа являются Налоговый кодекс РФ (в частности, глава 31), а также местные законодательные акты, регулирующие данные вопросы в пределах, установленными НК РФ.

Кто должен платить налог за пользование землей

Согласно ст. 338 НК РФ пункту 1, налогоплательщиками признаются юридические и физические лица, у которых имеется в собственности земельный участок. Участки, переданные лицам в постоянное пользование или передаваемые по праву пожизненного наследования, также облагаются обязательной платой.

За территории, принадлежащие паевым инвестиционным фондам, взносы платит руководство организации. Как правило, земля входит в состав имущества предприятия и данные выплаты производятся за счет того же имущества.

Лицо или предприятие, пользующееся участком по договору аренды, не является налогоплательщиком, уплата с него не взимается. Налог обязан платить собственник объекта налогообложения. Сюда же относится случай при безвозмездном использовании земли.

Что признается объектом налогообложения

К данному понятию относятся земельные участки, расположенные на территории муниципалитетов, где действует земельный налог.

Не подлежат налогообложению следующие объекты:

- земли, изъятые из пользования;

- территории, ограниченные в пользовании (например, усадьбы, являющиеся культурными ценностями страны);

- земельные участки, входящие в состав лесных фондов;

- земли, занятые государственными водными ресурсами;

- земли, входящие в имущество многоквартирных домов.

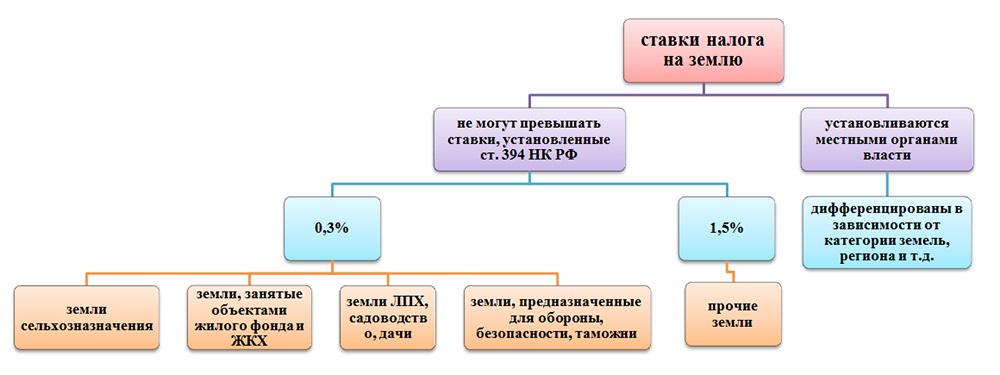

Ставка и налоговый период

Статья 394 НК РФ устанавливает полномочия налоговых органов муниципалитета по самостоятельному определению ставок на уплату взноса за пользование местными землями. Показатель может варьироваться от 0,3 % до 1,5%. Ставка, выходящая за пределы данных показателей, не допускается. Основные значения, на которые должны ориентироваться местные власти устанавливаются НК РФ и обязательны к учету при расчете местной налоговой ставки на землю.

Согласно ст. 394 НК РФ, пункту 1.1, 0,3% для взимания налоговых платежей устанавливается относительно:

- земель, используемых в сельскохозяйственных целях;

- участков, занятых инженерными объектами и жилищными фондами, или территорий, которые приобретены в целях жилищного строительства;

- участков, отведенных для ведения индивидуального подсобного хозяйства, разведения домашнего скота или для огородничества.

В отношении прочих земель применяется повышенная процентная ставка до 1,5 %. Города федерального значения — Москва, Санкт-Петербург и Севастополь — могут устанавливать дифференцированные ставки. В Москве, например, очень часто меняются границы города и Московской области, поэтому применение таких ставок — необходимая мера.

Налог на землю — это справедливое решение, так как стоимость земли в городе по сравнению с областью значительно выше. Доходы граждан этих субъектов также существенно различаются.

Налоговый период составляет один календарный год. Периодами для подачи отчетов и декларации являются 1, 2, 3 кварталы. Федеральные города (Москва, Санкт-Петербуг и Севастополь) вправе назначать уплату налогов без установки периода. Сроки уплаты также определяются местными налоговыми органами, но не позже 1 декабря текущего года.

Вся информация о текущих налогах содержится в системе (базе). По ней отслеживается наличие задолженности и сумма начисленной пени за неуплату. Узнать, начислен ли налог на землю, можно в местном отделение налоговой инспекции, в котором поставлен на учет участок.

Что такое налоговая база

Налоговую базу составляют сведения, вносимые местными налоговыми органами о кадастровой стоимости земель муниципалитета. Данная информация передается органами, осуществляющим регистрацию собственности в Едином государственном реестре недвижимости.

Сумма налога рассчитывается в виде процента от кадастровой стоимости участка. Кадастровую стоимость можно узнать, обратившись в территориальный орган Росреестра, а также на официальном сайте ведомства. По запросу граждан или организаций данные о стоимости орган должен предоставить в течение 5 рабочих дней.

При определении налоговой базы власти придерживаются правил, прописанных в Налоговом кодексе и обязательных для ведения учета. Налогоплательщикам их тоже не помешает знать. Это предостережет от лишней бюрократической волокиты при возврате переплаченных денег.

Кадастровая стоимость участка:

- Рассчитывается отдельно для каждого собственника пропорционально его доле в общем имуществе.

- Определяется в равных частях для владельцев совместного общего недвижимого имущества.

- В момент покупки недвижимости к покупателю переходят право на предусмотренную договором купли-продажи долю недвижимого имущества. Соответственно, налоговая база определяется пропорционально этой доле.

- Если приобретателей недвижимости несколько, то налоговая база будет определяться исходя их долей в имуществе.

Не все собственники недвижимости обязаны уплачивать земельный налог, есть категории льготников, которые не подлежат налогообложению.

Налоговые льготы

Не подлежат земельному налогообложению следующие учреждения:

- организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации;

- государственные дорожные организации;

- религиозные организации;

- общественные организации инвалидов;

- учреждения народного художественного промысла;

- физические лица коренных малочисленных народов страны;

- управляющие компании и резиденты, ведущие деятельность в России (на 5 лет);

- организации особой экономической зоны.

Это исчерпывающий список льготников по земельному налогу. Все остальные собственники недвижимого имущества обязаны вносить определяемые суммы взносов.

Порядок расчета сумм земельного налога

Согласно общим правилам сумма налога рассчитывается после истечения календарного налогового периода. Налогоплательщик, имеющий юридический статус, рассчитывает сумму уплаты самостоятельно, если лицо имеет физический статус, то расчеты за него проведут налоговые органы.

Как уже сказано выше, сумма налога определяется как размер установленной процентной ставки от кадастровой стоимости земли. Формула для ее вычисления:

Земельный налог = К с т × Д × Cт × Кв, где:

- К с т — кадастровая стоимость участка;

- Д — доля собственности;

- Ст — налоговая ставка;

- Кв — коэффициент владения участком земли.

При расчете налога на строения на земельном участке применяется Кв=2, если регистрация собственности произведена в течение трех лет после покупки. При этом доступен возврат НДФЛ, если регистрация построенного объекта на приобретенном участке также произведена в 3-летний период со дня покупки земли.

Кв=4 применятся при истечении трех лет со дня покупки земли и до регистрации построенного жилья. Возврат НДФЛ не предусмотрен, так как истекает срок давности для данных выплат.

Пример расчета:

Ветеран ВОВ Александр Сергеевич купил и зарегистрировал в собственность половину участка 7 апреля 2016 года. Кадастровая стоимость земельного участка — 12 570 640 р. Земля приобретена в целях огородничества и облагается налогом по ставке 0,1%.

Коэффициент владения:

Кв = 9 мес. / 12 мес. = 0,75

Ветераны ВОВ имеют право уменьшать налоговую базу на размер льготы — 10000 рублей.

Если подставить имеющиеся данные, то получится:

Земельный налог за 2016 год = (12 570 640 р. × 1⁄2 — 10000 р.) × 0,1% × 0,75 = 4706,49 р.

Земельный налог за 2017 год = (12 570 640 р. × 1⁄2 — 10000 р.) × 0,1% = 6275,35 р.

Порядок и срок уплаты земельного налога

Земельный налог и авансовый платеж (для предприятий) необходимо внести до истечения срока, установленного местным органом для уплаты данных платежей. Несвоевременная оплата сопряжена со всеми вытекающими последствиями.

Физическое лицо должно внести необходимую сумму не позднее 1 декабря. Организации в течение года должны вносить авансовые платежи. Они вносятся ежемесячно или ежеквартально, в зависимости от размеров прибыли. Если доход организации составляет не более 5 млн рублей, то от ежемесячной уплаты авансов она может быть освобождена.

Излишне уплаченные суммы земельного налога легко вернуть, подтвердив факт оплаты и составив соответствующее заявление в налоговом органе. Все платежи производятся в бюджет территориального налогового органа, к которому относится земельный участок. И, конечно, важно помнить, что несвоевременная уплата налогов грозит начислением пени, а также может обернуться и уголовной ответственностью на основании статьи 199 УК РФ, в которой предусмотрены штрафы и реальные сроки лишения свободы за уклонение от уплаты налогов.