Содержание:

Ипотека — распространённый способ покупки жилья для людей разного возраста и с различным доходом. Прежде, чем отправиться в банк за получением ипотеки стоит разобраться, что собой представляет этот вид кредитования и кому дают ипотеку на квартиру. Кому положена социальная ипотека решает государство, поскольку оно финансирует такие проекты. Обычно господдержка дается многодетным, молодым семьям, военным, а также сиротам.

Что такое ипотека

Ипотека — это вид кредитования под залог. В таком случае человек берет кредит в банке на приобретение жилья, но жилье, пока гражданин не отдал кредит с процентами остается в собственности банка. В документе стоит пометка об обременении, которое наложено на жилье. Отличительные особенности этого кредитования:

- Долгий срок (кредит можно получать на срок до 25-30 лет).

- Возможность приобрести жилье с минимальными первоначальными взносами.

- Возможность выплачивать кредит, а не отдавать деньги арендатору.

- Возможность прописаться в квартире, взятой в ипотеку.

Многие путают ипотечный кредит с жилищным кредитованием. Основное отличие в сумме первоначального взноса, а также в сроке. Жилищный кредит просто добавляет денег, если человек покупает квартиру и не хватает 10-30% от ее стоимости.

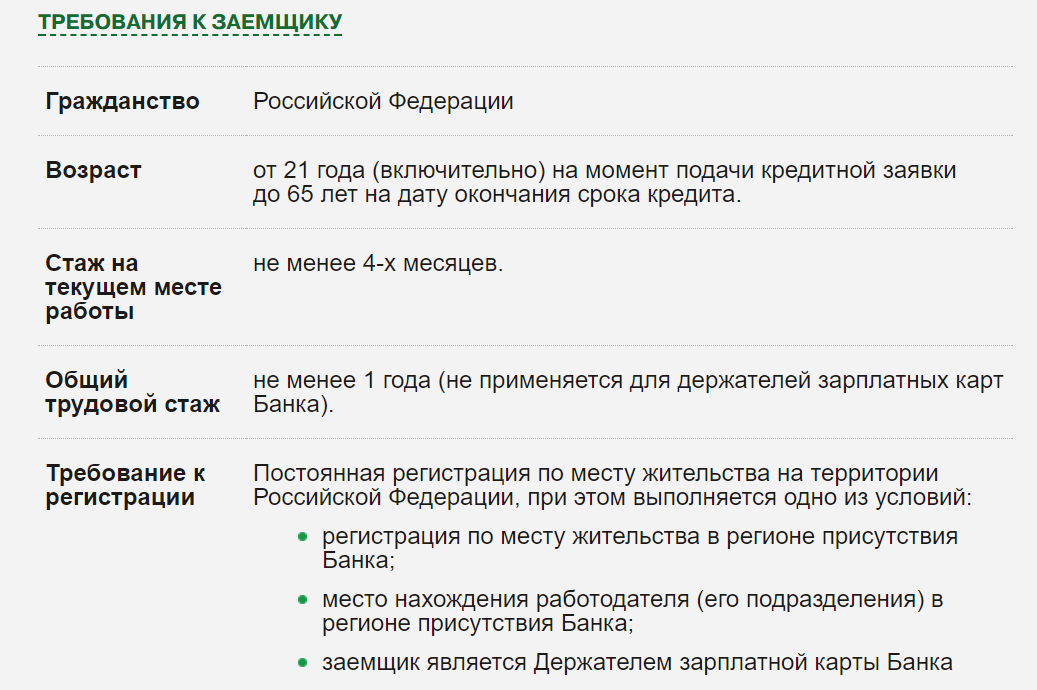

Основные требования банка. Как выдается ипотека

Требования у банков могут различаться, а потому стоит внимательно выбирать кредитное учреждение, с которым будете сотрудничать по ипотечному кредитованию. Кто может взять ипотеку на жилье решают специалисты банка после тщательной проверке по основным требованиям. Кто может взять ипотеку на покупку квартиры зависит не от пола, это может быть и девушка, и мужчина и не от внешнего вида. Для рассмотрения заявки необходимо соответствовать условиям банка.

Возраст

Минимальный возрастной порог для ипотечного кредитования — 21 год. Что касается максимума, то он различается. Следует различать максимальный возраст на момент взятия ипотеки и на момент возврата кредитных средств.

На момент возврата кредита чаще всего максимум определен порогом 75 или 65 лет в зависимости от банка, а также от конкретной ситуации. Пенсионер также может взять кредит, если у него доход достаточный для обеспечения ежемесячных выплат. Например, если у пожилого человека есть достаточное количество поручителей, а также стабильный доход, который он может подтвердить, то максимальный порог одобрения кредита увеличивается.

Самый низкий порог для максимального возраста по возврату — 55 лет для женщин.

Гражданство

У большинства кредитных учреждений есть требования к гражданству, для приобретения жилья по ипотеке, как в городе, так за городом. Претендент должен иметь гражданство РФ и проживать на территории региона, в котором оформляется ипотечный кредит.

Но на практике большинство сотрудников банка лояльно относится к гражданам СНГ, если те имеют вид на жительство в РФ. Главное, чтобы граждане других государств могли подтвердить официальный заработок на территории РФ.

Для прочих нерезидентов выдвигаются следующие требования:

- Проживание на территории РФ не меньше 183 дней.

- Постоянный заработок.

- Отсутствие задолженностей и просрочек по налогам и сборам.

- Имеет достаточную платёжеспособность.

- Исключительно положительная история.

В таком случае возможно приобретение недвижимости при помощи ипотеки.

Прописка

Здесь все строго зависит от решения кредитного учреждения в конкретном случае. Часто можно получить кредит без прописки или по временной регистрации. Большинство банков не выставляет строгих требований по прописке, тем более, что в квартире, купленной по ипотеке, можно прописаться сразу после оформления документов.

Стаж

Здесь также решает банк самостоятельно, какой должен быть минимум в стаже у претендента на одобрение ипотеки.

Но есть и общие положения, как дают ипотеку в зависимости от стажа. Например, если стаж работы меньше года, то банк, скорее всего, или не выдаст кредит, или даст его под более высокий процент. Чем больше времени гражданин отработал на одном месте, тем более благонадежным его посчитает банк.

Платежеспособность

Платежеспособность вычисляется из совокупного дохода семьи. В зависимости от количества поручителей и детей в семье банк рассчитывает процент от дохода, который может быть отдан на выплату кредита ежемесячно. Сразу следует понимать, если ежемесячная выплата будет оставлять больше половины дохода, то кредит не дадут, поскольку банк не будет уверен в платежеспособности претендента.

При расчете платежеспособности банк учитывает все источники дохода, в том числе: арендную плату за имеющееся жилье, доходы от основной и дополнительных работ, дивиденды и проценты от дополнительных доходов, пенсионные выплаты, пособия и стипендия.

Если есть документ, который подтверждает будущее увеличение зарплаты и работодатель может дать такой документ, то он также будет учитываться.

После доходов банк обращает внимание на расходы. К ним относятся:

- Регулярные платежи и траты (медицина, питание, одежда).

- Коммунальные расходы.

- Выплаты подоходного налога.

- Материнский капитал.

- Страховые и другие имущественные платежи, которые связаны с имеющимся движимым и недвижимым имуществом заемщика и его семьи.

Затем банк реально оценивает остаточную стоимость, и могут ли претенденты позволить ежемесячно оплачивать из своего бюджета необходимое количество денег на платеж банку. Предварительно рекомендуется использовать на официальном сайте выбранного банка ипотечный калькулятор.

Кредитная история

Тут как раз все понятно, если у претендента на ипотеку есть проблемы с другими банками или он многим банкам выплачивал кредит не вовремя — ему откажут в получении ипотеки. К тому же, иногда банки согласны пойти на риск и одобрить ипотеку гражданину с плохой кредитной историей, но в таком случае процент будет намного выше, чем изначально планировался и первоначальный взнос увеличится.

Необходимые документы

Полный пакет документов может изменяться в зависимости от индивидуальной ситуации и требований банка. Но в основном необходимы следующие бумаги и справки:

- Паспорт, удостоверяющий личность Российского гражданина.

- Ксерокопия трудовой книжки.

- Справка НДФЛ-2 — необходимый абсолют.

- Документы, подтверждающие другие доходы.

- Документы, которые подтверждают состояние квартиры (справка из БТИ, кадастровый и технический паспорта, оценка рыночной стоимости).

Помимо этого могут потребовать дополнительные бумаги, подтверждающие платёжеспособность или благонадежность претендента. Могут понадобиться: документ об образовании, военный билет, свидетельство о браке и рождении детей. Для ИП необходимо подготовить налоговую декларацию за прошедший год, а также постановка на налоговый учет и лицензия, если для деятельности данного ИП она необходима.

Всем ли дают ипотеку и какая есть альтернатива

Чаще всего отказ связан с сомнениями банка в платежеспособности претендента. К таким категориям относятся самозанятые граждане, а также те, кто не может подтвердить свой доход (получает его в конверте или работает фрилансером). Если у претендента низкий заработок, то ему также откажут. Специалисты в таком случае рекомендуют собрать документы обо всех дополнительных заработках.

Также специалисты обращают внимание на людей творческих профессий, которые зарабатывают пусть даже много, но нерегулярно.

Важно, чтобы параллельно не было много других кредитов, даже, если по ним нет просрочек.

Если есть высокая вероятность отказа банка в ипотечном кредите, то можно воспользоваться альтернативами:

- Ипотечный кредит под залог уже имеющегося жилья (для этого нужно, чтобы была в собственности другая недвижимость).

- Жилищный кредит, когда на жилье дается только небольшая часть денег.

- Если не хватает совсем небольшого количества средств, то возможно взять простой потребительский кредит. Проценты будут больше, чем при ипотеке, но при этом не будет необходимости оставлять в залог имущество.

Чем больше стабильный заработок претендента, тем выше шансов получить ипотечный кредит.

Правила ипотеки

Кто может взять ипотеку на квартиру мы выяснили, теперь нужно разобраться, что сделать для повышения шансов. Прежде всего, следует изучить предложения банков, чтобы выбрать наиболее выго-дное. Важно, чтобы условия подходили под конкретного претендента. Если вы не уверены в кредитной истории и не хотите собирать много документов, попробуйте подобрать тот банк, где предлагают оформить ипотеку по двум документам.

При каких условиях дают ипотеку на квартиру знают не все пользователи банковских услуг. Но в тоже время все больше людей приобретают жилье именно при помощи такого вида займа. Получить квартиру в ипотеку можно и в Тюмени, и в Караганде, а также в Москве или Твери. Любой регион имеет и социальные программы с низкой ставкой по кредиту, и предлагает банковские продукты на различных условиях.