Содержание:

Всё больше людей с каждым годом стараются проявлять милосердие и жертвуют свои деньги на благотворительность. Налоговое законодательство всячески пытается поддержать таких граждан и возместить им хоть небольшой процент от пожертвований. Если гражданину РФ предоставляется такой шанс, то упускать его нельзя.

Что такое налоговая система и обозначение налоговых вычетов

Налоговая система – это группа взносов и платежей, которые направлены на финансовую поддержку государства и взимаются с работающих граждан России. НС разделяется на 3 уровня взносов: местный, региональный и федеральный. В данной системе выделяется ещё одно обозначение, которое можно рассчитывать, как определённый бонус от государства. Это налоговый вычет. Он предусматривает некую льготу, которая прописана в НК РФ, и позволяет возвратить часть денег от определённых растрат (обучение детей, покупка дачи, благотворительность). Но данный возврат средств положен лишь гражданам, что имеют официальный доход и регулярно уплачивают налоги. НК делится на 5 разновидностей вычитания:

- инвестиционные;

- профессиональные;

- стандартные;

- имущественные;

- социальные.

Налоговый вычет на благотворительность

Исходя из статьи 219 пункт 1, налогоплательщик, что совершил безвозмездное денежное дарение, может возвратить себе часть отданной суммы. А именно 13 % от общего взноса дарения, но не более чем 25 % от суммы дохода, который ИФНС получала за весь платёжный период. Существует перечень организаций, при денежной помощи коим возможно получить возвращение процентов:

- некоммерческие организации (дар предусмотрен на приумножение бюджета);

- религиозные организации (вклад для уставной деятельности);

- социально ориентированные организации;

- некоммерческие организации, деятельность которых направлена на культуру, науку, защиту животных и т. п.;

- благотворительные организации.

Как получить налоговый вычет за благотворительность и какие бумаги нужны для оформления

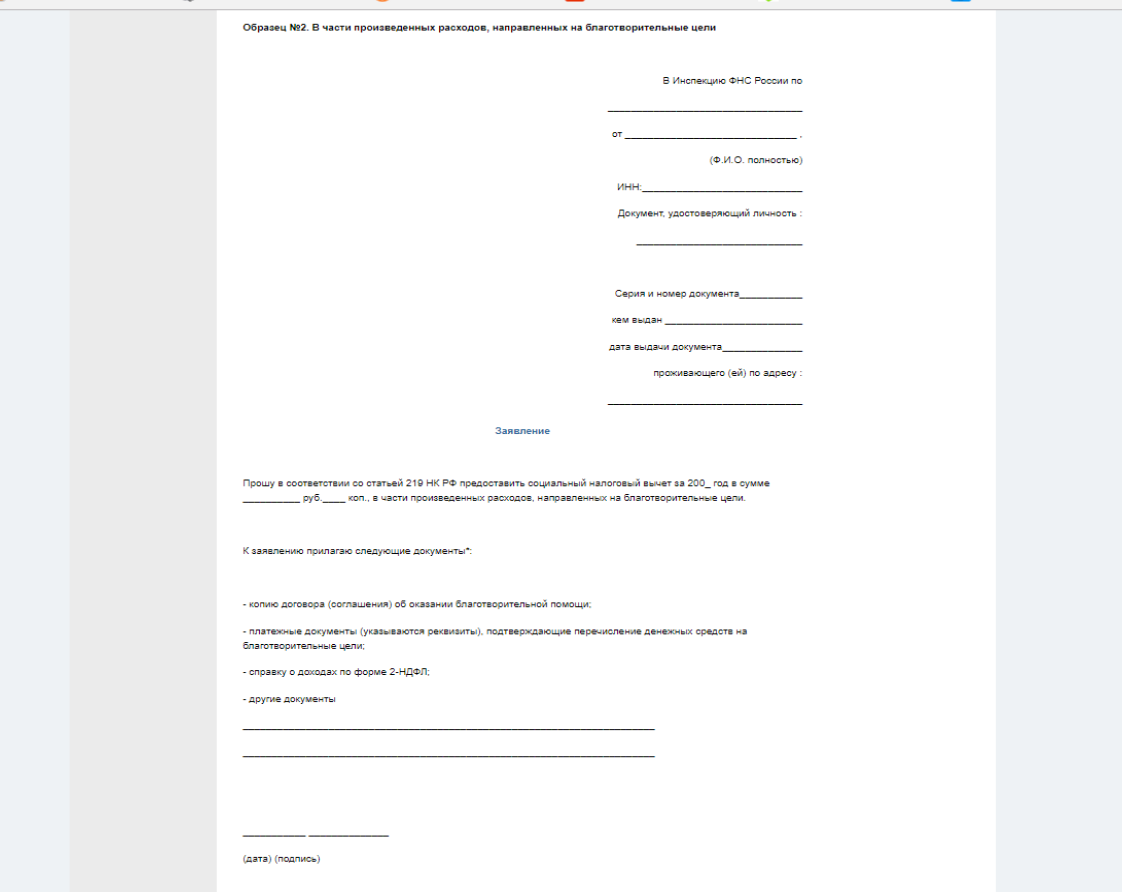

Данное снижение можно получить, если сделать дар в вышеперечисленные организации. Чтобы оформить возмещение части от помощи, нужно подготовить такие документы:

- паспорт, ИИН;

- справка 3 НДФЛ и заявка на вычет;

- справка 2 НДФЛ;

- бумага, подтверждающая расходы на даяние.

Ввиду того, что акты дарения можно сделать различными способами, могут возникнуть определённые затруднения с документами, подтверждающими расходы на дарственный взнос. Деньги можно перевести с банковской карты, интернет-кошелька. Ежели деньги переводились с карты, то выписку можно получить через бухгалтерию организации, что принимала дар. Если с помощью интернет-кошелька, то запросить выписку у оператора по обратной связи на сайте. В этом случае на электронную почту придет документ с печатью, что и будет являться официальным. Его можно будет без проблем предоставить в ИФНС. Возместить расходы будет возможно лишь через 12 месяцев после даяния. Процесс получения скидки занимает от двух до четырёх мес.

Несмотря на то, что при таком, казалось бы, благородном деле, как благотворительность, все же приходится иметь дело с цифрами и различными финансовыми институциями, всегда нужно помнить, что это занятие идет на пользу не только тем, кто становится объектом пожертвования или дарения, но и тем, кто оказывает такой акт милосердия по отношению к своему ближнему. Или дальнему.