Содержание:

С 1 января 2010 года граждане Российской Федерации имеют право на налоговый вычет при покупке земельного участка. Это постановление подкреплено Федеральным законом от 19 июля 2009 года положением 202, подпунктом 2, пунктом 1, статьей 220 Налогового кодекса.

Налогообложение на имущественное хозяйство берется в размере 13% от общей суммы стоимости жилого дома с землей. Под имущественным хозяйством понимают все жилые объекты строительства или земли и доли в них. Какой налог будут удерживать с граждан после приобретения собственности в 2018 году?

Когда можно получить налоговый вычет

В первую очередь земля должна подходить под индивидуальное строение жилья (ИЖС). В статье 49 пункте 2 и положении 48 пункте 3 Градостроительного кодекса прописано, что объектом личного строения является частный дом с одним, двумя или тремя этажами, предназначенный для проживания одной семьи.

Также владелец должен иметь свидетельство с правом собственности на недвижимость, если дом стоит на его земельном участке.

Налогообложение на землю

Возврат подоходного налога при покупке земли оформляется на основании декларации 3-НДФЛ. Право на налоговый вычет при продаже земельного участка во владении менее 3 лет положен с года регистрации документа с правом владения имущественным хозяйством. Причем дата регистрации никакого значения не имеет.

Удержание ФНС при продаже земли

С 1 января 2016 года вышел указ о том, что, продавая участок, находившийся в собственности меньше 5 лет, необходимо отметить доходную составляющую в декларации и передать ее в ИФНС.

- Отчитаться необходимо до определенного числа.

- Заплатить налог до определенного числа.

- Налоговая может получить ставку 13% или 30% в зависимости от резиденции.

- Размер налогообложения при продаже земли должен быть не больше 1 млн рублей.

Отказ в возмещении вычета

Если вы решитесь покупать земельный участок, то не всегда получится вернуть вычет. Уполномоченные органы могут отказать в этом, если:

- процедуру купли-продажи имущественного хозяйства проводят лица, зависимые друг от друга. По положению 105, пункту 1 налогового кодекса в эту категорию граждан относятся: муж/жена, сын/дочь, родители, бабушка, дедушка;

- недвижимость оплатили из бюджета работодателя;

- имущественное хозяйство приобрели за материнский капитал, субсидии, ипотеку.

Размер налогового удержания

Любой гражданин Российской Федерации имеет право вернуть налоговое удержание в размере 135 тыс. от общей суммы недвижимости, но только не больше 260 тыс. рублей. Эту сумму определило правительство страны. Но возврат будет осуществляться в пределах подоходного налога, взимаемого по месту работы. Остатки недополученного вычета переносят на следующий год.

Покупка земли

При покупке земли с жилой постройкой любой гражданин может получить вычет на общую сумму расходов. Но для этого необходимо доказать, что объект строительства относится к «жилому дому» или «жилому помещению».

Подробное руководство

Для начала необходимо собрать документацию:

- Официальный государственный циркуляр 3-НДФЛ. В организацию требуют оригинал документа.

- Документ, удостоверяющий личность гражданина РФ. Потребуется оригинал и копии (главная + прописка).

- Желтая бумага ИНН.

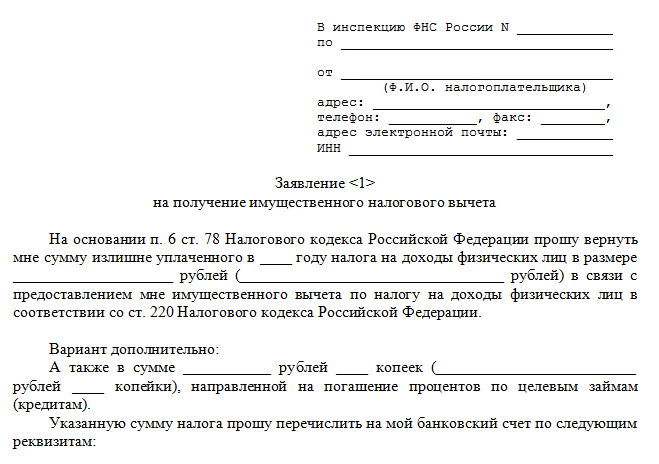

- Заявительное распоряжение на возврат налога с банковскими реквизитами.

- Описанная доходная часть 2-НДФЛ. Данную бумагу можно получить с места работы. В организацию подаются оригинальные справки.

- Договор купли-продажи. Потребуют копию, заверенную у нотариуса.

- В ходе покупки жилья должны даваться расписки, платежные поручения или квитанции. Все, что есть, необходимо принести в организацию. Нужны и подлинники, и копии.

- Распечатать чеки на приобретение строительных материалов (при необходимости).

- Свидетельство с правом собственности на землю (оригинал и копии).

- Свидетельство с правом собственности на дом (оригинал и копии).

Существует 2 способа заверения бумаг. Оба они законные. То есть первый, более привычный и безопасный — заверение у нотариуса. Благодаря такому методу никто не усомнится в подлинности документации. Также есть самостоятельное заверение, где владелец собственноручно подписывает бумаги следующим образом: «Копия верна»/ставится подпись/расшифровка подписи (ФИО)/дата.

После сбора необходимой документации потребуется заполнить декларацию 3-НДФЛ. Вот и всё, остается все собранные бумаги сдать в налоговую службу.

Сдача документов в налоговую службу

При каких условиях возвращают вычет

Покупка садового участка с жилой постройкой зачастую требует много денежных затрат. Хочется хоть небольшую часть тех денег, что пошли на оформление, вернуть. При каких условиях осуществляют подобную операцию:

- размер возврата налогообложения на имущественное хозяйство не может превышать 2 млн рублей;

- подобные привилегии направлены на граждан, купивших землю под строительство объекта недвижимости, а не просто так;

- разрешена покупка участка с готовой нежилой постройкой;

- для одобрения написания заявления по возврату налога необходимо предъявить бумаги, что на земле будет возводиться строение;

- есть возможность возместить переплату по ипотеке;

- все трудоспособные граждане должны оплачивать налог 13%. Если они этого не делают, то им откажут в возврате налоговой суммы, выплачиваемой при покупке участка.

На налоговый вычет может претендовать:

- лицо, купившее чистую землю (без жилых построек);

- человек в поле гражданства РФ (он должен прожить на территории страны не меньше полугода);

- покупатель имущественного хозяйства должен иметь постоянную работу.

Стоит учитывать тот факт, что целью приобретения земли должно стать строительство объекта недвижимости для своей семьи. Только при таких обстоятельствах можно будет подать заявление на возврат налогового вычета. В иных случаях это будет невозможно.

То есть, если вы приобретаете землю под строительство фермы или садоводческих хозяйств, то налоговый вычет возвращаться не будет.

Доказать факт того, что на приобретенном участке будет возводиться жилое помещение, можно с помощью предоставленных бумаг. Это могут быть чеки о покупке строительных материалов для постройки жилья.

Также стоит учитывать, что налоговый вычет не связан с кредитными ставками, а значит, переплата по ипотеке оформляется в отдельном порядке.

Способ оформления налогового вычета

Оформитель должен подать заявку на получение вычета. Для этого обращаются в ближайшее отделение ФНС. В кабинет необходимо заходить с уже заполненным по образцу заявлением. Причем заявительное распоряжение идет индивидуальное по каждому объекту недвижимости.

Одновременно заполняется и заявление, и декларация 3-НДФЛ. Если что-то непонятно, сотрудник налоговой инспекции подскажет, как правильно заполнить бланк.

Пошаговое руководство при оформлении:

- Через год после покупки земли владелец подает заявление на получение налогового вычета.

- Затем сотрудникам налоговой инспекции необходимо передать собранную документацию.

- Заполняется форма 3-НДФЛ.

- Получение информации от налоговой службы по отчетам подоходного налога.

- Ждут одобрения заявки.

- Через 2-4 месяца получение денег.

Если вместо одобрения придет отказ, который не будет никаким образом обоснован, то можно смело обращаться в суд. Но вначале подается рекламация на имя руководителя отдела налоговой инспекции. И если после жалобы никто должным образом не отреагирует, то можно обращаться в суд. Обязательно к исковому заявлению приложите оригинал досудебной рекламации.

Необходимая документация

Идя на прием к инспектору, следует основательно подготовиться. Собирается вся документация:

- Заявление с просьбой получить вычет. Здесь же указываются реквизиты счета, куда должны перечислить деньги. Образцы заполнения бланка предоставляются.

- Договор купли-продажи участка.

- Свидетельство с правом собственности на землю.

- Доказательства постройки жилого дома на участке (договор с подрядчиками, проект объекта строительства).

- Чек об оплате налогов.

- Заполненная форма 3-НДФЛ. Здесь указывают денежные затраты на монтажные работы и строительные материалы. Сюда входят работы по подключению и проведению газо- и водопровода, электричества и канализации.

- Паспорт гражданина РФ.

- Свидетельство о заключении брака (при необходимости).

- Трудовая книжка (можно копию).

- СНИЛС.

- ИНН.

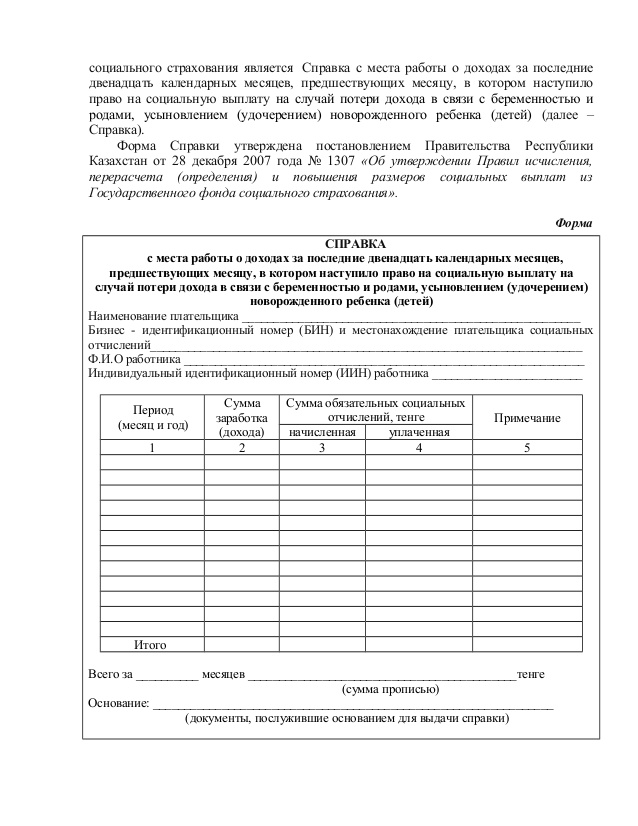

- Справка с места работы о доходах за год.

Налоговая инспекция хочет знать, как владелец оплачивал налоги в течение года. Для этого необходимо показать все имеющиеся чеки, платежные поручения.

Каковы сроки

Даже если гражданину удастся подать заявление на получение налогового удержания, то это не значит, что деньги перечислят в этот же день. На практике доказано, что деньги на счет поступают в срок до 4 месяцев.

Как происходит процесс выплачивания денег:

- заявительное распоряжение в налоговой инспекции будет рассмотрено в течение месяца;

- на почту приходит письмо с ответом;

- при получении согласия потребуется подождать еще несколько месяцев;

- затем потребуется еще месяц, чтобы перевести деньги на счет.

Если гражданин приобрел земельный участок до 31 декабря 2013 года, то он имеет полное право получить вычет с суммы, равной 6 млн рублей. В 2018 году граждане могут рассчитывать только на максимальную сумму вычета – 2 млн рублей.